Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Что такое основной долг по кредитной карте

Кредитные карты кажутся простым и удобным инструментом для ежедневных покупок, пока дело не доходит до самостоятельного подсчета процентов и комиссий.

Механика формирования задолженности зависит от характера трат с кредитки, особенностей тарифа, и заемщикам бывает непросто разобраться, где основной долг по кредитной карте, а где начислены пени и штрафы. Принципы едины для всех банков. Разберемся подробнее.

прямо сейчас через WhatsApp

Что считается основным долгом

Средства с кредитных карт могут быть потрачены на покупки в онлайн и офлайн-магазинах, на снятие наличных и переводы. Сумма этих операций вычитается из доступного остатка по счету и учитывается как основной долг клиента перед банком.

Основной долг по кредитной карте — это сумма трат клиента за определенный период.

Однако, общая сумма долга формируется также из вычетов банка и может включать в себя:

Можно ли списать долги по кредитным картам?Статья по теме

- проценты за пользование кредитными средствами;

- плату за обслуживание карты;

- плату за дополнительные услуги;

- комиссии за снятие наличных и переводы;

- штрафы, повышенные проценты за перерасход лимита;

- штрафы, повышенные проценты и неустойку за просрочку платежей.

Задолженность по данным пунктам, суммируется с основным долгом и предъявляется клиенту к оплате, как полная сумма задолженности.

Чтобы минимизировать расходы по кредитке, важно не допускать операций, облагаемых комиссиями и оплачивать основной долг в рамках льготного периода.

Часто дополнительные расходы по кредитке возникают из-за непонимания того, как формируется основной долг по кредитной карте. Рассмотрим процесс подробнее.

Механика формирования задолженности

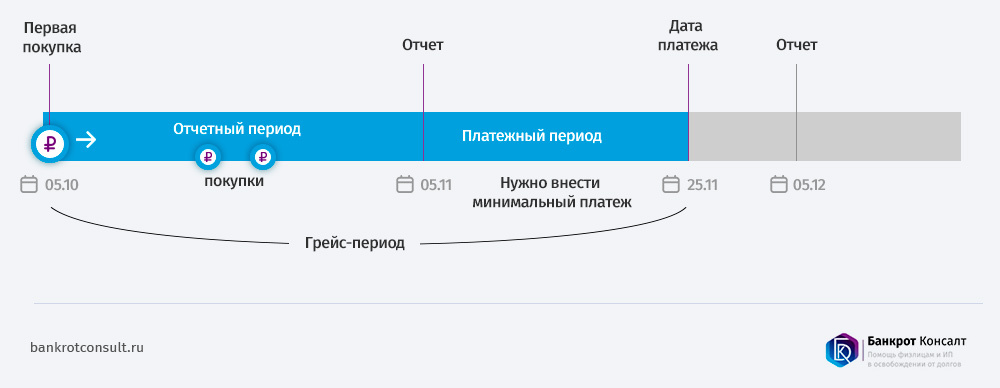

При заключении договора банк устанавливает сроки:

- фиксированную дату, когда будет каждый месяц выставлять требования по оплате задолженности — это отчетная дата;

- дату, до которой заемщику нужно внести минимальный платеж (либо полностью вернуть использованные средства).

Продолжительность льготного (беспроцентного) периода, отличается у разных банков, но принцип действия льготного периода является общим для всех кредитных карт. Разберем наглядно.

Например, вы оформили кредитную карту 1 марта, банк установил отчетную дату — последний день месяца (30 или 31 число).

За месяц вы совершили покупок на 20 000 ₽. Это сумма основного долга по кредитке. Эта сумма войдет в ежемесячную выписку, которая будет сформирована 31 марта. В выписке банк указывает дату, до которой необходимо внести платеж. Как правило, банки дают от 25 дней для внесения платежа. Но, к пример, Сбер предлагает 50 дней, а Альфа-банк — 120 дней беспроцентного периода.

Предположим банк установил, срок внесения платежа на 25 апреля. Это означает, что до этой даты необходимо внести минимальный платеж (5-10% от суммы долга в выписке от 31 марта) или полностью погасить задолженность по выписке (20 000 ₽).

- Если до 25 апреля вы пополните счет на 20 000 ₽, банк не начислит процентов на использованные средств.

- Если до 25 апреля вы внесете меньшую сумму, обязательный платеж будет погашен — у вас не будет просрочек, кредитная история в порядке.

Но банк начислит проценты на остаток долга. Беспроцентный период не будет распространяться на сумму сделанных в марте покупок, причем % считаются с даты каждого платежа или покупки, а не по итогам месяца. Начисленные за март проценты будут прибавлены к сумме текущей задолженности.

- Если же вы не оплачиваете выставленный банком счет до 25 марта или вносите сумму ниже обязательного платежа, банк выставляет штраф за неоплату минимального платежа, а также может увеличить проценты. Штрафы, неустойки и проценты увеличивает сумму общей задолженности по кредитной карте.

Кроме того, банк может списывать комиссии за различные операции и услуги, предусмотренные тарифом. Можно ли пользоваться кредитной картой, не оплачивая ничего, кроме основного долга?

прямо сейчас через Telegram

Как избежать дополнительных расходов

Взглянем на каждое начисление в отдельности:

- Штрафы

Если клиент платит без просрочек платежа и перерасхода кредитного лимита, он соблюдает условия использования кредитной карты и не платит никаких штрафов.

При нарушении условий штрафы и повышенные проценты быстро увеличивают задолженность по кредитке.

Чтобы избежать начисления штрафных платежей, стоит отслеживать задолженность, остаток средств на кредитке и держать в уме дату внесения очередного платежа.

- Комиссии за операции

Почему за них нужно платить?

Операции по снятию наличных обременяют банк дополнительными расходами на содержание инфраструктуры офисов и банкоматов, тогда как покупки в магазинах по карте напротив, приносят банку комиссионные доходы. Именно поэтому банки поощряют покупки по кредиткам и облагают операции по снятию наличных комиссиями. Чтобы не платить доп. комиссии, не снимайте наличные и используйте средства с кредитки исключительно на покупки.

- Комиссия за обслуживание карты

Банки взимают такую комиссию один раз в год или ежемесячно — в зависимости от тарифа по обслуживанию кредитки.

Эта плата взимается с клиента, даже если карта не используется, и задолженности по счету нет. Если вы не пользуетесь кредиткой, рекомендуется расторгнуть договор с банком, чтобы прекратить начисление всех комиссий.

Как полностью погасить долги по кредитной картеСтатья по теме

- Комиссии за дополнительные услуги

Смс-информирование, страхование задолженности и другие дополнительные опции могут быть подключены по умолчанию и предполагают ежемесячную плату. Эта плата будет включена в счет задолженности. Такие услуги отключаются через интернет-банк или при обращении к сотрудникам банка — по телефону либо в офисе.

- Проценты за пользование кредитными средствами

Этих трат можно избежать, если возвращать сумму потраченных средств на счет в рамках льготного периода. Стоит внимательно читать договор с банком, так как каждый банк имеет собственные условия льготного периода. К примеру, по картам ВТБ и Альфа-банка допустимо снятие наличных средств без комиссии в рамках льготного периода. В то время как Сбербанк предлагает беспроцентный период по только на операции покупок.

Если возникла проблема с задолженностью

К сожалению, условия использования кредитных карт не всегда прозрачны, а возможность быстрого погашения задолженности по кредитке есть не у каждого.

Если банк не желает идти навстречу в вопросе урегулирования задолженности, обращайтесь за комплексной юридической поддержкой в нашу компанию.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.