Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Что нужно, чтобы закрыть счет в банке после банкротства

Иногда состоявшиеся банкроты узнают, что после завершения процедуры у них остались открытыми некоторые счета. Например, кредитный, задолженность по которому суд уже давно списал. Что делать в этом случае? На самом деле, закрыть счет в банке после банкротства не так и сложно. Если к дебетовым у банков, как правило, нет никаких претензий, то с кредитными иногда приходится повозиться. Но если у вас на руках определение арбитражного суда о признании вас банкротом и об освобождении от обязательств, то цель вполне достижима.

прямо сейчас через WhatsApp

Счета должника при банкротстве

При судебном банкротстве физического лица обязательным участником процесса является финансовый управляющий. Именно он делает всю работу, связанную с организацией реализации имущества, взаимодействием с кредиторами и погашением долгов.

Подавая заявление на банкротство, человек указывает в документе все счета, которые у него имеются в банках, и всех известных ему кредиторов, а также прилагает подтверждающие факт наличия задолженности бумаги: копии кредитных договоров, выписок по счетам, постановлений ФССП и так далее (ст. 213.4 № 127-ФЗ).

С момента возбуждения дела приостанавливается начисление процентов, не производится взыскание силами судебных приставов, а долги больше не удерживаются с банковских карт. Все полномочия и весь контроль над ситуацией переходят к финуправляющему. Он закрывает «ненужные» счета и оставляет один активный, через который и производит расчеты. Как правило, под банкротную процедуру открывается специальный счет, но иногда с этой целью используется один из активных.

Таким образом, главным действующим лицом в судебном банкротстве является финансовый управляющий. На время процедуры он берет финансовое положение должника под свой полный контроль.

Если человек проходит упрощенную процедуру через МФЦ, финуправляющий в ней не участвует. Все мероприятия осуществляются в режиме межведомственного взаимодействия МФЦ, ФССП и прочих ведомств. Для должника процедура проходит «в теневом режиме»: как только сотрудник многофункционального центра принимает документы, человеку остается только подождать 6 месяцев, по истечении которых долги, указанные в заявлении, будут списаны (кроме отдельных обязательств).

Блокировки карт при этом не происходит, счета в принудительном порядке по инициативе МФЦ не закрываются. Поэтому гражданин вправе сам ликвидировать отношения с финансовыми структурами и во время внесудебного банкротства, и после него. Никто за банкрота никаких действий не производит. Но пока продолжается процесс упрощенного освобождения от долгов, гражданину запрещено брать кредиты в банках и, соответственно, открывать кредитные счета (п. 4 ст. 223.4 № 127-ФЗ). Все прочие ограничения касаются только «классической» схемы оформления несостоятельности — через арбитраж.

С того момента, как суд вынес определение об окончании реализации имущества банкрота (завершающий судебный акт), управляющий заканчивает свою работу, его функции прекращаются. Дальше банкрот волен распоряжаться своими счетами и оставшимся имуществом самостоятельно.

Что делает финуправляющий со счетами

На основании положений статей 213.1, 126, 133 закона о банкротстве, управляющий обязан закрыть все имеющиеся у должника счета, оставив только один. Если вообще никаких счетов на момент начала банкротства у человека не было, тогда управляющий, наоборот, должен открыть спецсчет, через который и будут производиться все выплаты, а также поступать доходы банкрота. Спецсчет может быть открыт и вне зависимости от наличия у должника открытых.

Теоретически не исключена ситуация, что у человека есть счета, не известные налоговикам. По сути полной информацией о наличии счетов владеют только сам гражданин, ИФНС и банк. Обязательность уведомления налогового органа об открытии счета появилась у кредитных организаций только с 2017 года. Соответственно, если счет был открыт ранее, то о его наличии налоговики в теории могут и не знать.

Как только финуправляющему станет известно о подобном, «лишний» дебетовый счет будет немедленно закрыт.

Сложнее решается вопрос с кредитным счетом. Его открывает банк при оформлении ссуды: задолженность и денежные поступления для погашения учитываются именно через него. Поэтому до завершения банкротства это счет не может быть переведен в «неактивный режим», вне зависимости от того, как сложится процедура, и будет ли погашено это обязательство или его часть. Пока кредитор не получит окончательный акт арбитража об освобождении гражданина от долгов, кредитный счет закрыт не будет.

Неудобство состоит в том, что после окончания банкротства банк может просто забыть о необходимости прекратить «технические» взаимоотношения с состоявшимся банкротом. Или у кредитора не будет оснований для закрытия из-за того, что в банк не поступило конечное судебное определение.

Почему для банкрота это важно? Дело в том, что незакрытое обязательство так и будет отражаться в кредитной истории. И когда человек захочет оформить кредит, лет через пять, например, сей неприглядный факт может вскрыться. Хорошо, если финансовое учреждение, забывшее передать в БКИ сведения, никуда не денется, не обанкротится само или не вольется в другой холдинг.

Поэтому после списания долгов банкроту лучше удостовериться в правильности изложения данных в своей кредитной истории, и если что-то не так, сразу же по горячим следам предпринять ряд шагов по актуализации сведений. Конечно, закрытые кредитные счета вовсе не означают, что кредитный рейтинг бывшего должника взлетит до небес — в финансовом досье будет отражаться информация о том, что человек списал долги в процедуре банкротства. И любой банк, получивший доступ к кредитной истории, это увидит.

прямо сейчас через Telegram

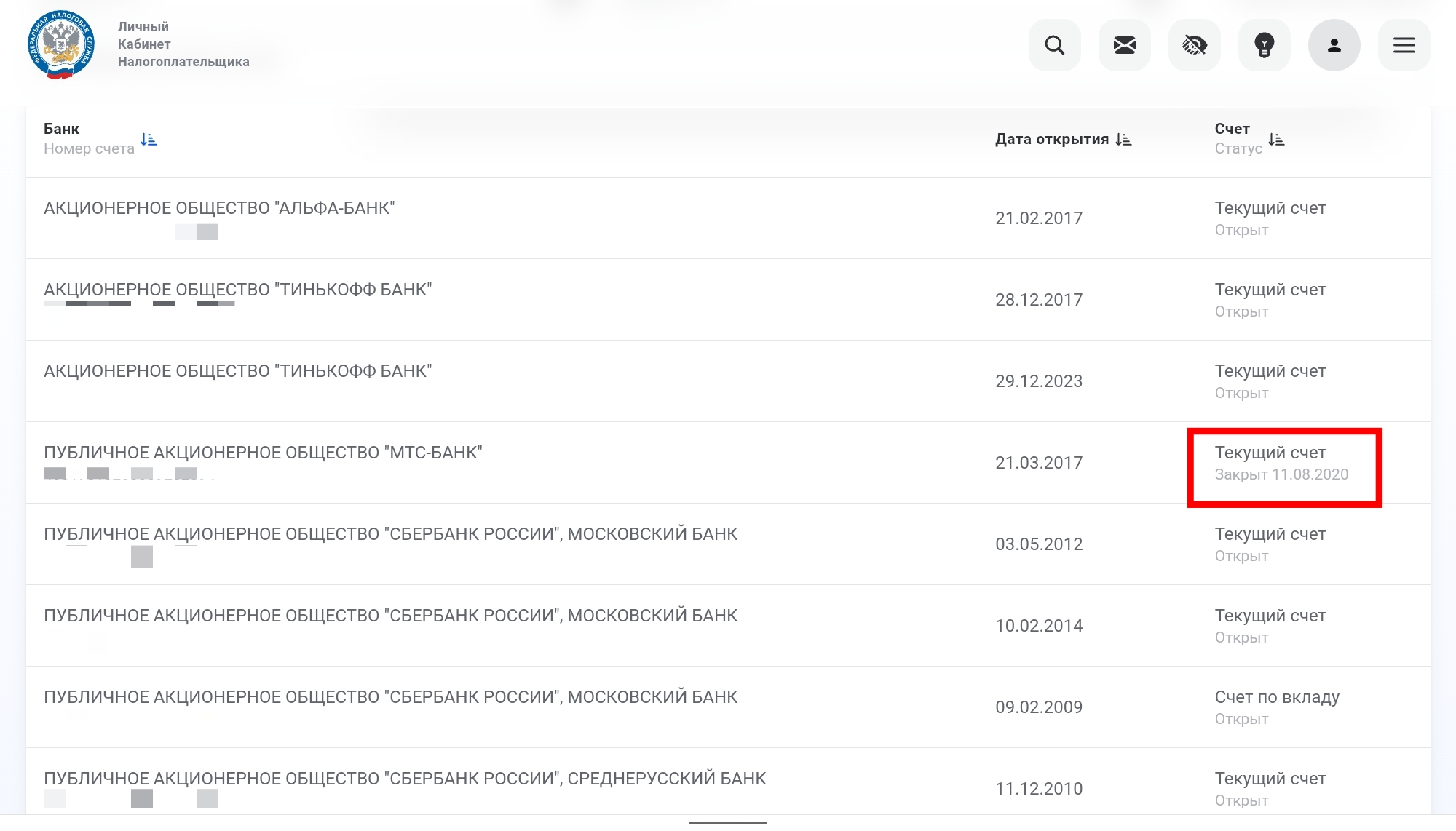

Как проверить, что все счета закрыты

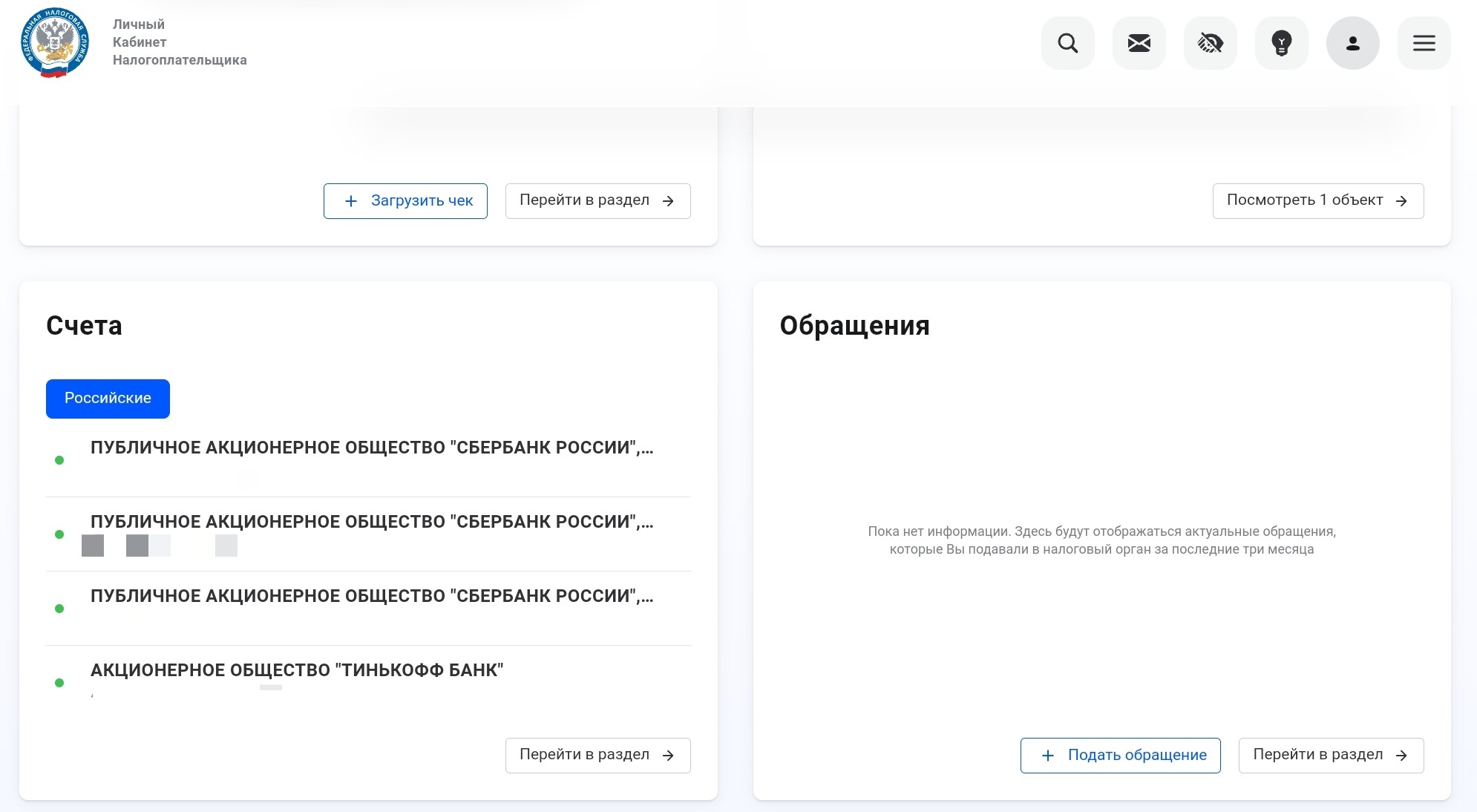

Для начала в личном кабинете налогоплательщика просмотрите вкладку со счетами (1).

Как правило, вкладка со счетами находится на главной странице и становится доступной после авторизации

Как правило, вкладка со счетами находится на главной странице и становится доступной после авторизацииО том, какие из перечисленных счетов уже не действуют, будет указано в отдельном столбце. На ресурсе ФНС отражаются все счета, о которых известно налоговикам.

Запросите свою кредитную историю. Сейчас это можно сделать несколькими способами, но проще и быстрее подать заявку через сайт Госуслуги, там же размещена подробная инструкция о том, где и как получить эти сведения (2).

Из кредитного досье станет видно, по всем ли списанным кредитам и картам прекращены взаимоотношения с банками. Если нет — выпишите данные о них (номер счета, наименование банка, иные сопутствующие сведения) и обратитесь в финансовое учреждение, предоставив банку оригинал судебного определения о завершении банкротства и списании долгов (п. 3 ст. 213.28 № 127-ФЗ). Потребуйте от банка передать в БКИ сведения о том, что задолженность списана, а также напишите заявление о закрытии кредитного счета.

Важные рекомендации при обращении в банк за закрытием счета:

- оформляйте все письменно;

- сдавайте заявления в канцелярию или ответственному сотруднику под штамп в получении на своем экземпляре/копии;

- со следующего дня после даты, указанной на «визе», начнется отсчет периода для подготовки ответа (максимальный срок — 30 дней, согласно ст. 12 закона № 59-ФЗ); как правило, внутренние регламенты банка предусматривают более короткие отрезки времени;

- в самом тексте заявления укажите, чтобы ответ вам оформили в письменной форме;

- добавьте как можно больше контактов для коммуникации: адрес, электронную почту, телефон и пр.

Коммерческие структуры часто не хотят возиться с оформлением почтовых отправлений, поэтому нередко предлагают выдать готовый ответ «на руки».

Через некоторое время (например, через 7–10 дней) после получения обратной связи от кредитной организации перепроверьте информацию путем повторного запроса кредитной истории. Если воз и ныне там, вам остается два пути:

- Повторное обращение в банк. Тоже письменное, но уже с указанием, что первоначальная просьба не была выполнена. Гарантий, что бывший кредитор все сделает правильно на этот раз, не прибавляется, но для многих банков настойчивость заявителя может стать толчком к действиям.

- Подача иска в суд. Требование обязать организацию отразить верные сведения в БКИ можно совместить со взысканием морального вреда. Но учтите, что в российской практике суммы компенсаций в большинстве случаев носят формальный характер и предусматривают мизерные выплаты (не более 10 тысяч рублей). К иску приложите копии ответа банка и кредитного досье.

Можно ли пользоваться картами после банкротства

Итак, вы вступили в процедуру банкротства и успешно ее прошли. Все манипуляции завершены, суд списал ваши долги. После вынесения арбитражным судом определения финуправляющий «отходит от дела» и возвращает состоявшемуся банкроту контроль над переданными ему в начале процедуры финансовыми инструментами — счетами и картами.

Разумеется, бывшего должника интересует, насколько они пригодны? Остались ли карточки в «рабочем» состоянии и можно ли пользоваться счетами?

Если за время длительной судебной процедуры (или более быстрой через МФЦ) никаких технических неполадок с вашей дебетовой картой не произошло (например, она размагнитилась), а счет не закрывался, то карточкой смело можно пользоваться вновь.

Как осуществляется снятие ареста после банкротстваСтатья по теме

В том случае, если банк еще не получил завершающего судебного акта, должнику предстоит самостоятельно его запросить, получить и передать в учреждение. Для этого необходимо написать заявление в арбитражный суд, указав ФИО банкрота, номер дела, изложить просьбу, не забыв подпись и дату. Срок ожидания — 10 дней (ст. 184 АПК РФ).

Открытие счета в другом или том же банке доступно гражданину на следующий же день после вступления в силу определения суда о списании долгов и завершении процедуры реализации имущества. При этом нужно учесть, что после получения статуса банкрота у человека есть несколько обязанностей (ст. 213.30 № 127-ФЗ):

- в течение пяти лет при подаче заявки на новый кредит сообщать банку о том, что прошел банкротство;

- в продолжение того же срока нельзя инициировать новое банкротство;

- недопустимо занимать руководящие должности в течение 3–10 лет в зависимости от сферы деятельности компании.

Например, управлять банком запрещается в течение 10 лет после списания долгов, а строительной фирмой — 3 года.

После признания несостоятельности риск получения отказа в открытии счета со стороны любой кредитной организации становится выше. Служба безопасности финансовой структуры не доверяет новоиспеченному банкроту — порой даже получение дебетовой карточки становится тем еще квестом. А до улучшения кредитной истории оформление новых кредитов и вовсе становится недоступным. Сначала потенциальному клиенту необходимо хорошенько поправить собственное материальное положение.

С одной стороны, гражданин не ограничен ни в количестве карт, ни в перечне банков при открытии счетов после банкротства. А с другой — вероятность, что ему придется столкнуться с отказами финансово-кредитных организаций заключать с ним договор, первые год-два будет достаточно высока.

Процедура банкротства — непростой процесс. И при самостоятельном его прохождении невозможно предугадать, как он сложится и какие последствия ожидают вчерашнего должника. Если вы хотите избежать неприятных сюрпризов, доверьте сопровождение процесса нашим юристам. На бесплатной консультации мы ответим на все ваши вопросы и окажем правовую поддержку.

Источники

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

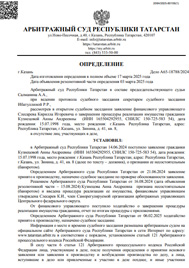

Завершенные дела

Все судебные дела размещены с согласия должников

А65-18788/2024

Было долга - 1 271 174 руб.

г. Казань

Завершено:

17.03.2025

Этапы:

07.06.2024

Поступило в работу

14.06.2024

Подача заявления

15.08.2024

Признан банкротом

Списано долга:

1 271 174 руб.

А27-11432/2024

Было долга - 689 442 руб.

г. Кемерово

Завершено:

18.02.2025

Этапы:

10.06.2024

Поступило в работу

17.06.2024

Подача заявления

05.08.2024

Признан банкротом

Списано долга:

689 442 руб.