Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Когда банки выкупают кредиты, и является ли рефинансирование выкупом

- Как на практике работает выкуп долгов банками

- Если банк выкупил другой банк, кому платить кредит?

- Может ли новый банк поменять условия кредитного договора

- Что происходит после смены кредитора: судебная практика

- Почему рефинансирование не является выкупом долгов

Банк перекупил кредит: нужно ли его платить при реорганизации, ликвидации или слиянии

Оглавление

- Когда банки выкупают кредиты, и является ли рефинансирование выкупом

- Как на практике работает выкуп долгов банками

- Если банк выкупил другой банк, кому платить кредит?

- Может ли новый банк поменять условия кредитного договора

- Что происходит после смены кредитора: судебная практика

- Почему рефинансирование не является выкупом долгов

Если вы одолжили деньги в одной финансово-кредитной организации, не факт, что долг будете возвращать ей же. Просроченные кредиты и микрозаймы простых людей регулярно перемещаются между банками, коллекторскими агентствами и МФО — ключевыми участниками финансового рынка. На этих отношениях, собственно, и построен весь тонкий бизнес передачи народу денег под проценты и принудительного их возврата в карманы кредиторов по агентским договорам и по договорам цессии.

Это дела фирм, но чего ждать заемщику, если банк перекупил кредит? Да, львиная доля таких «передач» приходится на коллекторов — это их основная задача и их специфика. Но порой новым кредитором должника становится как раз банк. Это происходит в силу разных обстоятельств, но одно будет неизменно: непогашенный кредит все равно придется платить.

Когда банки выкупают кредиты, и является ли рефинансирование выкупом

Финансовая система взаимоотношений между рынком и потребителем строится примерно по одной схеме:

- Вы берете кредит в банке или заем в МФО.

- Как только вы выплачиваете долг, договор исполняется, а вам «прилетает плюсик в карму» (то бишь в кредитную историю).

- Если вы так и не смогли своевременно отдать долг, банк или МФО примется самостоятельно взыскивать его, как говорится, посильными средствами.

- В какой-то момент кредитор привлекает коллекторов (как своих агентов), но если и такая мера не сработала, то долг вполне можете перейти им по договору цессии. Учтите: далеко не все кредиторы спешат передавать долги коллекторам — они могут еще взыскивать деньги самостоятельно через суд.

- Далее коллекторы или же сам кредитор, собственно, обращаются в суд за судебным приказом или исполнительным листом. Дело доходит до ФССП, сотрудники которой начинают применять меры, направленные на возврат задолженности. Они блокируют карты, принудительно списывают оттуда деньги, арестовывают имущество, вводят ограничения и запреты.

В каком-то другом порядке эта система работает крайне редко и окольными путями. Например, банки и коллекторы местами обычно не меняются. Пока на рынке встречался только один прецедент: в 2021 году Росбанк внезапно начал предлагать другим банкам свои коллекторские услуги по агентским договорам, вследствие чего к нему возникли серьезные претензии со стороны профессиональных взыскателей (1).

Как выкупить свой долг перед банкомСтатья по теме

Но взыскание — это не сфера деятельности банков. Никто не собирается отбирать у коллекторских агентств их хлеб. Выкуп кредита другим банком возможен по совсем иным основаниям:

- через процедуру рефинансирования;

- при переоформлении активов другого банка на себя.

По сути, рефинансирование — это погашение старых кредитов (чаще не одного, а сразу нескольких) банком — тем же самым или другим, выбранным клиентом. Поэтому в полной мере назвать рефинансирование договором цессии или переуступкой права требования было бы неправильно. Но суть останется той же — после оформления рефинансирования, скорее всего, вы уже будете должны другому банку.

Как на практике работает выкуп долгов банками

Банки полноценно получают кредитные договора, принадлежавшие их «коллегам», только вследствие слияния или реорганизации. Если выражаться простыми словами, происходит поглощение одной компании другой. Как правило, ее прежним конкурентом.

Один из последних таких перфомансов на финансовом рынке продемонстрирован при присоединении банка «Восточный» к Совкомбанку в 2021-2022 гг (2). Это было одно из самых масштабных поглощений в РФ, ведь Совкомбанку достались 3 млн клиентов — это были и вкладчики, и те, кто брал кредиты в «Восточном». На балансе банка оказался 1 млн кредитов на 76 млрд рублей, а также 116 млрд рублей депозитов и счетов.

Также к новому работодателю перешли 55% работников прежнего банка — порядка 5 тысяч человек. Остальные сотрудники получили различные компенсации в целом на 1 млрд рублей. Параллельно в сети начали попадаться различные запросы типа «Совкомбанк предлагает выкупить долг через третье лицо, не подозрительно ли это» (3). Увы, никаких официальных подтверждений этому нет, поэтому сказать что-либо наверняка о заманчивых предложениях не представляется возможным.

Еще одна «покупка века» — поглощение «Открытия» банком ВТБ (4). Сделка состоялась в конце 2022 года, банк обошелся ВТБ в 340 млрд рублей, из которых 233 млрд рублей было передано сразу «живыми» деньгами, а еще 107 млрд рублей поступили облигациями федерального займа. Судя по всему, выкуп кредитов ВТБ еще не произошел. На конец 2023 года известно, что будет рассматриваться план по ликвидации банка «Открытие» в 2025 году — именно к тому времени планируется, что будет завершен перевод клиентов в ВТБ (5).

Как прокомментировал ситуацию зампредседателя ВТБ, Дмитрий Пьянов, в 2023 году будет продолжаться «донастройка» внутренних систем для клиентов «Открытия». А в 2024 году начнется активный перевод клиентской базы. Планируется, что клиентам будут предложены выгодные пакеты для перехода.

Если банк выкупил другой банк, кому платить кредит?

В качестве вступления к этому разделу мы используем судебное решение, которое было вынесено еще в 2016 году, но непосредственно относится к теме нашего разговора.

Так, Бинбанк обратился в суд с исковыми требованиями против некоей гражданки Н.М. С женщиной ранее был заключен договор, по которому она получила кредитную карту и была обязана платить проценты за ее пользование. Однако ответчица по каким-то причинам игнорировала взятые на себя обязательства; деньги на кредитку не поступали.

Женщина, в свою очередь, высказала возражения, потому что, по ее мнению, Бинбанк не вправе предъявлять к ней какие-либо претензии, ведь договор по кредитной карте она заключила с Москмоприватбанком, а не с Бинбанком. Также она заявила, что в представленной банком выписке отсутствуют два платежа, которые она вносила. При этом нет никаких доказательств того, что заявленный банк выкупил задолженность Н.М.

Суд, рассматривая документы, представленные Бинбанком, согласился, что женщина действительно нарушила условия договора. У нее регулярно случались просрочки, на которые начислялись штрафные санкции. Женщина заявила, что не считает нужным оплачивать эти долги, потому что, как ей стало известно из СМИ, ее банка больше не существует, а значит, у нее уже недействителен договор по кредитной карте.

Тем не менее, суд разобрался, что Москомприватбанк изменил название на Бинбанк, который и выступает полноценным правопреемником старого банка. Соответственно, доводы о том, что с прекращением существования банка исчезает и долг, нельзя назвать юридическим верными. Это не так.

В итоге суд удовлетворил исковые требования Бинбанка и принудил женщину выплатить задолженность по кредитной карте.

Из этой истории следует простой вывод: если ваш долг достался другому банку, значит, платить нужно тоже ему. На просторах всемирной паутины можно нередко столкнуться с альтернативным мнением о том, что если банк «накрылся медным тазом», то и кредит исчез сам по себе.

Представим себе ситуацию: ваш долг выкупил другой банк, о чем вы с удивлением узнали по телевизору. На вас висит действующий кредит, по которому вы ежемесячно платите, скажем, по 12 тысяч рублей. Что делать?

Если выкупили кредит, срочно предпримите некоторые меры:

- Немедленно свяжитесь с кредитной организацией по горячей линии. Можно позвонить в свой собственный банк (тот, который уже не существует), возможно, там еще работает отдел работы с клиентами и кол-центры, и вам подскажут, что делать дальше. Если же горячая линия приказала долго жить, то звоните по телефону вашего нового кредитора. Вы найдете номер на официальном сайте банка.

- В разговоре с сотрудником банка расскажите о том, что вы являетесь заемщиком и уточните, куда переводить новый платеж. Возможно, реквизиты счета изменились, поэтому лучше заранее узнать, куда платить, чтобы потом не думать, как вернуть эти деньги и перевести их на правильный счет.

- Узнайте, будут ли новым клиентам, перешедшим из старого банка, предложены какие-то скидки, акции и другие бонусы.

Может ли новый банк поменять условия кредитного договора

Если вы уже начали беспокоиться по этому поводу — выдохните, ничего страшного не произойдет. Новый кредитор не может в одностороннем порядке изменять условия договора: повышать процентную ставку в 2 раза или требовать немедленной выплаты всей оставшейся суммы.

Помните: у банков есть право требовать расторжения договора и срочной выплаты кредита в судебном порядке, если вы регулярно нарушаете условия и каждые два-три месяца позволяете себе просрочку. Но это не касается добросовестных заемщиков, для которых смена кредитора становится не более чем формальностью — они могут спокойно продолжать платить те же суммы на новые реквизиты.

С вашим кредитом ничего не случится. Он не изменится в размерах, вам не начнут начислять странные пени, банк не будет требовать немедленного погашения и неоправданно завышенных сумм. Подобные претензии можно очень легко оспорить в судебном порядке, но поскольку у финансовых организаций довольно грамотные юристы, то никаких пугающих начислений не случится.

Что происходит после смены кредитора: судебная практика

В качестве иллюстрации предлагаем немного ознакомиться с судебной практикой, которая высвечивает взаимоотношения банков и АСВ с заемщиками ликвидированных и реорганизованных кредитных организаций.

Кредитная амнистия 2024 года: последние новости и актуальные способы списания кредитовСтатья по теме

Исковые претензии АСВ по кредиту

Дело № 2-1054/2020 рассматривалось в 2020 году. АСВ, которое выступало конкурсным управляющим по банкротству «Идея Банка», обратилось с исковыми требованиями по кредитному долгу к ответчице Т. Ранее женщина заключила договор с АКБ «Северо-Западный 1 Альянс Банк» и получила в нем кредит. Позже ее кредитор продал долг «Идея Банку», который впоследствии обанкротился.

АСВ потребовало вернуть деньги. Общий размер долга составил 211 787 рублей, но управляющий принял решение снизить неустойку и потребовал в суде 196 314 рублей, включая проценты и пени за просрочку.

Женщина заявила, что с требованиями она согласна и готова погасить долг добровольно. А не платила она только потому, что у нее не было реквизитов, на которые нужно было перечислять средства.

В итоге суд удовлетворил требования конкурсного управляющего, но еще больше снизил размер неустойки на основании ст. 333 ГК РФ. Таким образом, женщине присудили вернуть только 163 972 рубля.

ВТБ после реорганизации потребовал вернуть долг по ипотеке

Дело № 2-223/2020 рассматривалось в ноябре 2020 года. Банк ПАО «ВТБ» после реорганизации и присоединения «ВТБ 24» получил в том числе ипотечный кредит, по которому заемщиками выступала супружеская чета И. и Р. Пара не платила по обязательствам, и, как следствие, у заемщиков образовалась просроченная задолженность. Новый кредитор обратился в суд и потребовал обратить взыскание на заложенное имущество вместе с долгом почти в полмиллиона рублей.

Примечательно, что изначально размер оформленной суммы в ипотеке составлял 864 тысячи рублей. С учетом процентной ставки и страхования пара довольно много денег уже выплатила банку, но это не помогло спасти квартиру.

В итоге суд все-таки взыскал просроченный долг и обратил взыскание на ипотечную квартиру. Дело в целом стандартное, но оно четко показывает, что смена кредитора — это не повод не платить. Новый кредитор быстро взыщет все, что полагается ему по закону. В случае с ипотекой последствия могут быть самыми плачевными — квартиру заберут и продадут, а долг еще и останется.

Почему рефинансирование не является выкупом долгов

Вернемся, наконец, к вопросу рефинансирования, затронутому в одном из начальных разделов нашей статьи.

Процедура предоставления банком услуги рефинансирования происходит следующим образом:

- Заемщик, у которого есть, к примеру, три кредита в различных банках, в один прекрасный момент видит рекламное предложение из другой финансовой организации с примерным содержанием: «Успей рефинансировать до 5 кредитов по ставке от 5,6% годовых».

- Человек берет калькулятор, рассчитывает, сколько он сможет сэкономить, и радостно звонит в банк, который предлагает столь выгодный процент.

- Далее менеджеры рассчитывают, сколько будет составлять ставка конкретно у этого клиента (она практически всегда отличается от «рекламной»!), и стороны приходят к единому соглашению.

- Клиент берет в своих банках справки о точной сумме задолженностей перед каждым из них и передает их в банк, который готов все это богатство рефинансировать.

- Наконец, заключается договор, на основании которого новый кредитор погашает остатки по действующим кредитам заемщика, а взамен оформляет новую ссуду с оговоренной процентной ставкой. В итоге формируется один большой кредит с понятными правилами: нужно оплачивать определенную сумму раз в месяц.

Например, Альфа-банк предлагает программу рефинансирования с процентной ставкой от 4% годовых (6), при этом первый платеж потребуется внести аж через 45 дней после оформления. То есть заемщику предоставляются своеобразные «каникулы», небольшая отсрочка в платежах.

Как видим, рефинансирование — это не выкуп. Это погашение банком старых долгов человека с открытием своего кредита. Фактически это объединение кредитов в один. Поэтому данная услуга юридически не является сменой кредитора.

Но что же делать, если долги достались другому банку, а у вас нет денег их платить, да и рефинансирование вам не одобряют? Вы понимаете, что рано или поздно новый кредитор обратится в суд или к коллекторам, и в обоих случаях последствия для вас будут не самыми приятными.

Мы предлагаем универсальное решение — списать кредитные обязательства через банкротство физических лиц. Вы сможете пройти процедуру, даже если денег у вас нет — мы предоставляем рассрочку на выгодных условиях. Звоните, наши юристы ответят на все вопросы и возьмут на себя списание ваших долгов.

Источники

ИСТОЧНИКИ

- Совкомбанк выкупил долг у Восточного банка и предлагает его продать через третье лицо — к чему готовиться клиенту?

- Коммерсантъ. Росбанку своих долгов мало. Кредитная организация займется профессиональным взысканием.

- Совкомбанк присоединил к себе банк Восточный.

- В ВТБ рассказали об «умной конкуренции» с купленным у ЦБ «Открытием».

- ВТБ планирует ликвидировать банк «Открытие».

- Лучшие и выгодные условия рефинансирования в Альфа-Банке.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А66-16109/2022

Было долга - 1 732 484 руб.

г. Тверь

Завершено:

11.03.2024

Этапы:

14.11.2022

Поступило в работу

21.11.2022

Подача заявления

24.11.2022

Признан банкротом

Списано долга:

1 732 484 руб.

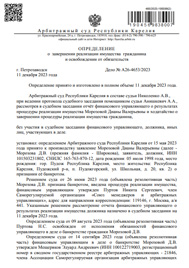

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.