Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Оглавление

- Справка после выплаты кредита

- Справка о начислениях

- Кто выдает справку

- Форма документа

- Срок предоставления

- Сколько действует документ

- Как и когда можно заказать справку

- Почему по погашенному кредиту может образоваться новый долг

- Когда больше никаких начислений можно не опасаться?

- Как все проконтролировать правильно

Справка о просрочке по кредиту или о полной выплате

Оглавление

- Справка после выплаты кредита

- Справка о начислениях

- Кто выдает справку

- Форма документа

- Срок предоставления

- Сколько действует документ

- Как и когда можно заказать справку

- Почему по погашенному кредиту может образоваться новый долг

- Когда больше никаких начислений можно не опасаться?

- Как все проконтролировать правильно

Юристы рекомендуют после полного погашения кредита запросить у кредитора справку о прекращении обязательств. А в некоторых ситуациях, наоборот, может помочь справка о просроченной задолженности по кредиту, подтверждающая не отсутствие долгов, а, напротив, избыточную кредитную нагрузку. Разберемся, когда и для чего понадобятся подобные справки, где их взять и в течение какого времени подобные документы необходимо хранить.

прямо сейчас через WhatsApp

Справка после выплаты кредита

Несмотря на повсеместное внедрение электронного документооборота и использование программного обеспечения (ПО) во всех сферах жизни, граждане по-прежнему доверяют бумажной форме документов. Это же касается и взаимоотношений с финансовыми учреждениями. Одно дело, в приложении значится «0» предстоящих платежей по кредиту, а другое — справка, в которой черным по белому написано, что ссуда выплачена полностью, и претензий у банка к заемщику нет.

Приложение и интернет-банк – это всего лишь программы. Они могут дать сбой, могут подвергнуться хакерской атаке, данные могут быть уничтожены случайно или намеренно. С документом на бумажном носителе при правильном хранении ничего не случится и через десять лет. Уже известные случаи, когда только документы помогали установить истину.

Может ли банк простить долг по кредитуСтатья по теме

Справка об отсутствии просроченной задолженности по кредиту поможет:

- Доказать, что долг был выплачен, а новые претензии кредитора ошибочны.

- Отстоять свою правоту в суде или ФССП.

- Аргументировать позицию в переговорах с бывшим кредитором.

- Подать заявку на новый заем и несмотря на наличие не закрытого предыдущего кредита продемонстрировать банку успешное исполнение текущих обязательств.

- Обосновать перед БКИБКИ — бюро кредитных историй ошибочность сведений в кредитной истории и убедить внести в нее изменения.

Помимо этого, справки об отсутствии просрочек по ипотеке понадобятся при рефинансировании этого обязательства. А документ об остатке задолженности можно использовать в суде при подаче ходатайства о рассрочке или отсрочке выплаты долга по рассматриваемому спору. Поможет документ должнику и для понимания состава накопившегося долга: сколько из него составляет основное «тело» кредита, а сколько — проценты и пени.

Справка о начислениях

Не всем нужно официальное подтверждение факта полного погашения кредита. Некоторым выписка понадобится для того, чтобы разобраться, что, когда и в какой сумме банк начислил в виде пени за нарушение. Ведь новые расчеты будут разниться с графиком платежей из-за того, что гражданин несвоевременно выполнил свою обязанность по внесению взносов.

В подобной ситуации заемщиков обрадует изменение очередности зачета внесенных сумм, которое вводится с 1 июля 2024 года. Теперь сначала будут погашаться просроченные проценты и основной долг, потом текущие платежи и лишь затем пени и иные услуги по договору. (ч. 20 ст. 5 закона № 353-ФЗ).

Правило начнет применяться к сделкам, заключенным после 01.07.2024 года. Менять эту последовательность путем разработки собственного порядка в типовом соглашении кредитным организациям прямо запрещено законом (ч. 20.1 ст. 5 закона № 353-ФЗ).

Документ с расчетами начислений поможет заявителю понять, как образовалась задолженность, погасить ее или же оспорить при наличии оснований.

Кто выдает справку

Выписку по кредиту или краткую справку оформляет сам кредитор. Он формирует ее на основе информации из своего ПО. В некоторых источниках встречается утверждение о том, что для получения этого документа нужно собрать все-все квитанции, которыми оплачивался кредит по графику и приложить их к составленному запросу. Это неверная информация.

Чеки могут понадобиться только при возникновении спора между кредитором и заемщиком, в том числе при рассмотрении его в суде. В остальных случаях достаточно заявления от гражданина и предъявления паспорта при получении.

БКИ не уполномочено выдавать справки по погашенным ссудам, по которым сведения отражены в бюро. Но может предоставить кредитный отчет, из которого также будет получена информация о том, какие платежи и по каким обязательствам учтены как просроченные.

прямо сейчас через Telegram

Форма документа

Справка оформляется и в электронном, и в бумажном варианте. Первый получить проще и быстрее. Достаточно сформировать запрос в приложении. Ответ пришлют туда же, а также при желании продублируют на электронную почту. Это будет документ, подписанный ЭЦП. В приложении он останется доступным для скачивания.

Бумажный вариант справки придется получать в офисе очно. Полагаем, что теоретически его могут направить по почте заказным письмом с вручением по адресу клиента. Но поскольку документ содержит банковскую тайну, правилами банка, скорее всего, такая пересылка не предусмотрена. Для получения оригинала потребуется предъявление паспорта или надлежаще оформленной доверенности, если забирать его в почтовом отделении будет третье лицо (даже, если это родственник).

Банк не вправе отказать в выдаче справки по кредиту. Этому не может помешать наличие задолженности или слишком частые запросы со стороны клиента. Для исключения злоупотреблений учреждение вправе установить платный тариф на выдачу, например, свыше 10 справок в месяц по одному и тому же продукту. В основном же, сведения предоставляются клиентам бесплатно.

Отказ правомерен, если завладеть информацией пытается посторонний или же заявитель забыл взять с собой документ, удостоверяющий личность.

При необоснованном невыполнении просьбы клиента о выдаче справки тот вправе написать жалобу со ссылкой на ст. 408 ГК РФ руководству финансового учреждения или в надзорный орган — Центральный Банк РФ (1).

Срок предоставления

Время подготовки ответа устанавливается правилами каждого учреждения самостоятельно.

Обычно онлайн-запрос обрабатывается в тот же день, документ подгружается в приложение, интернет-банк, или информация о готовности направляется на электронную почту в течение 15 минут. Редко, при общей загруженности банковского сервиса, заявка может ждать исполнения в течение суток.

Для изготовления оригинала на бумаге кредитору требуется больше времени. Иногда этот срок достигает и двух недель.

При подаче письменного заявления о выдаче справки в офисе банка менеджер сразу подскажет, когда та будет готова, и ее можно будет забрать.

Ограничительный срок на обработку любого запроса – 30 дней – установлен ст. 12 закона № 59-ФЗ. Есть еще один срок, закрепленный законодательно. Так, 10 рабочих дней дано кредитным организациям для ответа на запрос суда. Причем теперь это должно оформляться судебным решением на основании запроса органов, осуществляющих оперативно-разыскную деятельность (ч. 8 ст. 9 закона № 144-ФЗ «Об оперативно-розыскной деятельности»).

Сколько действует документ

Справка о погашенном кредите действует неопределенное время, так как само обязательство прекратилось, а бумага лишь зафиксировала этот факт. Изменений после ее составления не планируется.

Выписка с начислениями штрафов и пеней действует только на дату ее выдачи. На следующий день расчет уже изменится. Если часть долга в этот промежуток времени погасится, то сумма станет меньше. При отсутствии взносов долг назавтра увеличится.

В случае составления отчета при отсутствии долга по действующему договору (например, по кредитке) информация не поменяется и на следующий день, если не появятся новые траты по карте.

Как и когда можно заказать справку

Проще всего сделать заявку в приложении или интернет-банке. Программами уже предусмотрена подобная опция. Владельцу смартфона или ПК останется лишь нажать на нужные кнопки и дождаться исполнения запроса.

Если требуется оригинал на бумаге, то предстоит выбрать подразделение банка-кредитора, где клиенту удобно получить данный документ. По умолчанию кредитная организация предложит тот же офис, в котором когда-то оформлялся кредит. Но в эпоху глобализации при централизованном порядке хранения документации большинства банков, полагаем, получить документ можно в любом территориальном отделении того финансового учреждения, в котором была получена ссуда.

Документ можно заказать, когда угодно: как во время действия договора, так и после завершения всех расчетов. Информация хранится в архиве учреждения минимум 5 лет.

Почему по погашенному кредиту может образоваться новый долг

Заказывая справку по погашенному кредиту, человек удостоверяется не только в полном возврате суммы, но и прекращении действия договора. Отсутствие надлежащего контроля за завершением всех отношений с кредитором — частая ошибка заемщиков.

- Когда договор автоматически прекращается.

По ГК РФ должное исполнение прекращает обязательство (ст. 408 ГК РФ). То есть внесение всей суммы по кредиту закрывает договор. Такое случается, если все платежи, включая последний, вносились в строгом соответствии с графиком.

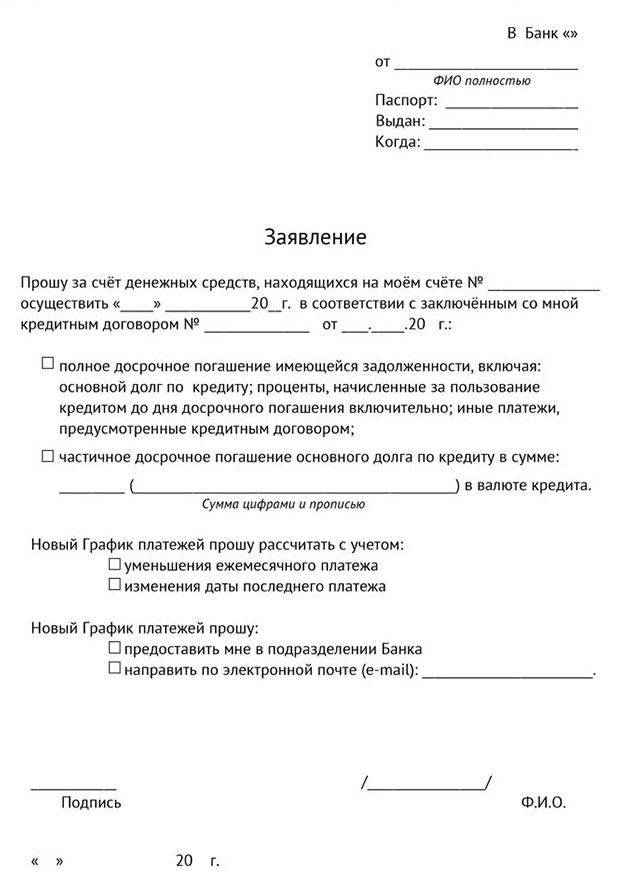

Если заемщик решил внести оставшуюся сумму одним платежом вне графика или воспользоваться возможностью рефинансирования и закрыть существующий кредит раньше срока (расторгнув отношения с этой кредитной организацией полностью, но начав их с новым банком), то необходимо надлежащим документальным образом оформить досрочное погашение. У заемщика есть на это право, но по закону он обязан предупредить о своем намерении кредитора.

При внесении последнего платежа в заявлении следует указать про полное досрочное погашение. В этом случае зачисление остатка по кредиту завершит договорные отношения между банком и потребителем.

- Если не подал заявление на досрочное погашение долга.

Если не писать никаких заявлений и не предупреждать о своем намерении досрочно вернуть долг, то все внесенные по кредиту суммы будут списываться по графику платежей. А «лишние» оставаться до следующей даты учета и т.д. То есть банк будет списывать только ту сумму, что предусмотрена по плану.

На заре потребительского кредитования многие заемщики «обожглись» на этом из-за своего молчания. Они предполагали, что могут просто внести все суммы, что предусмотрены договором, и все обязательства будут выполнены. На деле же оказывалось, что договор продолжал действовать, а из общей суммы, внесенной на счет, кредитор каждый раз списывал ровно очередной платеж. Ни больше, ни меньше. Поэтому эта кредитная нагрузка продолжала учитываться, и в новой ссуде такому гражданину банки отказывали. Более того, надлежащий учет кредитором взносов нужно постоянно отслеживать. Риск сбоя программного обеспечения не зависит от воли заемщика, но именно он может повлечь за собой пени и штрафы, если по техническим причинам платеж учтен с опозданием.

Кроме того, при досрочном погашении кредита можно сэкономить на процентах. Собираясь полностью расплатиться по кредиту, заемщику необходимо узнать сумму начислений на запланированную дату расчетов. Получив информацию о намерении возвратить всю сумму займа, кредитор пересчитывает проценты на дату окончания договора. И их, естественно, из-за сокращения периода пользования деньгами оказывается меньше, чем было запланировано при выдаче кредита.

- Кредитка остается активной и после погашения долга.

Внесение денег по кредитке не расторгает договор. Оно лишь закрывает текущую учтенную задолженность. Если траты по карте произведены вновь, появляется очередной долг. Кроме того, могут возникнуть и дополнительные комиссии. Например, за снятие наличных.

- Новые начисления за неотключенные услуги.

Даже с нулевым балансом по банковским продуктам можно «заработать» долг. Например, для обеспечения клиенту возможности погашать кредит через банкомат банк настаивает на выпуске карты, обслуживание которой является платным. Внеся все положенные платежи и закрыв кредит, такое платежное средство остается работать в автономном режиме. То есть ее можно продолжать использовать как обычную дебетовую карту наравне с зарплатной. Но владельцу она ни к чему, и он убирает ее в «дальний ящик». При этом плату за ее обслуживание банк начисляет каждый отчетный период.

Нередко остается подключенным сервис СМС-информирования. Все эти платежи автоматически списываются со счета. При отсутствии на нем денег они учитываются как отрицательный баланс, образуя новый долг.

Можно ли списать долги по кредитным картам?Статья по теме

Таким образом, по погашенному кредиту/кредитке может образоваться задолженность из-за:

- отсутствия заявления о полном досрочном погашении;

- наличия неотключенных платных сервисов;

- новых трат по карте;

- начисления комиссий за определенные действия (например, за снятие наличных в банкомате);

- технического сбоя в ПО.

Когда больше никаких начислений можно не опасаться?

Только при прекращении всех договорных отношений никаких новых претензий возникнуть не может. То есть договор нужно закрыть, карту подвергнуть уничтожению. После завершения всех расчетов (обычно на этот завершающий период отводится 45 дней) банк пришлет уведомление об успешном выполнении заявки, прекращении услуги. Данные карты исчезнут с главного экрана мобильного приложения. А в личном кабинете налогоплательщика (2) гражданин сможет найти отметку о том, что банковский счет учета кредита (или кредитной карты) закрыт.

Только такой набор действий гарантирует отсутствие риска появления новых оснований для начислений.

Как все проконтролировать правильно

Если заемщик не заказывал справку о завершении расчетов (после полной выплаты кредита), рекомендуется удостовериться в окончании договора иными способами:

- В приложении. Там исчезнет упоминание о действующем кредите или кредитке, если они закрыты.

- В интернет-банке.

- В отчете бюро кредитных историй (БКИ). Учтите, что информация в бюро поступает с некоторым опозданием. Поэтому не имеет смысла запрашивать историю раньше истечения трех месяцев после завершения всех расчетов.

- В личном кабинете налогоплательщика. Во вкладке с информацией об открытых счетах найдите тот, по которому учитывались платежи по кредиту (кредитке). Если он закрыт, значит, договор также прекратил действие. Банк технически не сможет сделать счет недоступным для операций, если по нему еще идут расчеты.

Любые кредиты после их погашения требуют контроля некоторое время. Не стоит надеяться на то, что завершение оплаты всегда происходит автоматически. До момента, пока заемщик не убедится, что договор по банковской услуге закрыт, еще сохраняется теоретическая опасность возникновения претензий со стороны банка.

Нередко эти притязания заканчиваются взысканием, осуществляемым приставом в принудительном порядке. Многие люди попадают в финансовый капкан. В подобной ситуации при наличии долгов по нескольким договорам или по одному, но крупному кредиту выходом может послужить банкротство физического лица.

Узнайте у наших специалистов, при каких обстоятельствах, как и в какие сроки можно добиться списания долгов по ссудам.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А35-7504/2024

Было долга - 3 057 184 руб.

г. Чебоксары

Завершено:

26.03.2025

Этапы:

19.07.2024

Поступило в работу

26.07.2024

Подача заявления

13.09.2024

Признан банкротом

Списано долга:

3 057 184 руб.

А79-6490/2024

Было долга - 788 731 руб.

г. Чебоксары

Завершено:

07.04.2025

Этапы:

19.07.2024

Поступило в работу

26.07.2024

Подача заявления

23.09.2024

Признан банкротом

Списано долга:

788 731 руб.