Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Где найти частного инвестора для займа денег

Взять кредит у частного инвестора — непростая, но достижимая задача. В отличие от банковских ссуд, для его получения не потребуется предоставления справок о размере зарплаты. Но на поиск подобного источника финансирования придется потратить много времени и аргументов в пользу рентабельности и окупаемости своего проекта.

Существует много источников для поиска инвестиций. Наибольшую вероятность успеха имеют следующие направления:

- друзья и знакомые;

- инвестиционные платформы (краудфандинговые и краудлендинговые);

- госпрограммы;

- инвестиционные компании, клубы и фонды;

- банки;

- богатые благотворители.

Каждый вариант имеет свои достоинства и недостатки, которые нужно учитывать при принятии решения. Можно задействовать все перечисленные способы одновременно, обеспечив себе свободу выбора в случае успеха.

Найти человека или компанию для займа денег сложно, особенно в настоящее время. После пандемии намного меньше свободных денег вращается в бизнес-сообществе, многие фирмы разорились. Сейчас наблюдается ситуация, при которой спрос на инвестиции превышает количество предложений. Отбор проектов стал жестче — деньги на «сырой» замысел никто не даст.

Источники инвестиционных займов

Рассмотрим подробнее пути привлечения займов от частных инвесторов, оценим положительные и отрицательные стороны каждого, сравним их между собой, а также узнаем, как лучше оформить сделку.

Знакомые

Как ни странно, это самый перспективный путь поиска. Друзья неплохо знают автора проекта, быстрее проникаются его идеей и меньше требуют гарантий. Основной риск состоит в том, что если дело «не выгорит», инициатор разорит своих близких, а это чревато обидами, претензиями и ссорами. Вряд ли подобные нежелательные последствия приведут к стуку коллекторов в дверь. Но все же именно такая опасность заставляет некоторых искать иные пути финансирования. Предпринимательских идей в течение жизни может быть много, а верных друзей и хороших знакомых — ограниченный круг.

Еще один минус метода: малый объем привлеченных средств. Как правило, знакомые готовы «вкладываться» в проект, но по чуть-чуть. Пожертвовать большие инвестиции в состоянии единицы.

Оформить частный заем проще всего под расписку (п. 2 ст. 808 ГК РФ). Можно установить проценты за пользование. Но допустимо одолжить деньги и без начисления дополнительной платы, и даже без четкой даты возврата. Из-за того, что средства направляются на развитие нового дела, не всегда получается точно рассчитать срок окупаемости. Поэтому законно установить дату возврата «до востребования». Тогда вернуть деньги своему кредитору надо в течение 30 суток со дня, когда тот потребует это сделать (п. 1 ст. 810 ГК РФ).

Краудфандинговые и краудлендинговые платформы

Официально привлечение инвестиций с помощью интернет-площадок было урегулировано законодательством с 2020 года — с началом действия закона № 259-ФЗ. Но по факту такие платформы существуют уже достаточно давно, причем, как российские, так и зарубежные.

Часть из этих ресурсов теперь контролируется Центральным Банком России (краудлендинговые сервисы), иные так и остались без надзора со стороны регулятора (краудфандинг). Это не значит, что второй вариант представляет собой какие-то теневые схемы. Просто на них нет никаких гарантий ни для инвесторов, ни для владельцев бизнеса.

Функционал обоих вариантов предельно схож: коллективное онлайн-привлечение средств вкладчиков на конкретные проекты.

Краудлендинговые сайты нацелены на выдачу займов инициаторам. Алгоритм аналогичен банковскому, только со стороны кредитора может оказаться как финансовое учреждение, так и частные лица. По сути, в схеме фигурируют те же ссуды, только крупные. К самим заемщикам предъявляются повышенные требования: наличие собственных вложений в размере не менее миллиона рублей, или уже работающий бизнес с ощутимой выручкой (к примеру, миллионов 20-30 в год). Для новичка без личных средств такой вариант вряд ли подойдет.

Одни из крупнейших ресурсов: «Money Friends» (1), «Город денег» (2), «Jet Lend» (3). На примере первого из них приведем порядок работы подобных площадок:

- Владелец идеи регистрируется на сайте.

- На портале он формирует свое предложение: какая сумма нужна, на какие цели, условия окупаемости и прочее.

- Заинтересованный инвестор может согласиться дать заем на развитие бизнеса не меньше суммы минимального взноса, оговоренного площадкой.

- Стороны подписывают договор займа в цифровом формате с помощью квалифицированной электронной подписи. Поэтому ею предстоит обзавестись заранее.

- Автор проекта получает деньги и начинает вести бизнес.

- Параллельно нужно платить своему инвестору проценты и основную сумму долга. Фактически получатель инвестиций и его небезвозмездный спонсор приходятся друг другу заемщиком и кредитором.

Концепция краудфандинга сводится к тому, что любой желающий привлечь в собственный бизнес-проект чужие деньги размещает на специальном интернет-портале краткую информацию о своем замысле:

- цель (во что планируется вложить средства);

- сумму, которая на это требуется;

- условия для инвесторов;

- прогнозируемый результат (окупаемость, конечный продукт и т.п.).

Пользователи, которым понравилась идея, вкладывают свои средства в дело. Чаще всего инициатор сбора обещает своим инвесторам не какую-то денежную прибыль, а часть получившегося в результате продукта. Причем в символическом количестве. На подобных сайтах популярны сборы на творческие проекты. Например, на издание рукописи, на запись песни. Соответственно, вознаграждением инвесторам выступают выпущенный диск или пара экземпляров книги.

На платформе реальнее собрать небольшую сумму на старт затеи. Люди, жертвующие деньги на инициативу другого человека, по сути своей занимаются скорее благотворительностью, а не инвестированием денег.

Известные российские краудфандинг-сайты: «Планета» (4), «Boomstarter» (5).

Госпрограммы

Некоторым кажется, что участвовать в проектах бизнес-старта, разработанных государством и финансируемых из бюджета, слишком сложно и ненадежно. Отчасти так и есть. Нужно выполнить много требований, прежде чем удастся подписать соцконтракт. Да и максимум, на что может рассчитывать молодой предприниматель — 350 тысяч рублей. На крупный проект не хватит, а на малобюджетный деньги можно найти и на иных источниках, не таких требовательных, как соцпрограммы.

Плюс этого способа получения инвестиций — в том, что полученные средства не нужно возмещать, если не нарушать условия договора, подписываемого с органом соцзащиты.

Помощь государства не носит характера кредита для ИП, а является пособием для новичка в бизнесе. Но потратить полученные деньги не по назначению нельзя, иначе госорган потребует все вернуть.

О том, как, какие суммы и на каких условиях можно получить от государства, есть подробные инструкции на сайте «Мой.бизнес» (6).

Инвестиционные компании, клубы и фонды

Существуют организации, специализирующиеся на инвестировании. На финансовую поддержку могут рассчитывать владельцы недвижимости и застройщики, крупные холдинги.

Инвестклубы могут предложить просто купить апартаменты, сдать их в управление компании и получать пассивный доход. Или вложить капитал в коммерческую недвижимость (к примеру, в складской комплекс). К ним относятся «Клуб Agoy» (7), «Деньги» (8) и другие. Зачастую инициативы организуются в соцсетях. Это высокорисковые сделки с минимальными гарантиями. Интересны фирмы и клубы, прежде всего, тем, кто хочет вложить деньги и получать доход. Для желающих построить бизнес (например, строительный или логистический) эти платформы вряд ли могут стать основными источниками инвестиций.

Оформление взаимоотношений производится письменно, двусторонними договорами. При участии посредника (интернет-площадки) они могут заключаться и с помощью электронных цифровых подписей.

Банки

Одолжить деньги реально и в кредитном учреждении. Отрицательным моментом для такой сделки может быть недостаточность заемных средств, которые предлагает банк. На новое дело требуется сразу много вложений. А крупную ссуду кредитная организация выдает только под залог. Например, недвижимости. Тогда при невозврате долга заложенная квартира будет отнята, и владелец неудачного бизнеса рискует остаться и без воплощения мечты, и без жилья.

Кредит выдается по договору, подписываемому сторонами. Заключение сделки возможно как в офисе банка простым подписанием двустороннего документа, так и путем согласования всех параметров онлайн через мобильное приложение банка после идентификации клиента.

Условия банковского кредита — всегда возмездные, с начислением процентов и применением санкций в случае просрочки. Есть и плюс: занять деньги можно на длительный срок. Под залог их выдадут и на 30 лет. Другой вопрос, а нужен ли такой долгосрочный кредит?

Также на развитие собственного бизнес-проекта можно взять обычную потребительскую ссуду без обеспечения. В деле формирования стартового капитала вряд ли будет хорошей идеей взять заем от МФО. Эта финансовая помощь рассчитана исключительно на услугу «до зарплаты», но никак не в качестве первоначального капитала на новое дело. К тому же микрофинансовые компании выдают деньги под существенные проценты.

Богатые благотворители

Безвозмездная финансовая поддержка со стороны обеспеченных людей — редкость, но встречается. Вполне может произойти, что замысел новичка заинтересует состоятельного бизнесмена, и тот решит отдать часть своих денег на развитие нового предприятия. О подобных историях периодически можно услышать на просторах интернет-СМИ. Рассказы о миллиардерах, вкладывающих свои средства в благотворительность и поддержку начинаний, доступны в онлайн-пространстве (9).

Плюсом такого варианта является характер получаемых сумм — меценатство. Это значит, что выданные средства возвращать обычно не приходится. Есть и недостаток: шансы получить финансирование от благотворителя-миллионера достаточно эфемерны, из-за чего серьезно рассматривать этот источник денег не стоит.

Но если судьба все-таки вам улыбнулась, такую сделку не обязательно как-либо оформляют. Нужная сумма может быть просто перечислена на счет автора интересного проекта.

Что поможет в поисках инвестора

Просто озвучить гениальный сценарий старта собственного дела недостаточно. Инвесторы должны понимать, что это не пустая трата денег, а действительно практичная разработка, которая в будущем принесет хороший доход.

Если срочно нужны деньги: 25 способов, где их раздобытьСтатья по теме

Новичку в предпринимательстве понадобятся:

- Хороший бизнес-план. Без него нельзя рассчитывать не только на госпомощь — частные «компании по кредиту» также денег не дадут. Инициатору предстоит просчитать затраты, окупаемость, рентабельность; составить смету расходов для старта проекта и т.д. Если человек фонтанирует идеями, но не может все свои мысли упорядочить, допустимо нанять специалиста для составления бизнес-плана. Главное, чтобы полученный документ оказался четким и понятным.

- Умение аргументировать. В поисках финансирования без переговоров не обойтись. Потенциальным кредиторам недостаточно вручить план для изучения — нужно заинтересовать их своей идеей и уверить в эффективности разработанного сценария. Не всякий автор затеи владеет навыками переговорщика. Но даже это не должно стать препятствием: посредника можно нанять, объяснив ему суть своей инициативы. А уж тот обязан будет в красках преподнести программу предполагаемым инвесторам.

- Реклама. Нельзя пренебрегать маркетингом. Чтобы привлечь инвестиции в проект, может потребоваться использование не одного ресурса для размещения информации о поисках средств. Бюджет на первоначальную рекламу придется найти еще до того, как вы получите стартовые вложения. Скорее всего, на первые объявления искать деньги придется в собственном кошельке или воспользоваться «сарафанным радио». Это, кстати, может помочь найти спонсоров среди знакомых.

- Услуги посредников. Не все способны самостоятельно искать вкладчиков капитала, размещать рекламу или заявки на софинансирование, вести переговоры и изучать документацию по сделке займа. Финансовые посредники все это сделают для автора проекта за процент от сделки (привлеченной суммы). Профессиональные агенты действуют комплексно, одновременно на всех площадках. Поэтому с их помощью собрать нужную сумму капиталовложений обычно удается быстрее. По схожему принципу работают кредитные брокеры, помогающие гражданам получить кредит, если самостоятельно сделать это не получается.

После того, как деньги на проект найдены, их передачу надо оформить, получить платеж, расплатиться с посредниками. Если кредитор — не банк или интернет-площадка, а частное лицо, скрепить достигнутое соглашение можно по упрощенной форме.

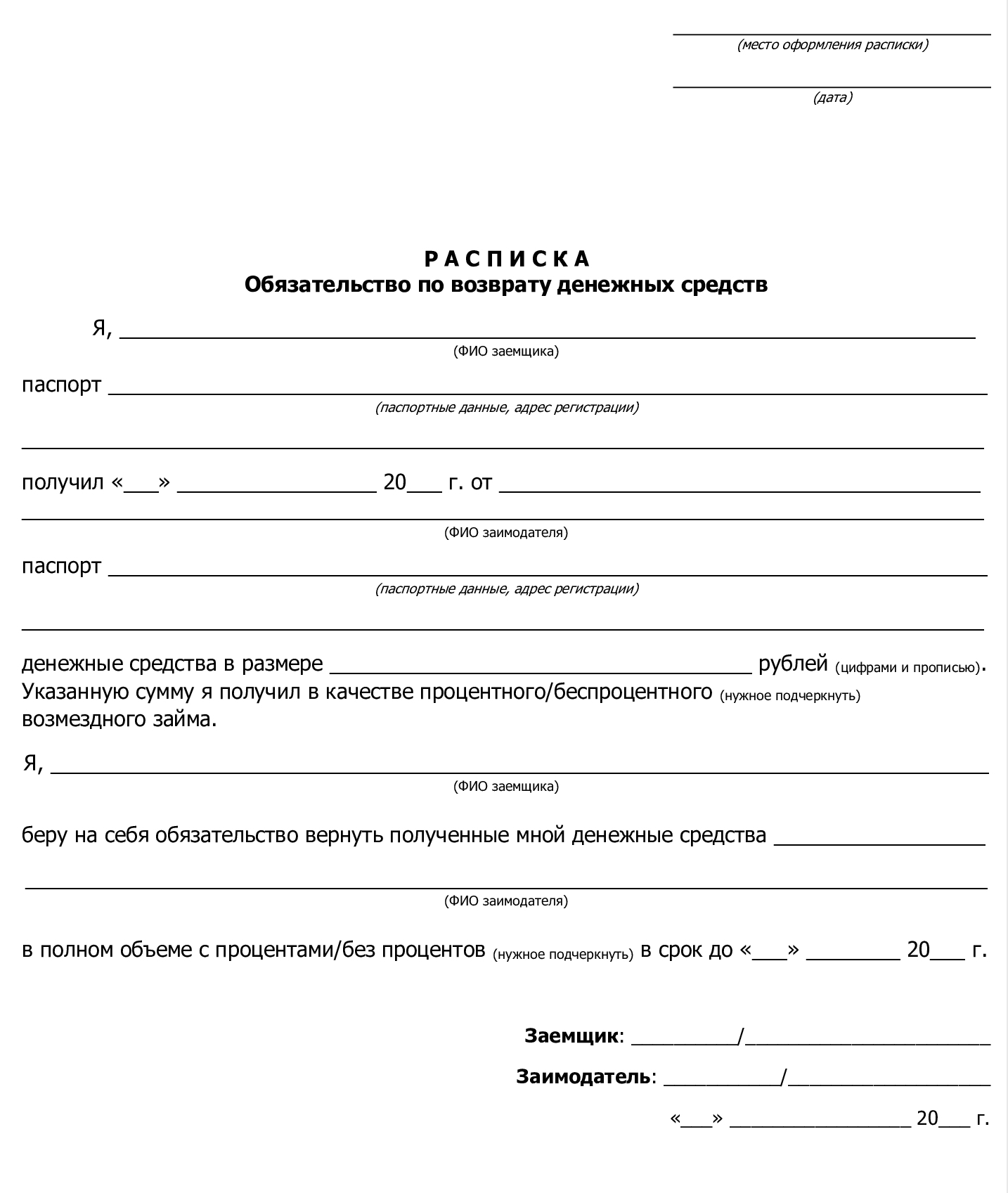

Как составить расписку в получении займа

Итак, владелец бизнес-идеи нашел инвестора. И даже на привлекательных условиях: деньги дают в долг без процентов. При этом нет четкой даты возврата, а лишь с определением примерного срока (например, на три-четыре года). Оформление предполагается договором займа и распиской.

Требований к содержанию этого документа у законодателя нет. Но с учетом риска возможного последующего истребования долга по суду, лучше включить в расписку как можно больше информации о заемщике и условиях предоставления денег.

Укажите:

- место составления (город) и дату;

- заемщика: ФИО, дату рождения, гражданство, паспортные данные, адрес проживания и прописки;

- кредитора: ФИО, адрес;

В отличие от данных о заемщике, при указании инвестора этих сведений для расписки достаточно. Если деловые отношения закончатся плохо, и кредитор будет вынужден обратиться в судебную инстанцию, он укажет всю нужную информацию о себе сам, а также приложит копию паспорта.

- сумму, которую взяли в долг (цифрами и прописью).

- условия пользования и возврата, например: «без процентов на все время использования», «со сроком возврата до востребования».

- число, подпись, расшифровку ФИО.

Можно нотариально удостоверить сделку. Закон требует письменной формы договора, если сумма займа между гражданами больше 10 тысяч рублей (п. 1 ст. 808 ГК РФ), а если стороной выступает организация — независимо от суммы. Заверять нотариально такие сделки не требуется. Но это также не запрещено, если стороны солидарны в своем решении (пп. 2 п. 2 ст. 163 ГК РФ).

Найти деньги на новое дело непросто. Еще сложнее сделать бизнес доходным, а не просто безубыточным. Не всем это удается. Порой начинающие предприниматели влезают в долговую яму настолько, что выбраться из нее не могут даже после закрытия ИП и распродажи оборудования.

Когда расплачиваться по долгам нечем, и на горизонте уже маячит взыскание задолженности силами ФССП, не ждите худшего. Оставьте заявку на бесплатную консультацию нашего юриста. Мы ответим на ваши вопросы и поможем пройти процедуру банкротства и списать долги.

Источники

- Инвестиционная платформа. Краудлендинг — Money Friends.

- Инвестиционная платформа «Город Денег».

- Займы компаниям и ИП от краудлендинг платформы Jet Lend.

- Planeta — российская краудфандинговая платформа.

- Краудфандинговая платформа Boomstarter.

- Как открыть свой бизнес. 10 простых шагов для начинающих предпринимателей.

- Клуб Agoy — апартаменты для пассивного дохода и отдыха.

- Деньги — клуб для инвесторов в недвижимость.

- ТОП-10 российских благотворителей. Финтолк.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

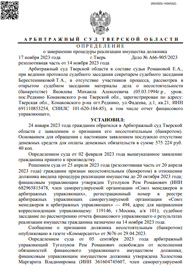

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

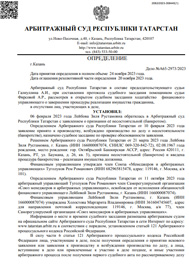

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.