Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как повысить скоринг-балл в кредитной истории

Не всем людям, нуждающимся в заемных средствах, везет с одобрением заявки на новую ссуду: банки через раз отказывают им в выдаче кредита, а согласившиеся предлагают самые неподходящие условия. Одна из причин такого фиаско — низкий кредитный рейтинг. Здесь мы расскажем про способы, как поднять скоринг, чтобы процент одобрения кредита или займа стал выше.

прямо сейчас через WhatsApp

Что такое скоринг

Само слово «скоринг» — английского происхождения, от глагола «to score» — «оценивать». В широком означает оно кредитный рейтинг человека, оценку его кредитоспособности и благонадежности как заемщика. Проводят эту оценку бюро кредитных историй (БКИ), причем единой шкалы подсчетов не существует. Каждое БКИ рассчитывает эти показатели самостоятельно, поэтому скоринговый балл в разных бюро может отличаться у одного и того же гражданина.

Всего для определения кредитоспособности человека применяется диапазон от 0 до 999 баллов, где при нуле шансов получить даже чисто символическую ссуду нет никаких, а при наивысшем балле вероятность одобрения сделки составляет почти 100%.

Как узнать свой кредитный рейтинг бесплатно онлайн?Статья по теме

Каждое БКИ использует одни и те же параметры для оценки, но применяет собственную шкалу расчета. Именно поэтому данные в кредитной истории одного бюро могут отличаться от рейтинга, составленного другим — но обычно ненамного, в пределах пятидесяти баллов.

Вышеприведенный тезис актуален, если в разные БКИ отправляют сведения одни и те же финансово-кредитные организации. Если же в одном бюро хранится история только по кредитам банка «Б», а в другом — данные от МФО «А», то их оценка в отношении одного и того же заемщика может не совпадать из-за элементарной разницы в дисциплине исполнения обязательств. Например, банку «Б» заемщик исправно платит, а микрофинансовой конторе «А» человек так и не вернул ни копейки.

«Проходной» балл для одобрения кредита

Все кредитные организации устанавливают собственную методику расчетов минимума для одобрения сделки по выдаче заемных денег, но их алгоритмы имеют много общего. Считается, что при скоринге меньше 650 баллов шансов получить кредит в банке почти нет.

Микрофинансовые организации при аналогичных исходных данных выдают малые суммы, ненадолго и под максимальный процент. Поэтому у них и сниженные требования к рейтингу заемщика. Такие компании могут одолжить деньги и при 500 баллах. Все, что ниже этой цифры, означает для кредитора зашкаливающе-высокий риск невозврата денег.

Выглядит усредненная шкала оценки в баллах примерно так:

| Баллы скоринга | Значение |

|---|---|

| 0–500 | крайне негативная кредитная история, заемщику не на что рассчитывать |

| 500–650 | плохое кредитное прошлое, но шансы получить заем в МФО или очень маленький кредит в региональном банке имеются |

| 650–750 | благоприятные условия для одобрения заявки на ссуду |

| 750–950 | хороший кредитный балл и повышенные перспективы получения денег в банке и МФО |

| свыше 950 баллов | риск отказа в кредитовании почти нулевой |

Таким образом, для получения кредита в банке нужно постараться достичь показателя хотя бы в 650–750 баллов и более. Бюро кредитных историй сами подсчитывают рейтинг по своим формулам и даже составляют собственную статистику по клиентам, чьи истории хранят у себя.

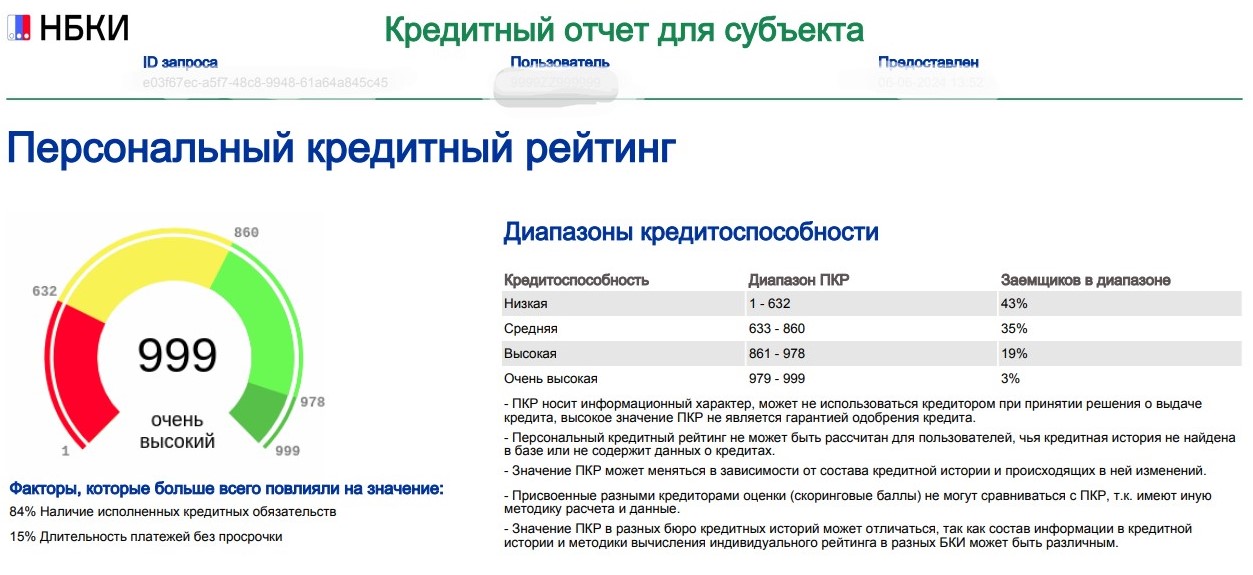

Например, НБКИ («Национальное бюро кредитных историй») выявило, что очень высокий скоринг, свыше 979 баллов, у него имеет всего 3% человек, а больше всего, 43% — это люди с кредитоспособностью в интервале от 1 до 632 баллов:

Как поднять скоринг

При некоторых показателях шансы получить одобрение заявки на кредит минимальны или стоят в пограничных значениях. Последнее означает следующие варианты исхода: кредитор может согласиться выдать деньги, но под повышенную ставку или с дополнительным обеспечением в виде залога или поручительства. Либо же одобрить меньшую сумму, а то и вовсе запросить и то, и другое вместе. Однако многие финансовые организации вероятнее всего предпочтут отказаться от сделки с таким клиентом.

Чтобы повысить вероятность получения ссуды, требуется поднять кредитный балл. А для этого предстоит понять, на чем основано присвоение значений скоринга.

прямо сейчас через Telegram

Какая информация влияет на уровень кредитного рейтинга

На основе анализа разных источников можно сделать вывод, что оценка производится в двух сферах: взвешиваются личные сведения о человеке и показатели его кредитной дисциплины. И на ту, и на другую область данных в теории можно повлиять, но не всегда.

Личные показатели:

- Возраст. Самый высокий коэффициент приходится на период с 25 до 50 лет. До 25 лет и после 50 лет баллы снижены, но не намного, в пределах 5–8 пунктов. Объясняется такая «дискриминация» достаточно просто. В первом случае молодые люди еще только-только начинают трудовой путь, их материальное положение неустойчиво. А после прохождения пятидесятилетнего возрастного порога считается, что риск утраты работы в связи со здоровьем выше, при том, что шансы на новое трудоустройство, наоборот, снижены. После пенсионной реформы в методиках расчетов некоторых БКИ верхний показатель «отодвинулся» на пять лет, но сильно не повлиял на общее мнение экспертов относительно потенциальных заемщиков пенсионного и предпенсионного возраста.

- Пол. Не во всех алгоритмах этот показатель важен. Да и гендерная разница в балловом соотношении невелика.

- Образование. Наличие диплома вуза «ценится» БКИ в полтора раза выше, чем просто окончание средней школы.

- Состояние в официальном браке. Штамп в паспорте даст почти в два раза больше баллов по сравнению с положением одинокого человека.

- Официальная работа или иной статус налогоплательщика. Тот факт, что с дохода конкретного гражданина ежемесячно поступают взносы в СФР и налоги (даже если потенциальный заемщик оформлен как самозанятый) — большой плюс. Для кредитора это показатель стабильности материального положения.

- Должность. Предполагается, что чем выше «ранг», тем ответственнее человек и, что гораздо важнее для любого кредитора, — крупнее его доход. К тому же люди, состоящие на престижных высокооплачиваемых должностях, как правило, имеют в собственности ликвидное имущество, за счет которого можно в случае чего и долги погасить.

- Постоянство и размер заработка. Уже давно известен парадокс: финансовое учреждение долго, пристально и без гарантий будет рассматривать заявку индивидуального предпринимателя, зарегистрированного совсем недавно и демонстрирующего высокие денежные обороты по счетам, но с готовностью выдаст кредит рабочему с зарплатой в пару прожиточных минимумов. Причина такого подхода проста: наемный сотрудник хоть и получает малый оклад, но зато стабильно. А вот ИП может в следующем же квартале развалиться, ведь предпринимательские риски присутствуют в каждом бизнесе. И БКИ вместе с банками эту перспективу всегда учитывают.

- Наличие несовершеннолетних детей. Маленькие и не очень дети «оттягивают» на себя часть родительского заработка. Поэтому банки считают неразумным давать отцу или матери семейства повышенную кредитную нагрузку — слишком велика вероятность, что в случае кризиса такой заемщик с ней не справится.

Сильнее всего влияют на скоринг-балл:

- История платежей.

Если ранее человек часто опаздывал с взносами по кредиту, или же просрочка уже длится несколько месяцев, баллы начнут катастрофически снижаться.

- Процент истраченного по кредиткам лимита.

БКИ используют свою шкалу обозначения поведения клиента банка по отношению к такому продукту, как кредитная карточка. По-разному учитывается, пользуется ли человек льготным периодом, платит ли в срок, истратил ли больше 50% отведенной ему суммы, или же карта лежит у держателя «на всякий случай».

- Личные данные (возраст, образование и т.п.).

Умеренно оказывает действие на скоринг общий остаток задолженности по действующим обязательствам.

Меньше всего учитывается информация по только что оформленным сделкам или сделанным запросам о персональном кредитном рейтинге (ПКР). Ведь нередко справки наводят действующие кредиторы человека в целях мониторинга. Например, чтобы предложить клиенту еще один кредит или поднять лимит по действующей карте.

Способы поднять скоринг-балл

С учетом приведенных показателей для расчета ПКР составим перечень действий, которые способны привести к повышению личного рейтинга:

- Закрыть те кредиты, по которым была проблемная задолженность. Тогда заемное обязательство будет значиться в кредитной истории как исполненное. То, что по нему были просрочки, по-прежнему будет играть роль, но уже не фатальную. С действующими долгами рассчитывать на одобрение еще одной заявки как минимум наивно.

- Запросить и проверить кредитную историю на наличие ошибок. От них, увы, никто не застрахован. Если найдена неточность, которая способна повлиять на ПКР, предстоит обратиться к кредитору и в БКИ, чтобы исправить сведения в своем кредитном досье, предоставив опровергающие ошибку документы.

- В полной мере заполнить свой профиль на портале Госуслуг. При подаче очередной заявки на ссуду банк запросит согласие на ознакомление с кредитным отчетом, а Госуслуги зафиксируют выдачу такого разрешения. Во время составления заявки на кредит можно уведомить кредитора о том, что в собственности есть автомобиль и недвижимость. Наличие ценных активов благоприятно характеризует человека, как состоявшегося с финансовой стороны члена общества, и оставляет банку неплохие шансы на истребование долга за счет реализации приставами этого имущества в случае невозврата долга. Не обязательно кредитор попросит предоставить указанные объекты в залог, но информация об имуществе сыграет положительную роль при принятии решения о выдаче кредита.

- Правильно составить анкету. При наличии в опросном листе графы о возможности и согласии предоставить дополнительные документы о заработке лучше проставить галочку. Это повысит шансы получить кредит, если запрошенная сумма оказалась по итогам скоринга велика. После подтверждения платежеспособности справками решение банка может склониться в положительную сторону.

- Получить высшее образование. Способ небыстрый, но дипломированные специалисты вызывают куда больше доверия у кредиторов, чем обладатели одного только аттестата зрелости.

- Оформить брак. Супружеские пары воспринимаются, как оседлые и ответственные члены общества, не склонные к спонтанным решениям взять кредит и скрыться в неизвестном направлении. Конечно, мы не призываем ради повышения скоринга срочно регистрироваться на сайте знакомств, но если потенциальный заемщик со своей пассией долгое время откладывал счастливое событие — возможно, пришло время что-то поменять в своей жизни.

- Устроиться на работу по трудовой книжке. Несмотря на возможности разного оформления своей деятельности (ИП, самозанятость, ГПХ, работа по найму) финансовые корпорации по-прежнему ценят тех, кто каждый день трудится по расписанию и получает деньги раз в полмесяца.

Некоторые параметры не изменить. Например вы не можете внезапно «скакнуть» из двадцатилетнего возраста в более «уважаемые» банками тридцать пять. Но большая часть решений и событий в вашей жизни подвластна вам и никому больше.

Где уточнить свой кредитный рейтинг

Проще всего узнать свою кредитную историю тем, кто имеет личный кабинет на Госуслугах. В личном кабинете можно задать виртуальному роботу Максу команду «кредитный рейтинг» и перейти по предложенной ботом ссылке (1).

Далее предстоит проверить предзаполненное на портале заявление на предоставление информации о том, в каких БКИ хранятся кредитные истории заявителя. Если все указано верно, подтвердить и отправить электронную заявку. Ответная информация придет в профиль, ссылка также продублируется на электронную почту заявителя. Время исполнения запроса обычно не занимает больше пяти минут.

В обход Госуслуг можно запросить отчет через ЦККИ — центральный каталог кредитных историй, размещенный на портале Банка России (2).

Найдя интересующее БКИ, нужно зайти на его сайт. Для получения информации потребуется пройти регистрацию или сделать быстрый переход, авторизовавшись через те же Госуслуги.

- В личном кабинете на сайте бюро во вкладке «Все услуги» из предложенных действий выбрать «ПКР» или «Кредитная история».

- В первом случае предусматривается просьба об уточнении своего кредитного рейтинга, во втором — получение всей кредитной истории. Время предоставления данных минимально: в течение одной минуты.

- Персональный кредитный рейтинг будет отражен прямо на экране устройства, с которого был отправлен запрос. А вот кредитный отчет придет в виде файла на нескольких страницах. Его можно скачать, сохранить и позже не спеша проанализировать.

Бесплатно получить отчет (и узнать свой рейтинг) можно два раза за год. Если нужно чаще, то это тоже вполне возможно, но уже за отдельную плату.

Увлекшись проблемой поднятия кредитного рейтинга, не стоит забывать, что каждый новый заем добавляет человеку финансовых обязательств. А значит, повышается риск возникновения просрочек, если собственных средств на оплату займов и кредитов уже не останется.

Никто не огражден от негативного сценария. При чрезмерной кредитной нагрузке, которая привела к финансовому коллапсу, существует выход: прохождение банкротства физических лиц. После успешного завершения процедуры банковские задолженности, даже очень крупные, списываются по решению арбитражного суда.

Проконсультируйтесь по вопросу освобождения от долгов через признание личной финансовой несостоятельности у юристов нашей компании. После списания долгов вы сможете начать улучшать кредитную историю и повышать свой скоринг. Оставьте заявку, и мы перезвоним вам в удобное время.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А35-7504/2024

Было долга - 3 057 184 руб.

г. Чебоксары

Завершено:

26.03.2025

Этапы:

19.07.2024

Поступило в работу

26.07.2024

Подача заявления

13.09.2024

Признан банкротом

Списано долга:

3 057 184 руб.

А79-6490/2024

Было долга - 788 731 руб.

г. Чебоксары

Завершено:

07.04.2025

Этапы:

19.07.2024

Поступило в работу

26.07.2024

Подача заявления

23.09.2024

Признан банкротом

Списано долга:

788 731 руб.