Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Снимут ли приставы налоговый вычет: статус льготы в исполнительном производстве

Налоговый вычет дает возможность вернуть часть уплаченного налога на доходы или уменьшить налогооблагаемую базу. Льготой можно воспользоваться после сделок с недвижимостью, при продаже автомашины, для возмещения расходов на лечение и обучение и в некоторых других частных случаях.

Все виды вычетов не защищены от удержаний по долгам. Списание пройдет после поступления средств из бюджета на карту. При этом приставам невозможно арестовать налоговый вычет в виде снижения налогооблагаемой базы. Но со всей оставшейся должнику суммы после расчета НДФЛ будут удерживаться деньги в обычном порядке.

Суть налогового вычета простыми словами

Граждане РФ платят налог почти со всех видов доходов. Самый распространенный пример — зарплата по трудовому договору, с которой удерживают 13% НДФЛ. Если налоговая база (сумма дохода) за календарный год превысит 5 миллионов рублей, то далее для удержания будет применяться ставка 15%. По отдельным видам дохода налог нужно платить в размере 30% или 35%. Расчет и перечисление НДФЛ может осуществляться самим налогоплательщиком или налоговым агентом (например, работодателем).

Государство дает возможность уменьшить налоговую базу или вернуть часть удержанного (уплаченного) подоходного налога. Для этого применяется система вычетов:

- стандартные: для работников с детьми и некоторых категорий льготников;

- профессиональные: для предпринимателей, а также лиц, работающих по гражданско-правовым договорам или получающих вознаграждение за творческий труд;

- социальные: для граждан, понесших затраты на лечение, обучение или некоторые другие социально-значимые цели;

- имущественные: для граждан, участвующих в сделках с недвижимым имуществом или с автотранспортом, для заемщиков по ипотеке;

- инвестиционные: для граждан, ведущих операции по инвестиционным счетам.

О нюансах получения и размерах всех видов вычетов рассказано на портале ФНС (1).

В любом случае, вычет не является социальной выплатой или пособием за счет бюджета. Речь идет о доходах, заработанных самим налогоплательщиком — государство лишь дает право на возврат части уплаченного на заработок налога либо на снижение налоговой базы. Следовательно, нельзя получить вычет, если в заявленный отчетный период не было дохода, либо с него не удерживался НДФЛ.

Варианты получения налогового вычета

На данный момент существуют два основных и один специальный способ получения вычетов по НДФЛ:

- По окончании календарного года. Налогоплательщик сам подает декларацию и делает расчет вычета, а ИФНС возвращает часть удержанного налога.

- В течение календарного года. Гражданин заявляет о вычете работодателю, который и будет уменьшать налоговую базу для удержания НДФЛ.

- После завершения календарного года по упрощенной схеме (специальный способ, введен с 2021 года). Вычет предоставляется только на основании заявления, а все остальные сведения ИФНС запросит и проверит самостоятельно.

По истечении календарного года право на налоговый вычет реализуется путем возврата средств из бюджета. Через работодателя льгота заключается в увеличении суммы заработка, не подлежащей налогообложению. В любом случае, вычет дадут только при активных действиях самого налогоплательщика — то есть, по его заявлению, а не по умолчанию. Для подтверждения понесенных расходов, суммы уплаченных процентов по ипотеке или иных обстоятельств нужно подавать и другие документы.

Могут ли приставы удерживать долги с налоговых вычетов

Приставы ведут взыскание за счет доходов и имущества должника. Для этого они могут вводить арест, передавать документы на удержание работодателю или в банк. Есть ряд доходов, которые не имеют права трогать при взыскании. Их перечень можно найти в статье 101 закона № 229-ФЗ.

Как узнать задолженность по налогам по ИННСтатья по теме

Проверять вид дохода и возможность удержания с него обязаны:

- приставы, ведущие исполнительное производство:

- работодатель, который выплачивает должнику заработную плату;

- банк, исполняющий требование об удержаниях;

- иные организации и лица, которые выплачивают должнику доход и являются налоговыми агентами.

Помимо прочего, не подлежат взысканию алименты, пособия на детей, пенсии по утрате кормильца, некоторые другие виды доходов. Если выплаты не снимают, должник может тратить деньги на свое усмотрение.

В той же статье 101 закона об исполнительном производстве отдельно ничего не сказано про налоговые вычеты. Они не относятся к социальным или страховым выплатам, защищенным от удержания. Исходя из ситуации, взыскание будет вестись со средств, возвращенных налогоплательщику-должнику из бюджета, или же с заработной платы или иного дохода, с которого НДФЛ удержан после применения вычета.

Даже если налогоплательщик получает налоговый вычет в связи с наличием детей, это не дает защиту льготы от удержаний.

Как приставы узнают о получении должником вычета

Если вычет предоставляется за счет уплаченного НДФЛ, то налоговый орган перечислит деньги на карту гражданина. Ее реквизиты нужно указать в заявлении. Соответственно, приставу не придется запрашивать сведения о переводе средств по вычету, так как удержание будет вестись банком:

- В размере 50% или 70% от поступившей суммы (зависит от характера требований взыскателя).

- В полном объеме, если средства по вычету являются остатком на карточке или счете после зачисления туда зарплаты или другого дохода (ч. 4 статьи 99 № 229-ФЗ).

Налоговая инспекция не ведет удержания с предоставленного вычета. Скрыть выплату от пристава у должника не получится, так как деньги поступят в банк. Но если счета и карточки не арестованы, то полученными средствами можно распоряжаться без ограничений. Впрочем, специалисты ФССП достаточно быстро получают информацию из банков и сразу передают документы на удержание. Поэтому должнику стоит ожидать списания половины или 70% от полученной суммы.

Можно ли защитить выплату из ФНС от удержаний

У должника напрямую не получится сохранить налоговый вычет при взыскании долгов. Но повлиять на порядок удержаний можно следующими способами:

- Право на получение имущественного вычета действует 3 года с момента, когда были понесены расходы. Следовательно, если за первые пару лет долг погашен, и удержания прекращены, можно получить всю сумму вычета.

- Документы на вычет допускается подать своему работодателю. В этом случае у сотрудника будет снижаться налоговая база, а значит, увеличиваться доход. Разового списания с полученного вычета нет, но сумма ежемесячного удержания по долгам станет больше.

В любом случае, долг сам по себе никуда не денется. Если использовать первый из перечисленных вариантов, то задолженность будет погашаться за счет текущей зарплаты и других доходов. Если на вычет подать после закрытия исполнительного производства, гражданин уже не потеряет эту сумму.

Зная о предстоящем получении налогового вычета, при наличии оснований должник может обратиться в суд за отсрочкой. Ее дают по различным уважительным причинам. Обычно период отсрочки составляет несколько месяцев. Если за это время налоговый орган переведет деньги по вычету, с них не будет вестись удержание. Однако нельзя гарантировать, что суд согласится на отсрочку. Эти вопросы решаются индивидуально, с учетом возражений взыскателя.

Снимут ли приставы налоговый вычет, полученный через работодателя

Через работодателя вычет выдается не в виде возврата средств, а путем уменьшения налоговой базы. Это повлияет не на порядок, а на размер удержаний.

Списание налоговой задолженности физлиц в 2024Статья по теме

Для наглядности приведем пример в отношении должника, который получает зарплату 50 тысяч рублей и имеет право на имущественный вычет:

- По постановлению пристава с зарплаты удерживают ежемесячно 50%.

- Если не заявить работодателю о вычете, то с зарплаты сначала удержат 13% НДФЛ, а затем еще 50% по долгу. К выплате на руки останется 21 750 рублей.

- Если заявить о вычете, то удержание по долгу в размере 50% будет вестись со всей суммы зарплаты. Тогда должник получит на руки 25 000 рублей.

У обоих вариантов есть плюсы и минусы. Не используя вычет, должник будет получать меньше зарплаты. Но при этом у него сохранится право подать заявление в ИФНС в последующие 3 года. Правда с полученной из бюджета суммы все равно удержат 50%. Если вычет предоставлен по месту работы, то зарплата на руки будет выше, но и размер удержаний в денежном выражении тоже увеличится. А значит, задолженность по исполнительному производству закроется немножечко быстрее.

Что будет с налоговым вычетом при прохождении банкротства

При банкротстве действуют примерно те же правила, что и при взыскании долгов приставами. Должнику оставят доходы, защищенные от удержаний. Но налоговый вычет в их перечень не входит. Если деньги из бюджета поступят в период банкротства, их учтут в конкурсной массе и направят на погашение требований кредиторов в порядке очередности.

В процедуре признания несостоятельности должнику сохраняют прожиточный минимум. Эти средства можно получить только при наличии собственных доходов, к которым относится и сумма вычета.

Готовясь вступить в процедуру банкротства, стоит заранее определить стратегию поведения. Предварительную консультацию могут предоставить наши юристы. Мы проанализируем ваше финансовое положение и сможем спрогнозировать перспективу успешного списания долгов.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

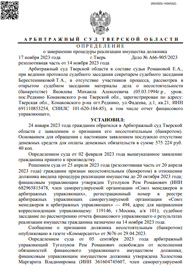

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

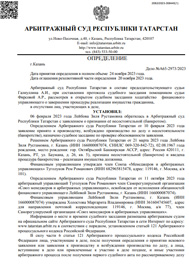

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.