Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Признаки банкротства физ лица: в какой момент человек становится банкротом?

Закон о несостоятельности физлиц заработал в 2015 году. Выявление банкротства у себя дает право обратиться в арбитражный суд и избавиться от непосильных обязательств. Но что считать признаком несостоятельности? Почему бабушке, у которой 200 тыс. рублей задолженности за коммунальные услуги, в суде откажут? И примут заявление у ее соседа, который должен пяти МФО чуть более 300 тысяч?

В законе есть один критерий признаков банкротства — это невозможность исполнять обязательства. Минимальная сумма долгов для банкротства физ.лиц через суд 300 тысяч рублей. Суд может принять заявление даже и с меньшей суммой. Но, учитывая затраты, это не выгодно для банкрота.

Максимального предела по недоимкам нет — граждане списывают миллионы и сотни миллионов, поскольку главное, что имущества и доходов действительно не хватает, чтобы рассчитаться.

Предлагаем рассмотреть этот вопрос подробнее.

Признаки банкротства физического лица по № 127-ФЗ

Основные положения о признании несостоятельности законодатели изложили в законе № 127-ФЗ «О несостоятельности (банкротстве)».

Ст. 213.4 № 127-ФЗ устанавливает основания для обращения в арбитражный суд за признанием несостоятельности.

- Человек обязан подать заявление о признании несостоятельности, если у него нет возможности рассчитаться с кредиторами.

Основной признак — задолженность в размере от 500 тыс. рублей, и просрочка длится более 90 дней. Обязанность подать заявление возникает в течение месяца с момента, когда должник узнал о своей фактической неплатежеспособности.

Смоделируем ситуацию: Иван работал на заводе и получал 60 тыс. рублей. У него было 2 кредита наличными и кредитная карта. Долг по кредитам составлял 650 тыс. рублей.

Иван два года аккуратно платил, пока его не уволили в связи с сокращением. Быстро найти другую работу не получилось, народ увольняли повсеместно. Иван зарегистрировался как безработный, живет на минимальное пособие, уходит в минус по карте. Платить по кредитам нечем.

Учитывая сумму задолженности, через 2 месяца Иван принимает разумное решение и идет к юристам готовить заявление о признании несостоятельности.

Именно такой подход законодатели желают видеть в заемщиках. Не нужно затягивать просрочки, перезанимать в МФО, обращаться к брокерам или прятать доходы от приставов. Следует разбираться с проблемой на начальном этапе.

- Человек обязан с заявлением обратиться в арбитражный суд, если удовлетворение требований возможно только в отношении части кредиторов.

Законодатель пытается исключить сделки с предпочтением. Если денег не хватает, кредиторы вправе получить понемногу, а не «одному всё, другим — ничего».

Например, Татьяна должна пяти МФО и двум банкам, сумма требований 450 тыс. рублей. Женщина работает швеей, количество заказов упало, и в 2024 году ее официальный доход 35 тыс. рублей в месяц. В собственности есть гараж, который можно продать за 50-70 тысяч, чтобы рассчитаться. Этой выручки хватит, чтобы закрыть три микрозайма, но для остальных МФО и банков денег уже не останется.

В такой ситуации тоже стоит обращаться за процедурой банкротства. Плюс в том, что если имущество продаст пристав, то во-первых, выручка будет ниже рынка. Во-вторых, будет закрыта только часть долгов, а остальное придется платить. При банкротстве имущество продадут по рыночной цене, с этих денег рассчитаются с кредиторами, а остатки долгов спишут.

В подобном положении часто оказываются ипотечные заемщики, которые стараются погашать ипотеку, но денег не хватает на остальные кредиты. Если сил бороться с приставами и коллекторами уже нет, обратитесь к юристу! Мы подскажем, как списать потребительские кредиты и сохранить квартиру либо получить большую часть денег.

- Человек вправе (не обязан, как в двух предыдущих случаях) обратиться за признанием банкротства, если он предвидит скорое наступление несостоятельности.

Например, Надежда потеряла мужа — кормильца семьи — и поняла, что в одиночку ей кредиты не вытянуть. Займы записаны на нее, хотя расплачивался муж. Женщина не работает и сидит в декрете с ребенком. Она обращается за банкротством, не дожидаясь просрочки 90 дней.

Человек должен соответствовать признакам неплатежеспособности и (или) недостаточности собственности. Надежде нет смысла обращаться в АС, если у нее вклады в банке, автомобиль, несколько объектов недвижимости, и этого хватит, чтобы расплатиться.

Ст. 213.3 № 127-ФЗ устанавливает, кто и при каких обстоятельствах вправе заявить о банкротстве человека.

Банкротство возможно с подачи самого должника, кредитора и уполномоченного органа (обычно это ФНС).

Условия, при которых кредитор вправе банкротить физ.лицо:

- долг от полумиллиона рублей (считается основной заем, а неустойки и пени учитываются отдельно);

- просрочка от 3 месяцев.

Это позволяет банку или МФО возбудить процедуру в суде.

Справедливости ради стоит заметить, что банки, МФО и другие кредиторы не спешат в арбитражный суд с заявлениями. Они бездействуют по меркантильным соображениям: процедуру банкротства оплачивает тот, кто ее возбуждает. И это минимум 60 тыс. рублей (преимущественно — 100-150 тыс. рублей).

Кредиторы пойдут в арбитражный суд только если уверены, что получат компенсацию. Например, когда у человека есть имущество, которое будет продано в банкротстве, но приставы не могут до него добраться — собственность записана на супруги, подарена детям. Или когда на кону стоит банкротство состоятельного предпринимателя: реализация имущества должника позволит перекрыть расходы и получить возврат просроченных задолженностей.

Когда наступает банкротство: позиция Верховного суда

Изначально понятие объективного банкротства вводилось ВС РФ в отношении юридических лиц и целей конкурсного производства. Оно встречается в Определении от 20 июня 2017 года. По мнению высшей инстанции, под объективным банкротством понимают момент, когда лицо потеряло возможность удовлетворения требований взыскателей из-за снижения цены активов. Как правило, эти положения применяются в отношении компаний и конкурсного производства.

Судебная практика по банкротству физических лицСтатья по теме

Если применить эту норму к банкротству физических лиц, то объективное банкротство наступает, когда:

- доход человека снижается до критического уровня;

- либо имущество обесценивается, и возможности погасить долги нет.

Постановление Пленума ВС от 21 декабря 2017 г. № 53 устанавливает объективное банкротство немного в другом свете. ВС полагает, что объективное банкротство наступает, когда должник теряет возможность погашения обязательств, сумма которых превышает стоимость активов.

Если применить это положение к процедуре банкротства граждан, то мы получаем следующую аксиому: банкротство наступает, когда ежемесячные платежи съедают практически весь доступный бюджет, и если продать имущество, денег не хватит.

Здесь в имуществе не учитывают единственную квартиру, поскольку продавать ее нельзя.

Признаки банкротства для МФЦ во внесудебной процедуре

Помимо банкротства через арбитражный суд, существует процедура внесудебного порядка. Это бесплатная услуга, но критерии тут гораздо жестче, чем в суде. Многие люди ее ждали, но увы, получили отказы МФЦ в списании долгов.

Как оформить бесплатное банкротство в МФЦ самостоятельно: инструкция и бланки заявленийСтатья по теме

Дело в признаках банкротства и в требованиях к бесплатным банкротам:

- размер долговых обязательств 25 тысяч – 1 миллион рублей;

- нет имущества и доходов, на которые можно обратить взыскание, кроме пенсии или ежемесячного детского пособия;

- закрыты все исполнительные производства, в том числе, как минимум одно — по ч. 4 п. 1 ст. 46 № 229-ФЗ;

- или же в отношении физлица выдан исполнительный лист не позднее 7 лет до подачи на упрощенное банкротство (для пенсионеров и получателей пособия — не позже, чем за год).

До 3 ноября 2023 года действовало только общее правило — о завершенных производствах по причине отсутствия дохода и имущества для взыскания. И это создавало определенный непреодолимый барьер для некоторых категорий граждан.

Дело в том, что по сумме долгов проходит множество малоимущих, но в отношении исполнительных производств у них возникали проблемы. Например, у пенсионеров-должников есть стабильный доход — пенсия, из которых приставы ежемесячно списывают до 50% (либо с сохранением прожиточного минимума по заявлению пожилого человека). Раньше это не позволяло закрыть производство и делало участие в бесплатной процедуре списания долгов невозможным. Теперь законодатели устранили препятствие — получатели пенсий и детских пособий получили возможность пройти банкротство в МФЦ и списать долги.

Человек, который не получает официальный доход, подходит под критерии внесудебной процедуры, если есть закрытые производства в ФССП.

Как распознать будущего банкрота и избежать неприятностей?

Банкротство гражданина — это риски для потенциальных покупателей имущества. В арбитражной процедуре банкротства сделки активно оспариваются, и покупатели остаются ни с чем. Возникает вопрос, как обезопасить себя от проблем при покупке квартиры или машины у частного лица?

Банкротство физлица кредиторомСтатья по теме

Народ пытается распознать признаки банкротства еще на стадии, когда «все хорошо». И этих людей можно понять. Если в банкротстве сделку признают недействительной, имущество будет изъято в конкурсную массу.

Покупателя с правом требования компенсации не включат в реестр кредиторов, его требования будут удовлетворяться после всех расчетов.На практике ему ничего не достанется, конкурсная масса будет распределена между другими кредиторами.

Конечно, долг по сделке не спишут, и право требования остается и после прекращения процедуры банкротства. Но если быть честными, вас ждет процедура принудительного взыскания задолженности с человека, у которого ничего нет. Это муторно, долго и часто бесполезно.

Как распознать банкрота своевременно? Обратите внимание на следующие моменты:

- Цена объекта подозрительно низкая. Да, хочется сэкономить и обзавестись собственностью дешевле. Но если стоимость на 20% и более ниже рыночной, важно провести проверку платежеспосбности продавца.

- Имущество находится или было под арестом. Необходимо тщательно проверить этот момент. Если квартира, автомобиль или другой объект ранее были под арестом, а теперь продавец спешит продать его, возможно, он желает избавиться от имущества, пока есть возможность. И это тоже свидетельствует не в пользу продавца.

- Наличие дел в судах или исполнительных производств в ФССП.

Проверьте дела в мировом и районном судах по адресу продавца — там есть возможность выполнить поиск по фамилии.

Также посетите сайт ФССП. На странице с базой исполнительных производств представлена поисковая форма. Вам необходимо заполнить некоторые поля. В частности, потребуется указать:

- фамилию и имя продавца;

- дату рождения;

- территориальное отделение ФССП (по месту его регистрации).

Если в отношении человека заведены производства, вы их увидите. Также здесь вы узнаете информацию:

- почему заведено исполнительное производство;

- какая сумма требований;

- на каком этапе находится исполнительное производство: действующее, окончено, прекращено.

Если у человека есть исполнительные производства, это серьезный повод задуматься. Не важно, открыто ли производство сейчас, или оно окончено за невозможностью взыскания, прекращено в связи с невозможностью установить местонахождение должника. Это все означает, что гражданин не имеет проблемы с деньгами. Возможно, он готовится к процедуре и продает имущество. При банкротстве есть риск, что сделку оспорят, и вы останетесь ни с чем.

Особое внимание уделите подходу к сделке. Если продавец уговаривает вас поставить в договоре цену меньше, не соглашайтесь. В случае оспаривания сделки нельзя будет вернуть полную сумму — вам останется довольствоваться тем, что указано по документам.

Например, так случилось и в деле № А41-66664/2017, где сделка купли-продажи была оспорена. Покупатель утверждал, что заплатил на самом деле в 2 раза больше, но суд остался непреклонным.

В другом деле № А65-14835/2019 оспорили сразу несколько договоров купли-продажи в отношении автомобиля. Суды посчитали, что машина так часто продавалась по инициативе должника. Тот развернул полномасштабную деятельность, чтобы спасти из конкурсной массы имущество.

А если продавец — банкрот?

Признание должника банкротом освобождает его от обязательств. Пока идет процедура, человек не вправе заключать сделки, поэтому если вы хотите купить принадлежащий ему объект, следите за объявлениями о ходе дела и участвуйте в торгах.

Если же имущество вам предлагает купить человек, в отношении которого завершена процедура банкротства, и все документы у него есть, то рисков оспаривания тут нет. Долги банкрота списаны, поэтому распоряжаться своим имуществом он вправе совершенно свободно.

Вам нужны подробности в отношении признаков несостоятельности и порядка процедуры банкротства? Обратитесь к нашим юристам за консультацией, мы подробно ответим на ваши вопросы.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

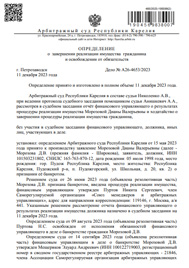

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.

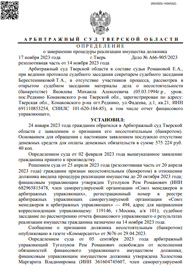

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.