Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Реструктуризация кредита в Сбербанке

Хотя большинство клиентов банка, оформляющих кредит, старается выплатить его полностью в срок, но когда источник дохода исчезает, либо зарплату урезают значительно, погашать кредитные платежи вовремя становится невозможно. Что делать заемщику в такой ситуации? Возможным выходом в период финансовых затруднений становится реструктуризация кредита в Сбербанке физическому лицу.

Реструктуризация — это изменение сроков и условий выплат по кредиту, чтобы дать возможность выплатить долги заемщику, попавшему в трудную финансовую ситуацию.

прямо сейчас через WhatsApp

Виды реструктуризации кредита в Сбербанке

Отсрочка — кредитные каникулы

Кредитные каникулы: кто получит банковскую отсрочку?Статья по теме

Популярный вид реструктуризации — это получение отсрочки на погашение кредита.

Отсрочку можно получить по потребительскому и ипотечному кредиту, или по кредитной карте. Отсрочку предоставляют жертвам различных стихийных бедствий, эпидемий, преступлений, в случае внезапной серьезной болезни.

Предполагается, что за несколько месяцев заемщик находит новую работу или другие источники доходов, выздоравливает, поправляет свои финансовые дела и может вернуться к выплате кредита.

Сбер дает отсрочку:

- на ипотеку на срок до 2 лет,

- на потребительский кредит — до 1 года.

Во время кредитных каникул нужно оплачивать только проценты, благодаря этому аннуитетный платеж снижается (аннуитет — равные по сумме денежные платежи, которые заемщик должен выплачивать в счет кредита).

Рассрочка — пролонгирование договора

Другой вариант реструктуризации долга в «Сбербанке» — увеличение срока выплаты кредита.

Ежемесячный взнос станет меньше, это плюс. Однако есть серьезный минус — кредит придется выплачивать больший срок, как следствие, вы отдадите банку больше денег за счет процентов.

Срок выплаты можно увеличить по потребительскому и ипотечному кредиту, а также сдвинуть дату оплаты по карте. Этот вариант реструктуризации обычно предоставляют в случае отпуска по уходу за ребенком, продолжительной болезни, снизившей доходы клиента, уменьшения заработной платы – то есть тех финансовых проблем, которые нельзя решить в короткий срок.

Подробно о реструктуризации кредита и ее последствиях мы рассказали в этом материале.

прямо сейчас через Telegram

Переход на рубли

Еще один способ реструктуризации — изменение валюты, в которой взят кредит. Сумма долга будет пересчитана по действующему курсу и зафиксирована. Изменить валюту можно по потребительскому и ипотечному кредитам.

Стоит иметь в виду, что если вы подаете заявление на реструктуризацию задолженности, Сбербанк может радикально ограничить пользование кредитной картой — запретить проведение вообще всех расходных операций.

Как оформить реструктуризацию кредита в Сбербанке

Подать заявку на реструктуризацию кредита можно в отделении «Сбербанка», где имеется кредитный менеджер, либо онлайн. При подаче онлайн нужно заполнить анкету. Вне зависимости от формы подачи заявления придется пообщаться вживую или по телефону с работником банка.

Кредитному менеджеру предоставляется пакет документов, который убедит банк в том, что реструктуризация нужна, и человек сможет погасить кредит, если снизить л временно приостановить платежи.

После этого в течение 10 рабочих дней принимается решение — дать согласие клиенту на реструктуризацию либо отказать.

Документы для реструктуризации кредита

Для того, чтобы подать заявку на реструктуризацию, нужно подготовить для банка перечень документов.

Требуется подать:

- копию паспорта,

- документы о финансовом состоянии и трудовой занятости.

Главный документ — справка о доходах по форме 2-НДФЛ, полученная не раньше, чем за 30 дней до ее предоставления банку. Если учреждение, где работает заемщик, не выдает такой справки, допускается предоставление справки о доходах по форме банка, с подписью бухгалтера.

Индивидуальные предприниматели подают налоговую декларацию, пенсионеры — справку из пенсионного фонда (или другого госоргана, выплачивающего пенсию).

Самозанятые могут приобщить выписку из личного кабинета об уплаченных налогов, но Сбер кредитует только самозанятых, которые отчитываются через его приложение.

Еще один необходимый документ — копия/выписка из трудовой книжки. Потерявшие работу предоставляют оригинал трудовой книжки. При отсутствии трудовой можно подать в Сбербанк справку от работодателя, с указанием должности и стажа, либо копию договора (контракта) с работодателем. Эти документы также должны быть оформлены не раньше, чем за 30 дней до подачи банку.

Индивидуальные предприниматели подают свидетельство о регистрации. В отдельных случаях допускается предоставление и других документов, свидетельствующих о занятости заемщика.

Документы об ухудшении имущественного положения

- Для положительного решения вопроса о реструктуризации желательно подготовить документы, свидетельствующие, что работнику уменьшили размер зарплаты, отправили его в отпуск за свой счет, он подпадает под скорое сокращение и т.п.

- Уходящие в декретный отпуск должны подать свидетельство о рождении либо усыновлении ребенка, лист нетрудоспособности, справку о размере пособия по уходу за ребенком, справку о нахождении в отпуске по уходу за ребенком.

- Призванные в армию предъявляют копии удостоверения военнослужащего и приказа о призыве. Существуют и другие документы, которые подают в банк в случае потери имущества в результате стихийного бедствия, незавершенного строительства (обманутые дольщики).

- Если у заемщика нет работы и источников доходов на момент подачи заявления, справка о его финансовом состоянии не нужна, но отсутствие работы должно быть подтверждено документально (например, справкой из службы занятости о постановке на учет).

Полный список таких документов можно посмотреть на сайте Сбера тут.

Основания для реструктуризации кредита

Чтобы банк одобрил заявление на реструктуризацию, нужно иметь веское основание — не каждый заемщик может на это претендовать.

- Если вы серьезно заболели или получили производственную травму и можете подтвердить это медицинскими справками, то вы имеете право обратиться к банку. Частичная или полная потеря трудоспособности приводит к снижению доходов, поэтому такая причина финансовых проблем является для банка уважительной, и шансы добиться реструктуризации велики.

- Еще один повод для смягчения условий выплаты кредита — скорое появление ребенка. Декретный отпуск, отпуск по уходу за ребенком — причины уважительные, как и другие семейные причины. Банк принимает во внимание проблемы финансовые (или со здоровьем) у ближайших родственников — мужа/жены, детей.

- Если трудящийся внезапно потерял работу, ему значительно урезали зарплату, его забрали в армию — понятно, что в этих ситуациях финансовые проблемы более чем вероятны. Банк готов идти навстречу в вопросах реструктуризации.

- Также на реструктуризацию могут претендовать вложившие деньги в строительные аферы (обманутые дольщики), потерявшие имущество в результате ураганов, наводнений, землетрясений и других ЧС, а также в результате порчи имущества третьими лицами. Например, если дом заемщика подожгли завистники.

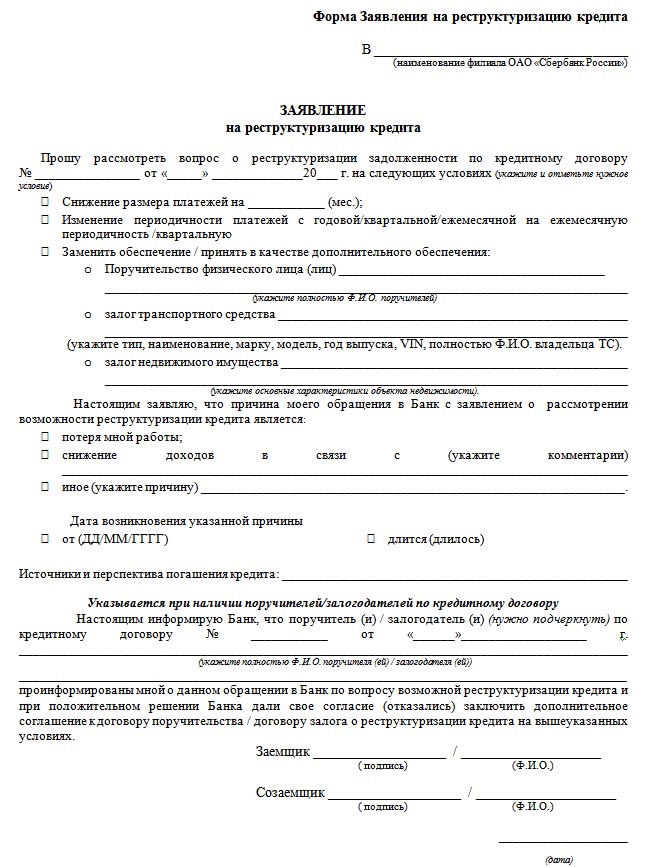

Заявление на реструктуризацию кредита

Вот так выглядит заявление на реструктуризацию кредита в Сбербанке.

Отличия реструктуризации от рефинансирования

Рефинансирование кредита – насколько это выгодно?Статья по теме

Многие не понимают разницы между реструктуризацией и рефинансированием. А различие есть, и оно принципиальное.

Если при реструктуризации заемщик старается улучшить условия взятого кредита (уменьшить ежемесячные выплаты по нему или отсрочить выплаты на какой-то срок), то рефинансирование — это оформление нового кредита на погашение взятых ранее кредитов. Причем оформить рефинансирование можно в другом банке — на кредиты не только «Сбербанка», но и других банков.

Рефинансирование для клиента более выгодно, с его помощью можно облегчить свое финансовое положение, но для его получения требуется хорошая кредитная история, стабильные доходы, словом, благонадежность – а этого как раз не имеют те, кто обращается за реструктуризацией.

Ипотечные каникулы в Сбербанке

Заемщик, взявший ипотеку, имеет право на отсрочку по платежам на срок до 6 месяцев или уменьшение размера ежемесячных взносов. В этот период будут начисляться проценты по договору ипотеки, но без штрафов и санкций.

Для этого нужно, чтобы его доходы упали более, чем на 30% (за последние два месяца перед обращением), либо чтобы он находился на больничном более 2 месяцев подряд.

Имеются и другие основания для ипотечных каникул: инвалидность I или II группы, потеря работы (что подтверждено органами службы занятости), снижение дохода более, чем на 20% с одновременным увеличением количества иждивенцев (под последними подразумеваются дети, инвалиды I или II группы, либо родственники под опекой).

Стоит учесть, что ипотечные каникулы предоставляются банком только один раз за весь срок ипотеки, податься повторно невозможно. Также каникулы предоставляются только тем заемщикам, у которых нет другого жилья.

Почему Сбер отказывает в реструктуризации

Обоснованные заявки на реструктуризацию в 2021 Сбербанк одобряет, однако многие клиенты жалуются на отказы.

Причинами могут служить:

- недостаточно веские основания для реструктуризации;

- неполный комплект документов, которые прилагаются к заявке.

Если на кредит были куплены потребительские товары, не важные для жизни (например, мотоцикл, автомобиль или телефон), то банк может отказать в реструктуризации кредита на них и предложит продать эти товары.

Еще одна из причин для отказа — заемщик потерял работу не по увольнению, а написал заявление по собственному желанию.

Если вы уже обращались ранее за реструктуризацией, и не смогли улучшить свою финансовую ситуацию и выплатить долг, шансы при втором обращении крайне низкие — обычно таким заявителям отказывают.

Что делать, если отказали или не подпадаете под условия

Если в реструктуризации вам отказали, или вы не подходите по условиям ее оформления, остается только действовать старыми методами: попробовать одолжить деньги на выплату кредита у родственников/друзей или продать что-то из личного имущества.

Можно попробовать альтернативные методы реструктуризации кредита — взять кредит в иной кредитной организации для погашения задолженности перед Сбером или рефинансировать кредит в другом банке. Например, Тинькофф с удовольствием скупает сберовские кредиты, и пока ставки не поднялись, рефинансирование поможет снизить финансовую нагрузку.

Если вы действительно неплатежеспособны, и платить нечем можно по решению суда получить статус банкрота. Суд освободит вас от долгов, и Сбербанк просто спишет безнадежный кредит без оплаты.

В любом случае, не стоит опускать руки. Большинство клиентов Сбербанка получает реструктуризацию или хотя бы отсрочку на пару месяцев без штрафов, поэтому в случае жизненных трудностей обратиться к менеджерам Сбера обязательно стоит.

Если банк откажет в реструктуризации или каникулах и обратится в суд за взысканием долга, само ваше обращение будет подтверждать, что вы благонадежный заемщик, и пытались решить вопрос, не отказывались платить. На этом основании можно просить суд снизить проценты, пени и штрафы, либо уже в суде согласовать рассрочку долга.

Если у вас остались вопросы, звоните нашим юристам — мы бесплатно подскажем. Какие документы собрать, чтобы убедить банк реструктурировать ваш кредит, и как действовать, если вам отказали.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.