Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Расчет платежей: из чего складывается плата за кредит

Мало кто задается вопросом, как рассчитать ежемесячный платеж по кредиту самостоятельно. Для человека, не имеющего экономического образования и математического склада ума, это сложные для понимания параметры. Приходится неизбежно доверять расчетам банка-кредитора.

Куда больший интерес вызывают иные параметры предстоящей сделки: насколько существеннее придется переплатить за весь срок кредитования, сколько составит ежемесячный платеж и как уменьшить сумму переплаты.

Чтобы найти ответы на эти вопросы, необходимо понять саму структуру платы по кредиту. Например, если ссуда взята на 5 лет, то предстоит выплатить 60 платежей (5 лет по 12 месяцев в году). В российских кредитных организациях применяются ежемесячные платежи. Для сравнения, в некоторых странах по выбору сторон допустимо оформить ежегодный или сезонный платеж.

прямо сейчас через WhatsApp

Что входит в платежи по кредиту

Законодателем введено понятие «полная стоимость кредита» (ПСК) — кредиторов обязали указывать эту сумму в правом верхнем углу первой страницы кредитного договора (ст. 6 закона № 353-ФЗ «О потребительском кредите»). Все написанное должно быть обведено в квадратную рамку размером не менее 5% от площади первой страницы соглашения. При этом шрифт для указанной информации должен использоваться максимального кегля из применяемых на этой странице документа.

Более того, финансовые организации при рекламировании своих кредитных продуктов обязаны указывать полный диапазон ПСК, а не один лишь наименьший размер. Эти требования начали применяться к кредиторам только с октября 2023 года. До этого анонсы займов часто вводили людей в заблуждение, так как банки «хитрили», указывая самое маленькое из возможных значение ПСК при самых благоприятных условиях кредитования. Когда же человек начинал заполнять заявку, эти параметры практически никогда не достигались, а кредит одобрялся на менее выгодных для заявителя условиях. Изменения произошли после вступления в силу норм закона № 359-ФЗ от 24.07.2023 года. О необходимости соблюдения новых требований не забывает напоминать и ФАС России (1).

ПСК — это не только результат сложения одолженной суммы и начисленных процентов.

Общая совокупность платежей по кредиту включает:

- Размер ссуды, поделенный на количество месяцев пользования банковским кредитом (5 лет — это 60 месяцев, 3 года — 36 месяцев, 2 года — 24 месяца и т.д.).

- Проценты, начисляемые по ставке, установленной договором.

- Плата за дополнительные сервисы. Например, за СМС-информирование или за выпуск пластиковой карты, необходимой для внесения денег в счет погашения кредита через банкомат.

- Страховку, если она приобреталась на кредитные деньги. Существуют также полисы, оплачиваемые отдельно (например, ежегодное КАСКО при автокредите), которые они не включаются в расчет.

При вычислениях не учитываются возможные, но не обязательно возникающие затраты по уплате комиссий (к примеру, при перечислении денег со счета в стороннем банке на кредитный счет) или штрафных санкций (если платить вовремя и в полном объеме, их не будет).

Полная стоимость кредита предварительно рассчитывается при заполнении заявки. Окончательная цена сделки фиксируется в рамочке в подписываемом сторонами договоре. ПСК — фактически это та сумма, которую надо будет вернуть банку, если четко следовать всем условиям соглашения, ничего не нарушая.

ПСК может измениться за период исполнения договора. Этот показатель может стать больше, если просрочить платеж и «заработать» за это «бонус» в виде штрафа от кредитора. А может и уменьшиться, если погасить часть ссуды досрочно. При досрочном возврате части кредита все суммы платежей пересчитываются, а клиенту выдается новый график.

Получившаяся в результате сложения вышеуказанных параметров итоговая сумма делится на количество месяцев. Так вычисляется ежемесячный платеж по кредиту.

Варианты ежемесячных взносов и их изменений

Кредитные организации применяют только две схемы платежей:

- аннуитетные;

- дифференцированные.

Разберем принципы составления платы за кредит на основе обеих схем.

Платежи при аннуитетной системе

Общий принцип расчета прост: берется сумма кредита с насчитанными за весь период процентами и делится на равные взносы по количеству месяцев договора.

Ежемесячно предстоит выплачивать одинаковые по размеру суммы в течение всего периода кредитования. При этом «костяк» этой суммы будет меняться. Сначала бóльшую часть составляют проценты, а меньшую — доля основного долга. По мере погашения заложенные в сборе проценты станут составлять наименьшую часть, а основное тело кредита, наоборот, будет превалировать.

Если досрочно погашать аннуитетные платежи, тогда по условиям договора можно будет уменьшать либо срок кредита, либо ежемесячный взнос. Специалисты банков советуют выбирать второй вариант, чтобы максимально снижать риск просрочки, ведь небольшую сумму всегда легче оплатить даже при возникновении непредвиденных сложностей в бюджете семьи.

Если погашать ссуду досрочно увеличенными взносами с уменьшением аннуитетного платежа, то и состав его не останется прежним. Каждый раз авансом погашенная сумма учитывается банком, производится перерасчет, клиенту направляется новый график. При этом дата погашения не изменяется — уменьшается размер платежа. А вот если выбрать сокращение срока, то укоротится именно период действия договора при неизменности аннуитетного платежа.

прямо сейчас через Telegram

Дифференцированные платежи

Общий принцип расчета другой: сумма кредита делится на количество месяцев выплаты. Это будет неизменная доля каждого взноса. А вот проценты станут начисляться на остаток долга, который будет уменьшаться ежемесячно на сумму очередной внесенной неизменной части.

При применении кредитором этой методики каждый месяц внесению подлежит разная сумма, а проценты начисляются только на непогашенную часть кредита.

Если погашать кредит досрочно, дифференцированный платеж также будет меняться в меньшую сторону.

Дифференцированные платежи сейчас редко применяются финансово-кредитными организациями: они сложны в расчетах, сам способ часто способствует просрочкам со стороны даже самых добросовестных клиентов из-за изменчивости взносов, да и самим кредиторам эта схема начислений невыгодна.

При сравнении одинаковых условий кредитования (сумма, срок, процентная ставка) в случае применения дифференцированного расчета заемщик переплачивает меньше, чем при аннуитетной схеме. Но риск допустить просрочку и не справиться с кредитной нагрузкой выше, так как при «разбитых» платежах первоначальные взносы намного больше аннуитетных.

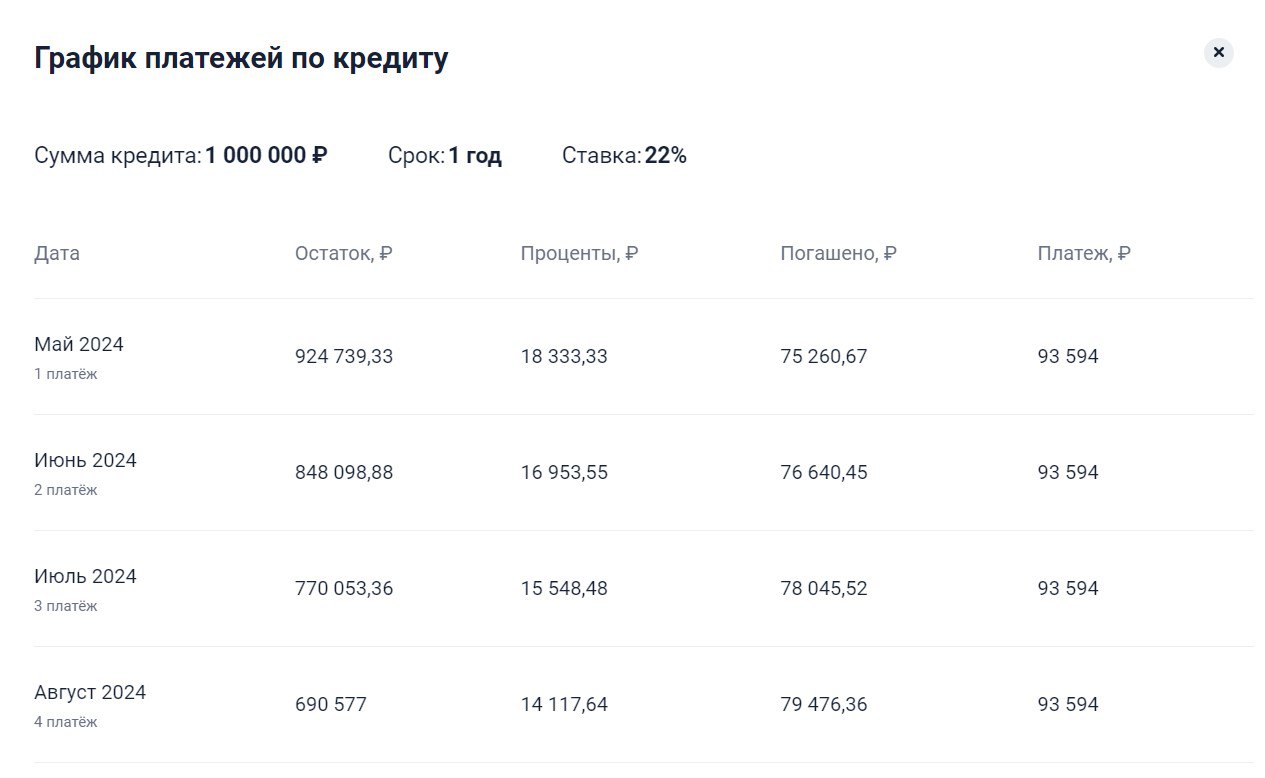

Независимо от применяемого алгоритма при подписании кредитного договора клиенту выдается график платежей — это обязательный элемент соглашения. При изменении его условий (например, при досрочном погашении части задолженности) план выплат меняется, и обновленный вариант также предоставляется заемщику. В мобильном приложении новый график становится доступен для ознакомления после того, как банк сделал перерасчет. Обычно обновления производятся с наступлением нового рабочего дня.

Как проверить правильность расчетов

В практике не встречалось еще случаев, чтобы банк неправильно произвел подсчеты ежемесячного платежа. Но убедиться в этом и проверить их желает почти каждый.

Для этого можно воспользоваться любым из следующих способов:

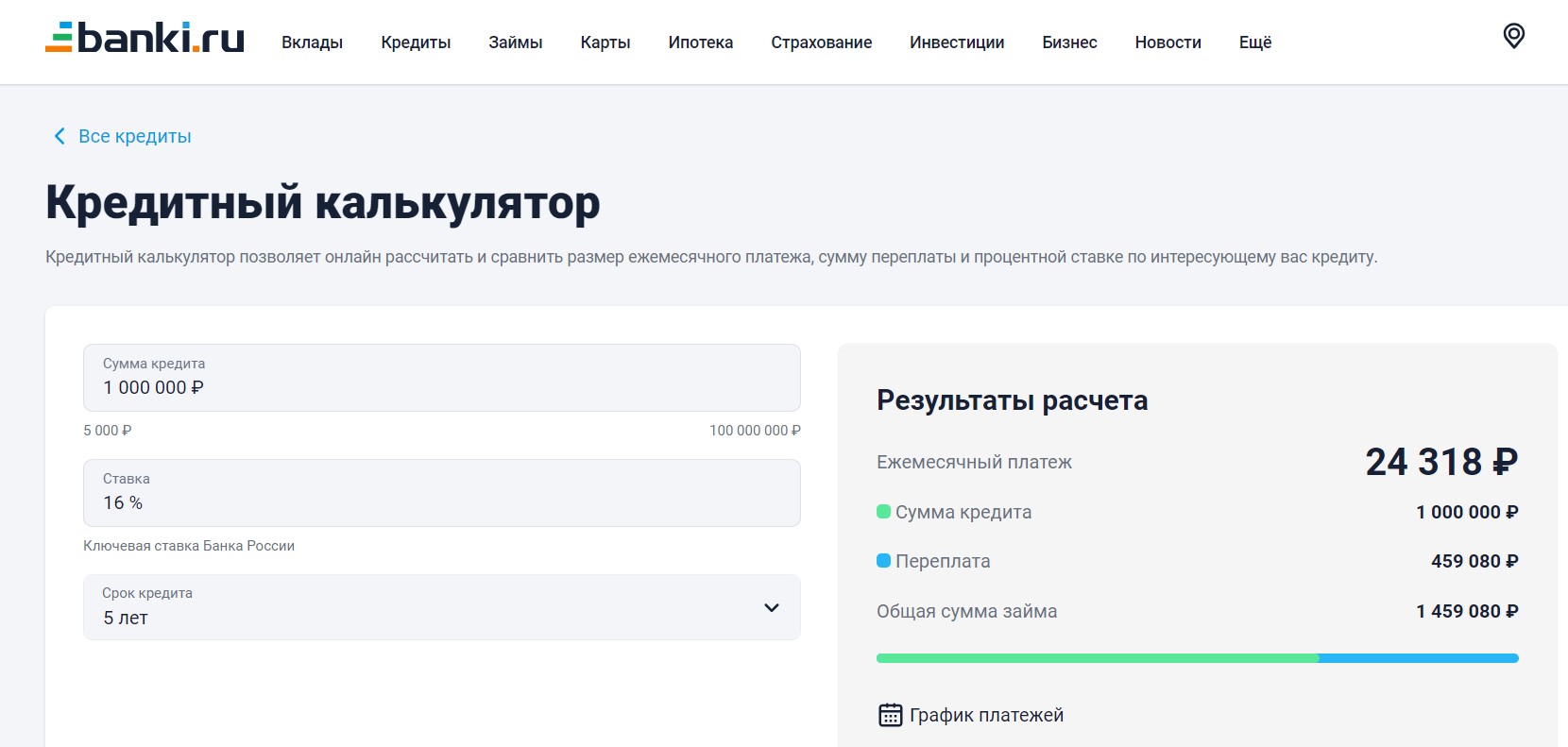

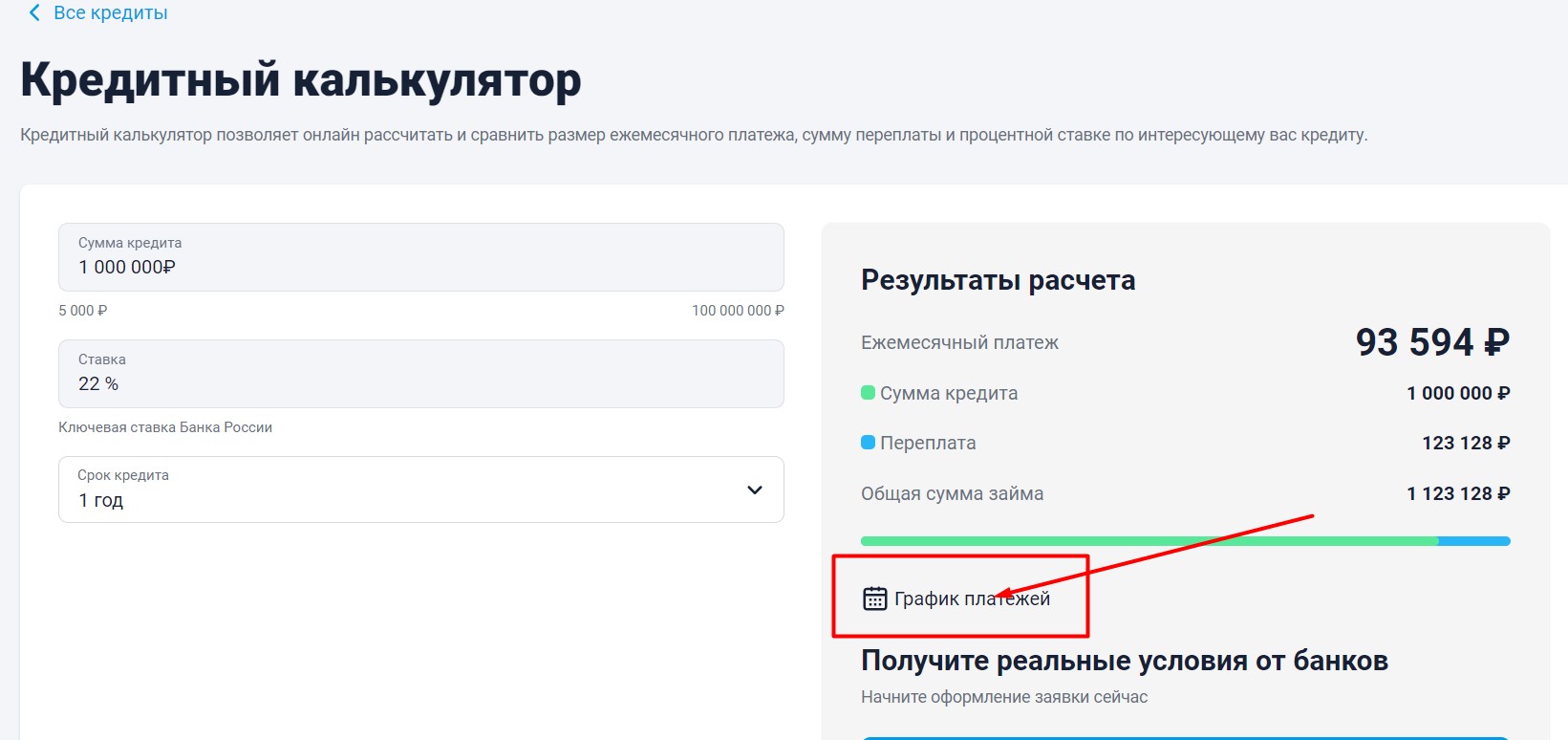

- Кредитным онлайн-калькулятором. Подобные есть также на сайтах-агрегаторах (2).

- Построив формулы расчета в таблице Excel.

- Применяя математические формулы.

Если ваши расчеты разминулись с итоговой суммой, озвученной банком, в незначительной степени, причина, скорее всего, в том, что вы не учли мелкие детали. Например, високосный год, который длиннее остальных на целые сутки.

В любом случае самостоятельное вычисление практически всегда будет лишь приблизительным. Им нельзя руководствоваться при оплате кредита. В случае спора суд не будет рассматривать доводы заемщика, убежденного, что калькуляция банка ошибочна.

Самый простой способ: онлайн калькулятор

Расчет осуществляется на основе встроенных формул. В поля формы достаточно вписать заемную сумму, срок, ставку и получить примерный итог размера ежемесячного взноса. Подсчет легко регулируется. Если полученная сумма слишком велика для бюджета человека, опытным путем можно определить, на какой размер кредита можно рассчитывать, если заработок позволяет расставаться только со строго определенной суммой каждый месяц и ни рублем больше.

Еще до заключения договора при проведении собственных расчетов на онлайн-калькуляторах можно заранее посмотреть, какие составные части будут у ежемесячного взноса, и выгрузить пример графика платежей.

Онлайн-калькуляторы имеют функцию автоматического предварительного расчета состава ежемесячного взноса

Онлайн-калькуляторы имеют функцию автоматического предварительного расчета состава ежемесячного взносаИз показателей видно, как с течением времени меняется соотношение процентов и возвращаемой суммы долга: начислений сверх кредита становится все меньше, а возвращаемого тела ссуды — больше.

Вычисления с помощью Excel

Ценители формул могут проверить вычисления с помощью функционала онлайн-таблиц. В сети их представлено множество. Можно выбрать любую или составить ее в Excel самостоятельно.

Математический метод

Это самый длинный и запутанный прием. К тому же он будет различен для аннуитетных взносов и дифференцированных.

Для одинаковых платежей может использоваться одна из следующих формул:

Сумма займа * (процентная ставка в месяц * (1 + процентная ставка в месяц) * срок кредита / (1 + процентная ставка в месяц * срок кредита – 1).

Другой вариант: сумма займа * (процентная ставка / (1 + процентная ставка) – количество месяцев срока – 1).

Подобных уравнений в сети приведено много, они есть на сайте практически любого банка. Но легче от того, что они раскрыты любому желающему, не вряд ли станет — людям, алгебраические познания которых заканчиваются на уровне школьной программы, довольно непросто оперировать целыми и дробными числами и подсчитать платеж вручную, не запутавшись.

Для дифференцированных взносов подсчет придется осуществить в два этапа:

- Вычисляем одинаковую часть долга, которую человек отдает каждый месяц. Для этого полную сумму ссуды делим на весь срок договора: 1 млн рублей / 12 месяцев = 83 333 рублей. Это размер основной задолженности, который предстоит возвращать каждый месяц.

- Подсчитываем сумму процентов (вычисления производятся для каждого нового периода). Сумма оставшейся задолженности * процент годовых * период начисления в днях, разделенный на 365 или 366 дней года.

Пример: 1 000 000 * 22% * 30 / 366 = 18 032 рубля. Это сумма процентов за первый месяц пользования деньгами.

- Вычисляем первый ежемесячный взнос, для чего складываем суммы первой доли возврата и процентов за первый месяц: 83 333 + 18 032 = 101 365 рублей. Это первый дифференцированный платеж по кредиту.

- Получаем базу для расчета процентов за второй платеж: 1 000 000 – 83 333 = 916 667 рублей.

- Считаем проценты за второй месяц: 916 667 * 22% * 30 / 366 = 16 530 рублей (проценты за второй месяц).

- Соединяем оставшуюся часть тела займа и проценты: 83 333 + 16 530 = 99 863 рубля (получаем второй ежемесячный взнос по кредиту).

Таким образом, в нашем примере при дифференцированных платежах заемщик в первый месяц должен будет заплатить банку 101 365 рублей, за второй уже 99 863 рубля и т.д. С каждым месяцем платеж будет уменьшаться.

Но с учетом того, что именно банк разрабатывает систему начислений и не обязан соглашаться применять неудобную для себя схему сегментированных сборов, это не самый лучший способ сэкономить. Для кредитных организаций предпочтительна аннуитетная система расчетов.

На чем можно сэкономить

Тем не менее, любой заемщик может сделать для себя кредит дешевле. Например, отказавшись от некоторых встроенных опций. Уменьшить расходы можно на:

- скрупулезном изучении условий по кредиту;

- плате за сервис;

- отказе от выпуска пластиковой карты;

- процентах.

Тщательный подбор условий кредитования — один из основополагающих путей для экономии. Многие банки предлагают уменьшение процентной ставки при выполнении определенных условий. Например, для тех, кто получает зарплату на карту того же банка, ставка уменьшается на 0,5 пункта. А для граждан, добровольно оформивших полис страхования — на целых 3 пункта. Так что отказ от полиса в некоторых случаях не всегда будет экономнее.

Стоит ли сейчас брать кредит или лучше не торопитьсяСтатья по теме

Плата за сервис может быть делом добровольным. Например, не всем необходимы СМС-уведомления. Многие пользуются мобильным банком, где и отслеживают движения по счету и операции по учету внесенных платежей.

Если перечисление кредитных средств предстоит на вновь выпущенную карту, то банк может установить дополнительную цену за изготовление пластика. Но когда у клиента в том же банке уже имеется счет, то всю сумму кредита можно получить на него, немного сэкономив на стоимости выпуска пластиковой карты. Новую карту оформлять не понадобится. Как альтернатива, существует возможность получения потребительского кредита наличными через кассу банка. Сотрудники некоторых организаций не информируют заемщиков о возможности отказаться от оплаты сервиса карточки и выбрать иной вариант получения денег и последующего внесения ежемесячных платежей. Ведь можно настроить периодическое перечисление со своего счета в ином финансовом учреждении прямо на счет кредита. И карта будет вообще не нужна.

Наконец, если избрать дифференцированные платежи или погашать аннуитетные досрочно, общая переплата по ссуде будет меньше, и вы сбережете немного денег на выплате процентов.

Но все эти продуманные действия не помогут, если суммарный платеж по действующим кредитам превышает половину заработка. В таком случае финансово-кредитные организации просто откажут в выдаче кредита даже при идеальной кредитной истории, и основываться они будут не на собственных планах по прибыли, а на ограничениях, введенных регулятором в борьбе с закредитованностью населения (3).

Оптимальным считается наличие заемных обязательств, составляющих не более 30% от дохода человека. Если они выше — это уже сигнал о потенциальном риске возникновения просрочек. При превышении порога в 50 процентов опасность быстрого погружения в долговую яму становится все более вероятной.

Если это все же произошло, отдавать кредиты стало нечем, а перспектив быстро раздобыть средства тоже нет, легальным вариантом является процедура банкротства. Согласно закону № 127-ФЗ, по окончании всех проведенных мероприятий ваши долги перед банками списываются арбитражным судом, и вы можете постепенно восстановить свою платежеспособность.

Оставьте заявку на звонок юриста нашей компании и получите консультацию по оформлению банкротства и списанию долгов по кредитам и займам.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А35-7504/2024

Было долга - 3 057 184 руб.

г. Чебоксары

Завершено:

26.03.2025

Этапы:

19.07.2024

Поступило в работу

26.07.2024

Подача заявления

13.09.2024

Признан банкротом

Списано долга:

3 057 184 руб.

А79-6490/2024

Было долга - 788 731 руб.

г. Чебоксары

Завершено:

07.04.2025

Этапы:

19.07.2024

Поступило в работу

26.07.2024

Подача заявления

23.09.2024

Признан банкротом

Списано долга:

788 731 руб.