Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Действующие финансовые пирамиды, и как не похоронить в них свои деньги

Несмотря на то, что девяностые давно позади, финансовые пирамиды никуда не исчезли из российской действительности. Возможно, их стало меньше, чем 30 лет назад, и они видоизменились. К стандартной схеме фин. пирамид добавились новые, соответствующие современности. Например, использующие расчеты в криптовалюте, торговлю на бирже, новые способы инвестиций.

Срок жизни пирамид невелик. Обычно от старта до полного краха период не превышает трех лет. Этого времени оказывается достаточно, чтобы собрать с населения миллиарды рублей, перевести их в офшоры, а руководителям «раствориться» на просторах земного шара.

Именно поэтому список новых пирамид постоянно меняется. Каждые 5–10 лет можно составлять обновленный топ–5 компаний, которые приобрели широкую известность среди вкладчиков и, соответственно, размах деятельности.

Вообще же Центральный Банк России ежедневно отслеживает инвестпроекты, проверяет их на признаки мошенничества и пополняет список подозрительных организаций.

прямо сейчас через WhatsApp

Денежные пирамиды, которые работают в России

История финансовых пирамид «стартует» с 1990-х годов. Люди, активный возраст которых пришелся на первое постсоветское десятилетие, помнят знаменитые:

- МММ (основатель — Мавроди Сергей);

- «Властелина» (Соловьева Валентина);

- «Хопер-Инвест» (4 основателя–физлица);

- «Русский Дом Селенга» (Грузин Сергей, Соломадин Александр).

Это самые известные финансовые пирамиды в России. Все они очень «громко» и с помпой вошли в жизнь россиян, которые вдруг поверили в возможность быстрого обогащения. И все они предельно быстро разорились. В отношении основателей компаний были возбуждены уголовные дела, многие потом скрывались по миру долгие годы.

В 2010–2020 годы действовали пирамиды «поскромнее»: «Кэшбери», «Гафаров и партнеры», «Антарес», «Frendex Group», «Финико». Все они закрылись, вкладчикам деньги не вернули.

Рабочие схемы пирамид, актуальные на данный момент

Современные мошенники расширили диапазон своих программ обмана граждан. Для выманивания денег используются:

- Классические пирамиды вроде «Rublik24» (1). Людям предлагают внести деньги, довериться опытным инвесторам, а уж те гарантируют сотни тысяч доходов с одного рубля.

- Займы/кредиты под залог крупных активов, автоломбарды (2). Схема пирамиды построена на привлечении средств граждан для выдачи займов остальным. Принцип действия — как «касса взаимопомощи» в трудовом коллективе. Разница лишь в том, что привлечение денег есть, залоги есть, а вот дохода от такой деятельности у вкладчиков нет.

- Игровые варианты. Направлений много: «экономическая игра» (3), виртуальное казино (4) и т.д. Принцип: играя, зарабатывать виртуальные деньги с правом последующего вывода их в реальные дензнаки. Маленький нюанс: нужно приобрести игру, внести первоначальный взнос, покупать атрибуты и пр. Для вывода средств всегда находятся препятствия: кроме виртуальных, больше никаких финансов никто из участников не видит. Аудитория: подростки, молодые люди.

- Телеграм-сообщества. Виртуальные сборщики денег якобы под инвестпроекты (5).

- Комиссионные магазины, площадки частных покупок-продаж (6).

- Криптопирамиды (7).

Из приведенных вариантов современных мошеннических схем можно сделать выводы:

- Мошенники перешли в онлайн-режим. Офлайн привлечь теперь можно разве что деньги пенсионеров, которые рекламу читают в газетах и смотрят по телевизору. У интернет-аудитории больше охват. Это перспективное направление схем отъема денег.

- Сайты пирамид обычно очень привлекательны. Чем дольше человек знакомится с контентом, тем выше шанс, что он хотя бы попробует поучаствовать.

- Создатели пирамид упрощают процедуру ввода денег: «Вам не надо думать и уметь что-либо делать. Доверьте деньги специалистам! Внесите 100 рублей, нажав на кнопку».

- Пирамиды зачастую гарантируют заработок, что странно в предпринимательстве, а в некоторых областях прямо запрещено. Например, если речь идет о рынке ценных бумаг.

Потенциальные жертвы мошенников даже не задумываются над тем, а можно ли заработать на пирамидах вообще? Само определение и принцип их построения предполагают, что за счет отсутствия реальной производственной деятельности никакой прибыли не образуется. Деньги не работают — их просто собирают, на первых этапах «стройки» выдавая мелкие суммы «первопроходцам» в рекламных целях и для упрочения репутации надежной честной структуры бизнеса.

Вложиться рублем, заработав на пустом месте миллионы, не получится.

прямо сейчас через Telegram

Где узнать, что новый проект — не очередная пирамида

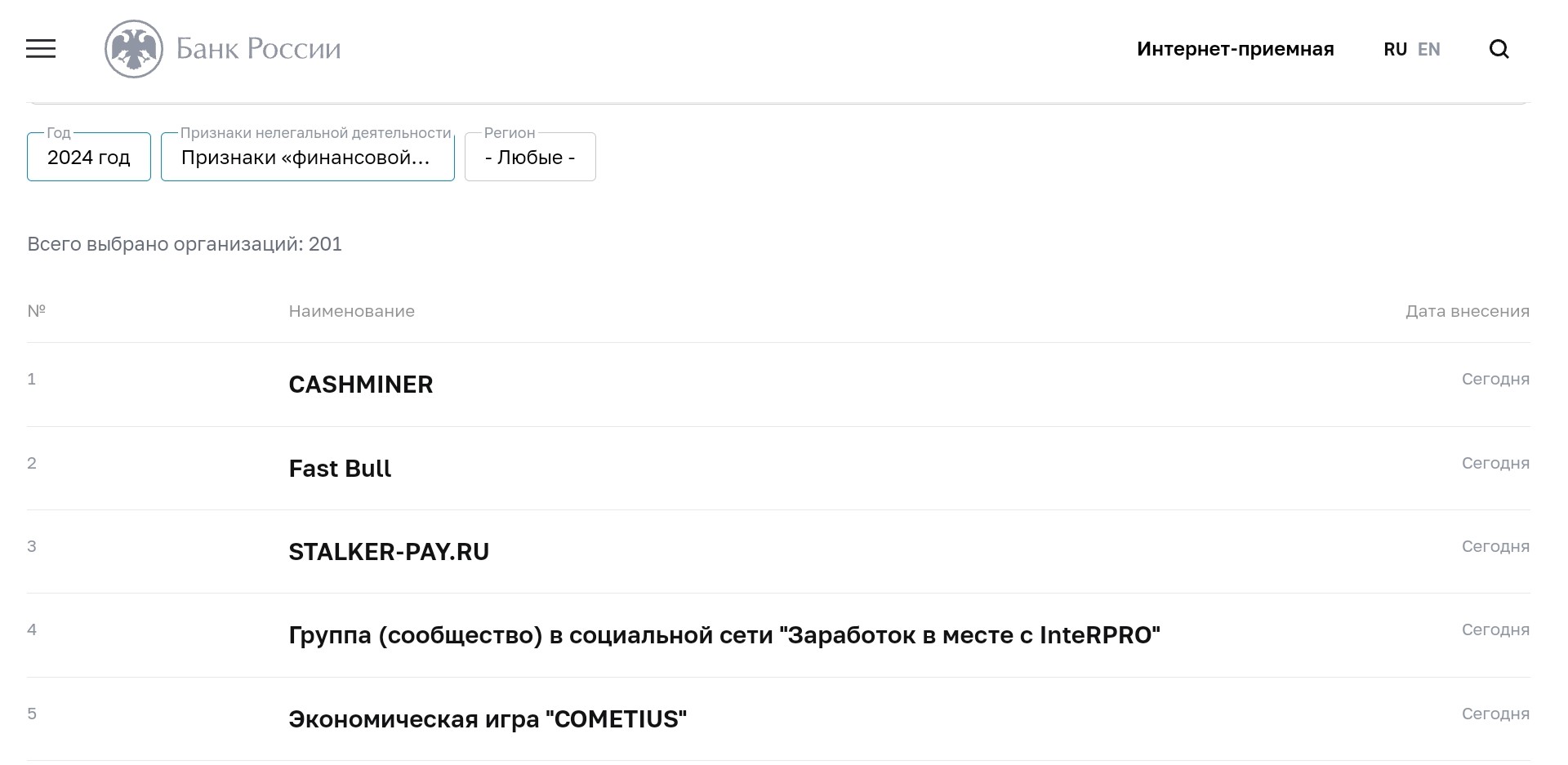

ЦБ РФ с 2020 года на своем портале ведет реестр компаний, которые имеют различные черты подозрительной и незаконной деятельности. Все они формируют единый список, ознакомиться с которым может любой желающий.

На сайте Центробанка по состоянию на начало февраля 2024 года значилось 345 «подозрительных» организаций. При этом с признаками финансовой пирамиды на 2024 год — 174 фирмы.

Список компаний с выявленными признаками финансовой пирамиды пополняется буквально ежедневно. Например, только за один день 1 февраля 2024 года он увеличился на 11 позиций, за 2 февраля — на три, за 6 февраля — еще на 10.

Показатели нелегальной деятельности делятся на 5 групп признаков (8):

- финансовые пирамиды;

- нелегальные кредиторы;

- незаконные профессиональные участники рынка ценных бумаг;

- теневая деятельность на страховом рынке;

- подпольные операторы инвестиционной платформы.

Чтобы не просматривать все сотни наименований, ресурс позволяет сделать соответствующую выборку. Например, задав признак финансовой пирамиды.

Что делать, если мошенники оформили кредит онлайн: схемы жульничества и как помочь себе?Статья по теме

Перечень выдает наименование компании, которую ЦБ РФ заподозрил в нелегальной деятельности. При переходе на страничку по ссылке вы увидите, что информация весьма скудна: наименование организации (проекта), сайта, признак подозрительности и дата внесения в реестр. В дальнейшем человек может самостоятельно поискать развернутую информацию о конкретном проекте в интернете.

Реестр составляется на основе сбора информации роботом по ключевым словам. Он сканирует множество сайтов, отыскивая такие слова, как «заработок без вложений», «вложения в крипту» и т.д.

Факт включения в список ЦБ РФ еще не означает, что компания ведет преступную деятельность. Компании вправе обжаловать внесение в реестр, если считают это ошибкой, предоставив доказательства легальности своего функционирования. Но в большинстве случаев никаких споров не возникает. Мошенники, обнаружив свое «детище» в этом «черном списке», просто ускоряют процесс завершения кампании, выводят активы и… создают новую платформу для выманивая денег у граждан.

Признаки финансовой пирамиды на сайте ЦБ РФ

Центробанк так характеризует финансовую пирамиду: это схема, при которой доход вкладчикам выплачивается исключительно за счет вложений новых привлеченных в проект лиц. Как только источник пополнения «фонда» иссякнет, платить «дивиденды» становится нечем.

По существу финансовая пирамида ничего не производит, не направляет деньги в развитие каких-то проектов. Собранные средства идут на оплату массированной рекламы, зарплату сотрудникам, представителям, агентам. Часть средств направляется на выплату прибыли, которую обещает компания в своей рекламе. Это служит «доказательством» реальности выполнения компанией собственных обещаний и облегчает привлечение новых людей, обманом стимулируя их вложить деньги в пирамиду.

Отличительные особенности пирамид

Даже если наименование подозрительной компании не найдено в реестре Банка России, любой потенциальный вкладчик сможет отличить легальные проекты на финансовом рынке от противозаконных.

Вот основные признаки «нелегала»:

- Нет лицензии. Деятельность по привлечению денег населения во вклады подлежит лицензированию (ст. 835 ГК РФ) и доступна банкам. На биржевую торговлю также нужна лицензия ЦБ (ст. 26 закона № 325-ФЗ от 21.11.2011 «Об организованных торгах»). Иногда мошенники обходят требования по наличию разрешений, регистрируя компанию как потребительский кооператив (которым не нужна лицензия) или выступая как фирма, зарегистрированная за рубежом. В последнем случае номер иностранной лицензии, выданный где-нибудь на Каймановых островах, проверить не получится.

- «Заоблачные» обещания. Как правило, проект рекламирует доходность не меньше 200%. В любом случае, никакой даже самый выгодный проект не даст такой сверхприбыли. Без обмана здесь не обходится. Никто из основателей не собирается выплачивать даже части денег вкладчикам. Так почему бы не пообещать и 500% прибыли?

- Массированная, агрессивная реклама. Финансовые пирамиды не рассчитаны на долгое существование. Их цель — быстрое привлечение большого количества денег. Поэтому в рекламу вкладывается много сил и капиталов. Ее показывают часто и на множестве площадок, баннеры размещаются на максимальном количестве интернет-сервисов.

- Нет никакой отчетности. Ее нельзя найти ни в общедоступных источниках, ни на сайте компании. Утверждения о том, что за прошлый год фирма заработала миллиарды — голословны. Обещания доходности ничем не обоснованы.

- При проверке у фирмы не оказывается основных средств и какого-либо имущества на балансе. Если вообще удается найти информацию о том, что организация существует, как юридическое лицо, а не присутствует только в интернет-пространстве, будучи фантомом.

Основной источник выплат вкладчикам — поступления от новичков проекта.

Выявленные черты компании свидетельствуют о том, что перед вами — финансовая пирамида. Просто ее еще не обнаружил робот Центробанка.

Неужели за создание финансовой пирамиды нет ответственности?

Законодательство лишь с 2016 года ввело специализированные нормы ответственности для создателей пирамид. При разных обстоятельствах квалификация преступления может быть разной.

Существует административная ответственность, предусмотренная ст. 14.62 КоАП РФ. Если будет установлено, что организация работает по принципу пирамиды (выплата дохода за счет привлечения средств новых участников), то ее, как юрлицо, ждет штраф от полумиллиона до миллиона рублей.

Кстати, отвечать придется и тому, кто рекламирует пирамиду. За рассказы о привлекательности участия в пирамиде граждан ждет штраф до 50 тысяч рублей, а юрлиц от полумиллиона до 1 млн рублей. Норма эта появилась только в 2016 году. Но дела по ней успешно рассматриваются, а виновные подвергаются наказанию (9).

Для учредителей финансовой пирамиды может наступить и уголовное наказание. Например, если деятельность правоохранительные органы квалифицируют как мошенничество. И наказание последует по ст. 159 УК РФ, которое может достигать и 10 лет тюрьмы.

Как альтернатива, в УК РФ предусмотрена ст. 172.2. Норма устанавливает ответственность для организаторов финансовых пирамид с наказанием вплоть до лишения свободы с максимальной продолжительностью шесть лет.

Поскольку «специфические» статьи 14.62 КоАП РФ и 172.2 УК РФ были введены законом только в 2016 году, ранее гениальных комбинаторов могли привлечь только по ст. 159 УК РФ. Теперь же возможности правоохранителей расширены. Соучастники пирамид получают реальные сроки свыше 5 лет (10).

Как не попасть в сети мошенников

Многие пострадавшие, после того, как поняли, что пирамида лопнула, а деньги им никто не вернет, восклицают: «Как я не смог вовремя разглядеть аферу и попался в руки мошенников?».

На самом деле, обезопасить себя от вложения средств в сомнительные проекты может каждый. Для начала следуйте несложным советам:

- Не торопитесь принимать решение. На вас будет давить реклама, а может даже знакомые. Последние заинтересованы привлечь ваш вклад по основному принципу пирамиды: чем больше приведешь соучастников, тем на большую прибыль можешь рассчитывать. Возьмите тайм-аут на собственные проверки. Проводите их в отсутствие «агентов» пирамиды.

- Проведите поиск по сайту ЦБ РФ. Если нашли в нем наименование компании, которая привлекает ваши деньги в свой проект — откажитесь от участия. Вероятность того, что перед вами мошенники, выше 90%.

- Если на сайте ЦБ в реестре нет искомой компании, или вы хотите дополнительно проверить информацию о проекте, откройте его веб-ресурс. Если такового нет или его домен заблокирован — не связывайтесь.

- На интернет-сервисе интересующей фирмы найдите номер лицензии и все юридические реквизиты фирмы. Лицензии, которые выдает ЦБ РФ, проверяют там же, на портале регулятора. Информацию о фирме можно проверить по сайту ИФНС, запросив выписку из ЕГРЮЛ (11) — это бесплатно независимо от количества обращений. Также много сведений размещается на ресурсах проверки контрагентов, например «За честный бизнес» (12). На них удобно искать организацию по наименованию, если ИНН или ОГРН неизвестны. Учтите: многие пирамиды на своем сайте вовсе не размещают информацию о себе, чтобы любопытные не стали проверять их по сведениям из единого госреестра юридических лиц. К тому же на указанных ресурсах проверить можно только российские компании. Европейские, само собой, для проверки не доступны.

- Сравните данные из ЕГРЮЛ и с сайта компании. Если на портале рекламируется, что фирма «уже 20 лет на рынке», а по выписке из налоговой — всего один год, оцените такое расхождение критически. Если по выписке не значатся в предыдущие годы какие-либо реорганизации в истории компании (слияния в холдинг, например), то налицо обман граждан.

- Узнайте, есть ли у компании офис. Конечно, не обязательно он должен быть. И наоборот: его наличие не гарантирует чистоту помыслов владельцев. У знаменитого «Хопер-Инвест» офисы были в каждом городе, что никак не повлияло на его крах. Но если офис есть, сходите туда «на экскурсию». Вдруг это просто адрес, и никаких представителей там нет. Тогда это явный признак обмана.

- Уточните, куда зачисляются ваши деньги: на ваш лицевой счет или на неизвестный общий? Если на общий, то никакого учета прибыли конкретно по вашему вкладу организовать не получится даже технически. Если менеджер обещает учет средств на отдельном счете, перепроверьте его слова, когда увидите квитанцию на взнос.

- Спросите на встрече, за счет каких денег выплачивается доход тем, кто уже давно сделал вклад. Выплаты за счет новеньких — схема типичной пирамиды. Тогда откажитесь от сделки.

КПК «Подкова» с похожими на бренд Сбера частями символики был внесен ЦБ в реестр финансовых пирамид в сентябре 2021 года, а ликвидирован 11 месяцев спустя.

КПК «Подкова» с похожими на бренд Сбера частями символики был внесен ЦБ в реестр финансовых пирамид в сентябре 2021 года, а ликвидирован 11 месяцев спустя.Что еще должно насторожить:

- Много обещаний «золотых гор». Например, доходность 200% годовых или увеличение вложений вдвое за 3 месяца. Так не бывает. И не стоит надеяться, что есть исключения. Их нет.

- Обоснование отсутствия лицензии ЦБ и российского адреса якобы регистрацией за границей. Невозможность проверить информацию о компании — это скорее минус, чем плюс.

- Привлечение к рекламе звезд эстрады и кино. Узнаваемое лицо всегда вызывает доверие, чем и пользуются мошенники.

- Использование в рекламных баннерах символики, похожей на знакомые всем бренды. Это сбивает с толку граждан, вызывая ничем не обоснованное доверие из-за ассоциации с легальной компанией-владельцем марки.

Казалось бы, столько лет россияне наблюдают истории с финансовыми пирамидами. Давно бы уже перестали доверять обещаниям быстрого заработка в интернете. Но… людям свойственно верить в чудо, надеяться на возможность легких денег и удачу. Вполне законные лотереи существуют во всех странах, и клиентов у них не убывает. Почти то же самое происходит на рынке финансовых пирамид. Каждый потерпевший считал свой случай уникальным, а себя до попадания в ловушку — прозорливым. Среди менеджеров пирамид встречаются не только гениальные комбинаторы, но и тонкие психологи. Они легко выманивают деньги, убеждая в надежности и честности проекта.

Между тем, подобные «вклады в будущее», как называют их агенты пирамид, влияют на благосостояние граждан. Некоторые люди настолько воодушевляются идеей инвестирования, что вкладывают взятые в банках кредитные деньги или полученные от продажи квартиры миллионы. А когда пирамида «лопается», остаются с большими долгами, а не с обещанной прибылью.

Если погашать столь крупные задолженности нечем, выходом из финансового коллапса является банкротство. После прохождения процедуры все долги списываются, за исключением категории обязательств вроде алиментов или просуженных компенсаций вреда. Юристы нашей компании проконсультируют вас по вопросам оформления банкротства применительно к обстоятельствам вашей ситуации.

Источники

- Rublik24. Банк России.

- Автоломбард Центральный. Банк России.

- Экономическая игра «Raidshadow.ru». Банк России.

- Экономическая игра «Casino-Vip-Bonus1». Банк России.

- Telegram-канал (группа, блог) «Trade Mobile». Банк России.

- Скупка покупка комиссионный магазин. Банк России.

- МММ Крипто. Банк России.

- Виды нелегальной деятельности на финансовом рынке.

- Кассационное Определение Шестого Кассационного суда общей юрисдикции от 19 января 2022 г. № 88а-430/2022(88а-26882/2021).

- Кассационное Определение Девятого Кассационного суда общей юрисдикции от 21 июня 2023 г. по делу № 77-1124/2023).

- Предоставление сведений из ЕГРЮЛ/ЕГРИП.

- За честный бизнес — проверка контрагента.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.