Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Дадут ли рассрочку с плохой кредитной историей: каковы шансы при обращении в банки и магазины

Рассрочка — это один из способов оплаты товара или погашения кредита, при котором платежи распределяются или перераспределяются на определенный период времени. Услуга помогает заемщикам и покупателям осилить финансовую нагрузку, внося посильные суммы вместо полной стоимости.

Рассрочку можно оформить как в кредитной организации, так и у продавца без участия банка или же с POS-рассрочкой, которая выдается за счет финансирования банком. У процедуры оформления рассрочки с испорченной историей есть свои особенности, которые мы и рассмотрим в этом материале.

прямо сейчас через WhatsApp

Влияние кредитной истории на одобрение рассрочки

Кредитор в любом случае будет оценивать свои риски невозврата клиентом денег. Поэтому многие заемщики переживают из-за просрочек по кредитам в прошлом и сомневаются, дадут ли рассрочку с плохой кредитной историей.

Рассмотрим имеющиеся у потребителей варианты рассрочить платежи.

Рассрочка у продавца без участия банка

Такой способ распределения платежей придется поискать — он несет в себе наибольшие риски для кредитора. В случае с рассрочкой за счет финансирования банка, о чем речь чуть ниже, продавец обычно защищен от перспективы невыплат со стороны покупателя и может сразу получить полную сумму покупки. Но программы рассрочки без привлечения финансов банка все же существуют. В промо-акциях их нередко называют «собственная рассрочка такого-то магазина».

При оформлении от заемщика потребуются паспорт, подтверждение трудоустройства (выписка из трудовой книжки или справка с места работы) и размера дохода (справка 2-НДФЛ или по форме, утвержденной в компании, где трудится человек). Кредитная история в этом случае тоже имеет значение, но в большинстве случаев продавец в первую очередь будет ориентироваться именно на эти документы.

Если информация в них не вызовет у кредитора доверия, или запрошенная покупателем сумма будет слишком велика по сравнению с подтвержденными доходами, то в рассрочке, скорее всего, откажут.

Рассрочка в банке

Рассрочка по кредиту, полученному в этом же банке, называется реструктуризацией. Попросить о реструктуризации можно (и даже нужно) и до появления проблем с погашением долга, и уже после просрочки. Правда шанс на ее одобрение в случае образования долга будет невысок.

Рефинансирование с плохой кредитной историейСтатья по теме

Итак, детально рассмотрим этапы подачи заявки и получения результата по ней.

- Проверка заявки.

Согласие или возражения заемщика на проверку никак не повлияют на запрос банка в бюро кредитных историй — он все равно обязан это сделать. И сделает. Алгоритмы банка автоматически проанализируют кредитную историю и сделают вывод, сможет ли заемщик платить с учетом новых условий.

И здесь банковские системы будут работать по-разному, поскольку эти самые внутренние алгоритмы и принципы принятия решения по заявке у каждого банка свои, и кредитная организация не обязана кому-либо их раскрывать. Где-то изучат записи в кредитной истории лишь за последний год, а где-то — за весь семилетний (со дня внесения последней записи) срок существования кредитного досье. Спрогнозировать период, который будет интересовать тот или иной банк, невозможно. Но давность записей, испортивших кредитную историю, безусловно, тоже играет роль.

- Оценка рисков.

Непродолжительные просрочки в кредитной истории — к примеру, пару раз до семи дней за последние полгода — скорее всего не повлияют на решение банка, если в остальном человек показал себя аккуратным плательщиком. В таком случае, вероятность получить одобрение останется высокой. Обычно банки спокойно относятся к таким ситуациям, ведь короткие задержки могут быть связаны с забывчивостью заемщика или задержкой проведения платежа (т.н. «техническая просрочка»).

Частые просрочки за последние полгода (как краткие, так и более затяжные) или наличие в кредитной истории судебных дел о взыскании кредитных средств станут тревожным сигналом для банка. Как следствие, в реструктуризации откажут.

- Дополнительные факторы, которые привлекут внимание банка.

Сильная закредитованность клиента, то есть большая долговая нагрузка с учетом прочих обязательств, понизит и кредитный рейтинг, и вероятность одобрения реструктуризации.

Сразу подавать повторную заявку на рассрочку (реструктуризацию) после отказа в предыдущей не стоит. Это может обрушить кредитный рейтинг, а шансы на одобрение новой заявки будут стремиться к нулю. В некоторых банках к тому же действует мораторий на повторные заявки (1). Он может составлять все 90 дней. Оптимальный срок выжидания — 3-4 месяца. Это время нужно использовать для исправления кредитной истории и повышения кредитного рейтинга.

прямо сейчас через Telegram

POS-рассрочка у продавца за счет денег банка

Это довольно распространенный тип распределения платежей за товар, приобретаемый в торговых сетях. При таком формате рассрочки продавец получит от кредитной организации всю сумму покупки сразу на банковский счет. Возврат долга покупателем банк возьмет на себя. POS-рассрочка подразумевает проверку документов заемщика не только продавцом, но и представителем банка. Оно и понятно — заинтересованы все стороны.

При принятии решения продавец запросит кредитную историю. Поэтому здесь будут работать те же правила и будут актуальными те же риски, что и при оформлении рассрочки в банке.

Шансы на одобрение заявки с испорченной кредитной историей

Мы уже выяснили в предыдущих пунктах, что не всегда идеальная кредитная история — это залог одобрения заявки, равно как и не каждая испорченная история автоматически влечет за собой отказ.

Помощь в кредите с плохой кредитной историейСтатья по теме

Чтобы тщательнее оценить свои шансы и повысить вероятность одобрения рассрочки, можно сделать следующее.

- Проверить свою кредитную историю. Обращение на ознакомление в Центральный каталог кредитных историй можно подать онлайн, отправив запрос через сайт Центробанка (2) либо портал «Госуслуги» (3), или же лично в любом банке или бюро кредитных историй. Это поможет удостовериться, что данные в вашем финансовом досье достоверны.

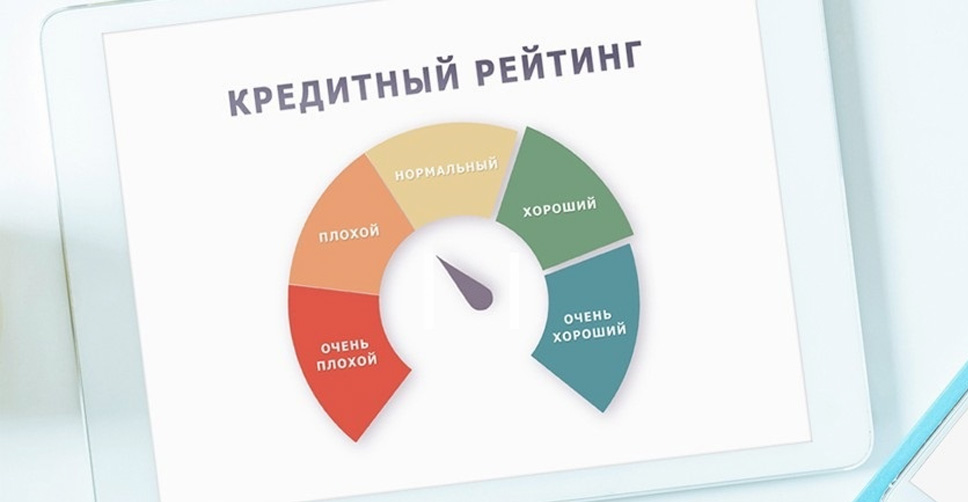

- Постараться поднять кредитный рейтинг. Он представляет собой число от 1 до 999, которое отражает условную способность заемщика выплачивать ссуды. Если рейтинг низкий, можно оформить небольшой кредит или получить кредитную карту, как это предлагает, например, Сбербанк (4). Подойти к выплатам нужно ответственно — от этого зависит, получится ли улучшить ситуацию. Каждый своевременный платеж будет работать на повышение кредитного рейтинга, и уже через 3-4 месяца можно улучшить свои показатели, чтобы получить рассрочку на небольшую сумму.

- Повысить лояльность банка. Отчасти в этом поможет оформление заявки еще до образования просрочки и уже после внесения нескольких платежей по графику. Также можно подтвердить наличие доходов и официальное трудоустройство. Для того, чтобы рассчитывать на сумму побольше, придется быть готовым оформить страховку либо предложить банку что-то ценное в залог.

- Внести повышенный первоначальный взнос. Это уменьшит размер основного долга и продемонстрирует кредитору вашу ответственность и платежеспособность. Но такой вариант не подходит для оформления реструктуризации по кредиту в банке — просто потому что в этом случае никаких первоначальных взносов не бывает.

- Вовремя оплачивать счета за жилье и мобильную связь. Информация об этих долгах тоже отражается в кредитной истории. Вообще любые ваши задолженности могут отражаться в финансовом досье, вплоть до неоплаченного штрафа за превышение скорости.

- Найти другого продавца, с менее строгими требованиями или оформляющего рассрочку без привлечения денег банка. К сожалению, рейтинга «великодушных» продавцов не существует, и подобрать подходящую точку продажи, готовую лояльно рассрочить вам платежи за товар, можно только опытным путем.

Негативная кредитная история, как правило, становится препятствием не только для оформления рассрочки, но и для получения денег в МФО и банках. Поэтому важно стараться держать свой кредитный рейтинг и финансовое досье в полном порядке.

Если же долгов по кредитам слишком много, кредитная история испорчена давным-давно, а на рассрочку рассчитывать уже не приходится — обратитесь к нашим юристам. Они проанализируют вашу ситуацию, подготовят план действий и помогут законно списать долги в рамках процедуры банкротства. Вы сможете начать строить свой финансовый портрет с чистого листа.

Частые вопросы

На вероятность одобрения такие действия не повлияют, а вот снизить кредитный рейтинг они могут. Здесь работает правило: чем больше отказов, тем сильнее падает рейтинг. Гораздо лучше ответственно готовиться к подаче каждой заявки и реально оценивать свои шансы на ее одобрение.

Это относительное понятие. Универсального рецепта «хорошей» кредитной истории нет, ведь у банков разные требования к заемщикам и подходы к анализу их кредитоспособности.

Главное для кредитной организации — чтобы у заемщика не было систематических просрочек. Если же кредитная история вообще «пустая», то и это не лучший вариант, поскольку у банка не будет представления о финансовой ответственности подателя заявки.

Поэтому, с точки зрения кредитора, надежный заемщик — тот, кто периодически оформляет и своевременно погашает кредиты.

Кредитное досье гражданина состоит из данных об общей сумме всех финансовых обязательств, о кредиторах, запросивших историю субъекта, о допущенных просрочках, о поданных заявках на выдачу ссуд, о рейтинге кредитоспособности и о судебных делах по взысканию долгов.

Источники

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.