Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Задолженность по кредитной карте Сбербанка

За кредитами многие обращаются в знакомый и доступный Сбербанк. Когда деньги нужны ненадолго, кажется разумным оформить кредитную карту. Например, с карты Виза Голд можно в любой момент снять дополнительную сумму. Менеджер расскажет, как вносить платежи без переплаты, и какие бонусы можно получить. Но что делать, если долг по кредитной карте Сбербанка все-таки образовался?

прямо сейчас через WhatsApp

Как не платить банку за пользование деньгами

Процентная ставка по кредитке выше, чем по потребительскому кредиту. Банк одобряет относительно небольшой лимит — например, до 100 тысяч рублей.

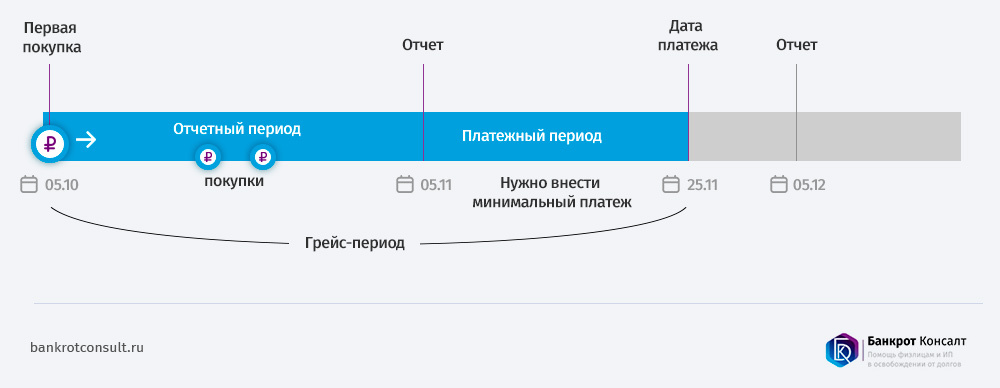

Срок, в течение которого финансовая организация позволяет бесплатно пользоваться деньгами, называется льготным или грейс-периодом. Он складывается из:

- отчетного периода — это месяц, в течение которого пользуются картой. Дата отчетного месяца для каждого клиента устанавливается индивидуально. Например, с 5 по 5 число месяца;

- платежного периода — 20 дней после окончания отчетного месяца. В это время нужно выплачивать заем.

Разобраться несложно:

- В течение календарного месяца владелец карты делает покупки.

- В конце месяца банк сообщает размер долга.

- Если клиент возвращает потраченные средства за следующие 20 дней, то проценты не начисляются.

Вернуть деньги можно, не дожидаясь следующего месяца — даже на следующий день после покупки. Если пользоваться льготной задолженностью по кредитной карте Сбербанка, не влезая в просрочки, проблем не возникает.

Когда это выгодно?

Максим планировал пользоваться картой только в случае крайней необходимости. По условиям договора банк не начисляет проценты до 50 дней использования, то есть если быстро закрыть заем, переплата не возникает. Отчетный период по карте с 5 по 5 числа каждого месяца. Максим получает зарплату ежемесячно 15 числа, и тратит столько, сколько может гарантированно погасить с зарплаты. Льготный период 1,5 месяца, то есть крупную покупку можно оплатить двумя платежами. С помощью карты Максим приобрел бытовую технику на 80 000 ₽. Покупка была оплачена 5 октября, а долг по кредитке возвращен в 2 этапа:

- половину долга он вернул зарплаты, которую получил 15 октября;

- оставшуюся часть вернул с зарплаты следующего месяца — 15 ноября.

Так как он уложился в срок до 25 ноября, проценты банку платить не пришлось. 10 ноября он приобрел шкаф с расчетом на то, что вернет с декабрьской зарплаты.

Таким образом, кредитная карта — это возобновляемая кредитная линия. Это удобно, так как можно сделать срочную покупку даже без денег на зарплатной карте. При активном использовании лимит увеличится.

Как возвращать долг частями

Если не вернуть долг в течение льготного периода, то банк начисляет процент за пользование деньгами со дня, когда вы их сняли или потратили (отнюдь не с конца грейс-периода). Необходимо внести минимальный обязательный платеж, в срок.

Сложность в том, что банк не может заранее сформировать график платежей как по потребительскому кредиту. Каждый отчетный месяц банк рассчитывает минимальный обязательный платеж и сообщает сумму в смс или в выписке в дистанционных сервисах.

Минимальный обязательный платеж включает:

- проценты за прошедший отчетный месяц. По классической кредитной карте ставка 23,9 или 25,9% для разных категорий клиентов;

- 3% от основного долга [1]

Банк начисляет процент ежедневно на фактический остаток долга, поэтому сумма процентов зависит от того, как клиент пользовался картой и сколько потратил.

Держатель кредитки может снимать небольшие суммы или пользоваться всем предоставленным лимитом, может единоразово снять всю сумму или сделать несколько покупок в день и быстро восполнить баланс. Даже если итоговая сумма одинаковая, переплата будет зависит от того, как вносились и тратились средства.

прямо сейчас через Telegram

Как банк начисляет платеж?

Минимальный обязательный платеж указан в договоре — 3% от потраченной за месяц суммы. Если долг в конце отчетного периода 20 000, то обязательный взнос будет: 20 000*3% = 600₽.

В 2021 Сбербанк включает в минимальный обязательный платеж проценты при задолженности за прошедший месяц. Процент начисляется:

- ежедневно

- на остаток долга в этот день.

Что это значит? Допустим, в течение месяца клиент использовал пластик дважды:

- 5 октября — 10 000 ₽,

- 20 октября — еще 10 000 ₽.

Процентная ставка по договору 23,9% годовых. Делаем простые расчеты и получаем переплату за прошедший месяц.

- С 5 по 19 октября (15 дней) снято 10 000₽. Вычисляем, сколько процентов нужно заплатить за этот период:

10 000,00 * 15 дней * 0,239 / 365 = 98,22₽.

- С 20 октября по 5 ноября (17 дней) остаточная задолженность уже 20 000,00 ₽., так как 15 октября сняли еще 10 000,00 ₽. Считаем проценты:

20 000 * 17 дней * 0,239 / 365 (366) = 222,63 ₽.

Таким образом, общая сумма переплаты за месяц составит: 98,22 + 222,63 = 320,85 ₽.

Итого обязательный платеж, который нужно внести ДО 25 ноября, получится:

3% * 20 000,00 + 320,85 = 920,85 ₽.

Для снижения переплаты стоит пополнять карту при любой возможности. Банк ежедневно фиксирует остаток задолженности для начисления процентов.

Проценты списываются автоматически при поступлении денег. Ничего специально для их уплаты предпринимать не нужно.

Минимальный обязательный платеж с процентами оплачивается строго в течение дней платежного периода. Все пополнения, которые вы делаете в отчетном месяце не освобождают от обязательного взноса. Банк уведомит о сумме по смс.

Как избежать дополнительных комиссий

Кредитки предназначены для безналичной оплаты товаров и услуг. Для таких операций не установлено никаких комиссий.

При этом кредитная организация ограничивает операции по снятию наличных в банкоматах и перечислению на другие счета. Эти услуги дополнительно оплачиваются в соответствии с тарифами:

| Комиссия за выдачу наличных в Сбербанке и дочерних банках | 3% от суммы выдачи, но не менее 390 ₽ |

| Комиссия за выдачу наличных в других банках | 4% от суммы выдачи, но не менее 390 ₽ |

| Комиссия за перевод средств на дебетовую карту Сбербанка | 3% от суммы выдачи, но не менее 390 ₽ |

На снятие наличных и переводы не распространяется действие льготного периода. Даже если вы вернете эти средства в течение грейс-периода, проценты начислят.

Что делать, если возникла просрочка

Просроченная задолженность возникает, если за 20 дней после отчетного периода на счет не поступил минимальный обязательный платеж, или если внесенных средств недостаточно.

Условия обслуживания меняются:

- льготный период на проведенные операции больше не распространяется;

- на сумму просроченного платежа начисляется неустойка 36% годовых;

- в случае регулярных нарушений платежной дисциплины пластик блокируется, после чего ее можно только пополнять;

- если ситуацию урегулировать не удается, то Сбербанк взыскивает долги через суд.

Кроме вышеперечисленных последствий, портится кредитная история.

Пример из практики

Когда Ольга поняла, что с трудом справляется с платежами по кредитным картам, у нее на руках уже было 3 пластика от разных банков. Первую карту она получила «на всякий случай».

Деньгами пользовалась регулярно и вовремя вносила ежемесячные платежи. Девушка активно тратила и исправно платила, периодически банк присылал смс о том, что лимит увеличится. Ольга принимала новые условия.

Через некоторое время на карте уже не оставалось денежных средств, а до зарплаты не хватало небольшой суммы. Ольга не задумываясь оформила еще одну карту. А затем еще одну, но уже для погашения первых двух, так как денег стало ощутимо не хватать. Ольга осознала, что на оплату карточек она тратит почти половину зарплаты и с каждой новой картой ее финансовое положение только усугубляется. Ольга собиралась подавать на банкротство, но наш юрист помог ей рефинансировать карты под 12%, и девушка закрыла долги без суда.

Чтобы сохранить положительный рейтинг, согласуйте индивидуальные условия возврата денежных средств. Информации куда позвонить для консультации размещена на сайте Сбера: свяжитесь с сотрудниками по номеру бесплатной справочной службы по номеру 900.

Реструктуризация задолженности

Вы можете решить, что делать с долгом по кредитной карте Сбербанка, обратившись непосредственно в офис. Как правило, если долг не погашен в срок, менеджеры предлагают ряд мер, чтобы не доводить дело до принудительного взыскания.

Предоставьте документы, подтверждающие, что платить долг нет возможности. Просто сказать «не плачу, потому что не могу» не получится. Кредитной организации нужны уважительные причины:

- потеря работы — предоставьте копию трудовой книжки с записью об увольнении, уведомление о предстоящем сокращении, выписку из Службы занятости и т.д.;

- утрата трудоспособности — подойдет справка о присвоении инвалидности, больничный лист и т.д.;

- снижение общего семейного дохода и прочее.

С полным перечнем причин, а также подтверждающих их документов, ознакомьтесь на сайте Сбербанка в разделе Реструктуризация.

Главной целью реструктуризации является фиксация долга и установление порядка погашения займа и всех процентов, штрафов и неустоек по нему.

Рефинансирование кредитной карты

Рефинансирование — это предоставление заемных средств для погашения текущих обязательств. Сбербанк не предлагает программы перекредитования собственных карт, поэтому рефинансировать пластик можно только в стороннем банке.

С помощью данного способа можно не только погасить кредитку, но и объединить несколько кредитов в один. В большинстве случаев это позволяет снизить ежемесячные выплаты за счет:

- снижения процентной ставки по договору;

- увеличения срока выплаты кредита.

Помешать рефинансированию может наличие текущей просрочки. Банки предлагают рефинансирование только надежным клиентам с хорошей платежной историей.

Воспользуйтесь специальными программами перекредитования от крупнейших российских банков: Тинькофф, ВТБ, Россельхозбанк и других.

ВТБ предлагает:

- от 5,9% годовых;

- сумма до 5 млн на срок до 7 лет;

- дополнительную сумму сверх остатков по рефинансируемым кредитам на любые цели;

- отсрочку платежей до 3 месяцев для клиентов с положительной кредитной историей;

Можно объединить до 5 кредитов.

В Газпромбанке минимальная процентная ставка еще ниже:

- от 5,5 до 8,9% годовых;

- сумма до 5 млн на срок до 7 лет;

- дополнительная сумма сверх остатков по рефинансируемым кредитам на любые цели.

Документы для подачи заявки на рефинансирование:

- паспорт гражданина РФ;

- справка о доходах по форме 2НДФЛ или по форме банка, справка о пенсионных выплатах;

- копия трудовой книжки, заверенная работодателем;

- справка об остатке задолженности по рефинансируемым кредитам;

- реквизиты для перечисления средств для погашения кредитов.

Популярный способ закрыть долг — погасить кредитку Cбербанка кредиткой другого банка — обычно не приводит к хорошим результатам. Общая задолженность клиента растет и рано или поздно снова возникает просрочка.

Как узнать сумму задолженности

Проверить состояние расчетов можно несколькими способами:

- Через смс на номер 900 со словом «Долг». Банк пришлет ответную СМС, где укажет сумму к оплате.

- С помощью онлайн-сервисов: приложение и личный кабинет «Сбербанк Онлайн».

- В любом офисе финансовой организации.

- По телефону горячей линии 900.

Полные сведения отражены в личном кабинете «Сбербанк Онлайн». Раздел «Задолженность» содержит всю информацию — лимит, остаток долга, сроки оплаты, дата отчетного периода.

Иногда возникает сверхлимитная задолженность. Она возникает по техническим причинам в момент оплаты покупки в интернет-магазине или терминале торговой точки. В отчете Сбербанк-Онлайн эта сумма будет отражена как «Неразрешенный овердрафт». Такая ситуация возникает крайне редко. Сверхлимит учитывается как основной долг. Сумма, которая превысила предоставленный лимит, включается в ближайший обязательный платеж в полном объеме.

Если у вас остаются вопросы о том, как погасить задолженность по кредитной карте Сбербанка, то кредитные юристы готовы помочь. Вам предложат возможные варианты погашения и объяснят, как списать долг по кредитной карте Сбербанка.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

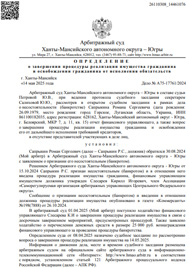

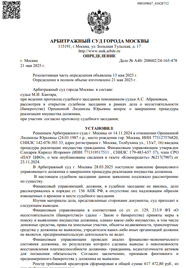

Завершенные дела

Все судебные дела размещены с согласия должников

А75-17761/2024

Было долга - 4 269 786 руб.

г. Ханты-Мансийск

Завершено:

14.05.2025

Этапы:

26.08.2024

Поступило в работу

03.09.2024

Подача заявления

15.10.2024

Признан банкротом

Списано долга:

4 269 786 руб.

А40-208602/2024

Было долга - 617 472 руб.

г. Москва

Завершено:

21.05.2025

Этапы:

25.08.2024

Поступило в работу

02.09.2024

Подача заявления

14.11.2024

Признан банкротом

Списано долга:

617 472 руб.