Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Отмена судебного приказа: дальнейшие действия кредитора и должника

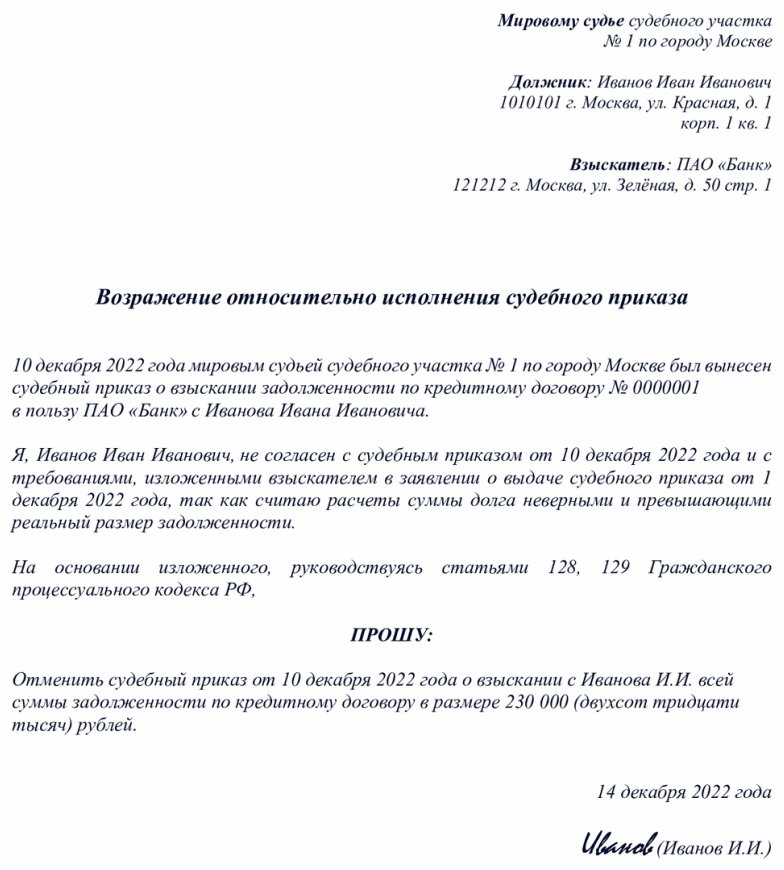

Приказ — это упрощенная форма взыскания по безусловным долгам. Кредитор подает документы о долге, и судья выносит приказ. Но если ответчик в течение 10 дней направил возражения, судья отменяет приказ. Итак, судебный акт отменён. Решение принято в вашу пользу? Да, но с отменой судебного приказа долг никуда не исчез.

Кредитор вправе подать исковое заявление, чтобы начать судебное разбирательство. Процесс будет проведён с извещением сторон, которые вправе участвовать в заседаниях и давать пояснения по иску. Это один из вариантов развития событий. Расскажем подробнее, что делать должнику после отмены судебного приказа, как узнать об иске, и можно ли избавиться от долга.

Отмена судебного приказа

Судья на основании статьи 129 ГПК РФ отменяет судебный приказ после поступления письменных возражений от должника.

Заемщик может вернуть взысканную по приказу денежную сумму, подав в суд заявление о повороте исполнения судебного приказа, если на этот момент кредитор не подал иск.

Еще раз подать заявление на вынесение приказа кредитор уже не может. В определении об отмене приказа судья разъясняет сторонам, что взыскатель вправе обратиться с полноценным иском в суд общей юрисдикции. Иск можно подать в пределах исковой давности, то есть 3 лет.

Возникает вопрос: зачем должнику ходатайствовать об отмене судебного приказа, если это не отменяет обязательств по уплате долга?

Это даёт время для подготовки к судебному разбирательству, сбору документов и пересчёту начисленных сумм. Человек может заявить о пропуске исковой давности, оспорить сумму долга или, например, просить суд о снижении неустойки. Если районный суд вынесет решение не в пользу заёмщика, можно обжаловать судебный акт в апелляции или кассации.

Из анализа судебной практики следует, что мировые суды часто выносят решения об отмене приказа. Что дальше делать должнику, когда отменили судебный приказ?

Последствия отмены судебного приказа

Последствия отмены судебного приказа:

- Пристав прекращает исполнительное производство на основании пункта 2 статьи 43 закона № 229-ФЗ.

- Если деньги со счёта должника уже удержаны, но ещё не перечислены кредитору, то пристав должен их вернуть ответчику.

- В случае, когда сумма задолженности уже на счёте взыскателя, должник вправе подать заявление о повороте судебного приказа и вернуть средства.

Как отменить судебный приказ по кредитуСтатья по теме

- Кредитор может подать исковое заявление по аналогичным требованиям.

Микрофинансовые организации, банки и организации по оказанию услуг населению не останавливаются после отмены судебного приказа. Они подают исковые заявления о взыскании задолженности.

Когда вероятность подачи иска высока:

- Срок исковой давности истечёт не скоро. Данный срок составляет три года с дня, когда истец узнал или должен был узнать о нарушении своих прав.

- Заёмщик финансово обеспечен или имеет имущество, на которое впоследствии может быть обращено взыскание и обеспечительные меры.

- Значительная сумма задолженности.

Например, был приказ на сумму 5000 рублей, который отменили. Банку нет смысла идти с исковым, платить госпошлину, если у человека все равно нет денег, и взыскать ничего не удастся.

Взыскиваемая по иску сумма отличается от той, которая была в заявлении на приказ. К основной сумме долга истец прибавит образовавшуюся за это время неустойку, пеню, а также судебные расходы (госпошлина + юридические услуги). Поэтому если должник готов заплатить, лучше это сделать по судебному приказу, чем тянуть время и тем самым увеличивать сумму к выплате.

Банки либо МФО вероятнее откажутся от дальнейшей судебной тяжбы в случае, если заёмщик официально не трудоустроен, не имеет денежных средств и имущества, имеет иные финансовые обязательства. Тогда долг скорее продадут коллекторскому агентству, чем будут пытаться взыскать деньги.

Банк и МФО могут уступить права по договору как до суда, так и после него. Если суда не было, иск вправе подать коллекторы. Продажа долга не повлияет исковую давность — если, например, МФО продала долг с истекшим сроком, то замена кредитора не восстанавливает сроки на обращение в суд.

Действия должника после отмены судебного приказа

Как вести себя заёмщику после отмены судебного приказа? Многие не знают, что делать, если отменили судебный приказ. Это зависит от того, какие шаги предпримет истец.

Есть несколько вариантов развития событий:

- кредитор подаст исковое заявление о взыскании;

- МФО или банк переуступят долг коллекторам;

- организация согласует с должником рассрочку выплаты или реструктуризацию;

- кредитор отказывается от заявленных требований и в дальнейшем задолженность не взыскивает.

Последний вариант развития событий маловероятен, но наиболее благоприятный для должника. По прошествии срока исковой давности истец уже не сможет потребовать деньги.

Если банк подаст иск, то его будут рассматривать в общем порядке гражданского судопроизводства:

- мировой суд, если сумма требований меньше 50 тысяч рублей;

- районный суд, если больше или есть спор.

В какой период после отмены приказа истец вправе подать исковое заявление?

В пределах трехлетнего срока давности. С момента заявления ходатайства о выдаче судебного приказа и до отмены акта не течет срок исковой давности. Течение срока исковой давности продолжается после отмены судебного приказа.

Пункт 1 статьи 6 и пункт 3 ст. 204 ГК разъясняет, что при отмене судебного приказа если остаток срока исковой давности составляет менее полугода, он продлевается до 6 месяцев.

Что делать, если подан иск?

Если районный суд принял исковое заявление, стороны будут извещены о дате и месте судебного разбирательства. Копия заявления с приложением, в котором представлен расчет суммы задолженности, поступит ответчику.

Должнику стоит подготовиться к судебному заседанию и представить доводы в обоснование своей позиции:

- сделать контррасчет;

- собрать справки, платежные документы, квитанции, если были платежи по долгу;

- направить заявление о пропуске или частичном пропуске исковой давности (второе актуально для кредитов и долгов по ЖКХ, где давность считается для каждого ежемесячного взноса).

Как правило, гражданское право и процесс ввиду объемности вызывают затруднения у граждан, которые не знают, как защититься в суде. Лучшим решением будет обратиться к опытному юристу, который проведёт анализ ситуации, представит в суде ваши интересы и, возможно, добьется уменьшения выплат по задолженностям и сохранит имущество.

Продажа долга коллекторам

Когда банк или микрофинансовая организация продали долг коллекторам, нужно выработать стратегию поведения:

- Уточнить наименование и проверить коллекторов в реестре судебных приставов;

- Запросить договор цессии;

- Узнать реквизиты счёта, куда теперь необходимо пересылать оплату;

- Уточнить правдивость информации о коллекторах в банке.

Если коллекторское агентство действует официально и на законных основаниях, то погашать задолженность нужно будет через них. Можно договориться о рассрочке платежей, уменьшении суммы выплаты либо увеличении срока. Коллекторам выгоднее получать небольшие, но регулярные платежи, чем если должник вообще откажется платить.

Подписать новое соглашение с кредитором

Возможен вариант, что банк, МФО либо иной кредитор сам инициирует разговор с должником о заключении досудебного соглашения о погашении долга. Иногда выгоднее урегулировать выплату задолженности без судебных разбирательств, заодно снизить сумму штрафов и пени.

При этом неплательщик признает факт долга и обновит срок исковой давности.

Если причина задолженности во временном ухудшении жизненных условий, то нужно представить банку либо МФО подтверждающие документы:

- приказ об увольнении с работы,

- медицинскую справку о болезни,

- свидетельство о рождении детей и т.д.

В таком случае финансовая организация охотнее пойдет вам навстречу.

Первый шаг после отмены судебного приказа может сделать и неплательщик. Когда судебный акт отменен, и приказное производство прекращено, должник вправе урегулировать вопрос своей задолженности с кредитором напрямую — к примеру, договориться о реструктуризации кредита либо отсрочке платежа.

Такой шаг лучше предпринять до подачи банком искового заявления в суд. Попытка договориться на досудебном этапе будет свидетельствовать о добросовестности должника, и в случае суда это будет аргументом для снижения неустоек.

Когда нужна помощь

Иногда граждане пренебрегают обязанностями по уплате задолженности, полагая, что за это им ничего не будет. Решение суда в рамках гражданского производства игнорирую и не принимают мер к исполнению, напротив. Скрываются от приставов, получают черную зарплату.

При крупных займах подобное отношение может привести к серьезным последствиям. За злостное уклонение от выплаты по кредиту предусмотрена уголовная ответственность в рамках статьи 177 УК РФ. При долге на сумму свыше 2,25 миллионов руб. и доказательств платежеспособности, наказание может варьироваться от штрафа до лишения свободы до 2 лет.

Не стоит доводить ситуацию с кредитами до крайности. Проще и эффективнее выйти на диалог с банком. Если ваша финансовая ситуация плачевна, и вы не в состоянии погасить долги, которые превышают 300 000 руб., рассмотрите возможность банкротства на основании ФЗ № 127-ФЗ.

Если у вас есть вопросы:

- как действовать после отмены судебного приказа;

- что делать, если организация подала на вас в суд;

- после отмены приказа вам стали звонить коллекторы;

- не удается мирно договориться с банком или МФО о рассрочке —

обращайтесь в нашу компанию и опытный юрист даст самые надежные рекомендации, как поступить в вашем случае. Мы предоставляем квалифицированную юридическую поддержку, в том числе и онлайн.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

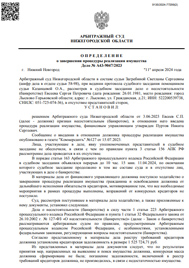

А43-9047/2023

Было долга - 1 557 728 руб.

г. Нижний Новгород

Завершено:

11.04.2024

Этапы:

28.03.2023

Поступило в работу

03.04.2023

Подача заявления

03.07.2023

Признан банкротом

Списано долга:

1 557 728 руб.

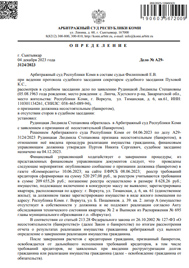

А29-3124/2023

Было долга - 1 102 741 руб.

г. Сыктывкар

Завершено:

04.12.2023

Этапы:

19.03.2023

Поступило в работу

27.03.2023

Подача заявления

30.05.2023

Признан банкротом

Списано долга:

1 102 741 руб.