Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Как узнать свой кредитный рейтинг бесплатно онлайн?

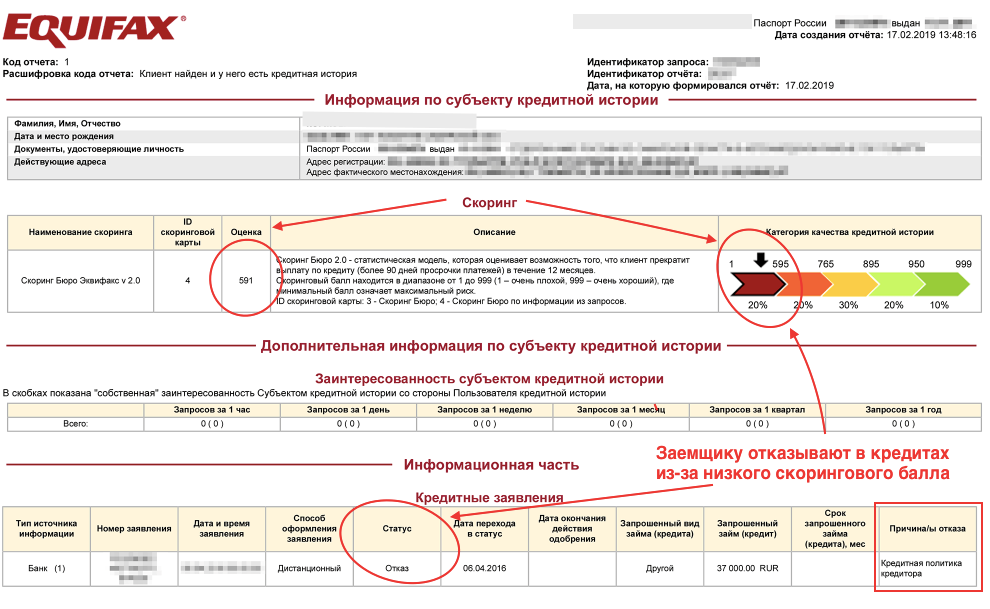

Кредитный рейтинг физического лица отражает уровень его платежеспособности и доступной финансовой нагрузки в числовом значении. Чтобы узнать кредитный рейтинг, необходимо выполнить расчет с учетом важных факторов:

- источник и размер прибыли: работа, ИП, самозанятость, другое;

- надежность: возраст, наличие иждивенцев, образование и стаж работы;

- кредитная история: долговая нагрузка, история предыдущих кредитов, просрочки, дела у приставов.

Чем выше персональный кредитный рейтинг клиента, тем с большей вероятностью будет одобрен кредит.

прямо сейчас через WhatsApp

Чем кредитный рейтинг отличается от кредитной истории?

Нередко заемщики путают понятия кредитного рейтинга и КИ. В чем разница?

- Содержание. КИ просто отражает исполнение или неисполнение кредитных обязательств — здесь фиксируются полученные кредиты и микрозаймы, заявки, отказы, просрочки, суды, взыскания и банкротство. Кредитный скоринг (рейтинг) — это оценка текущей ситуации на основании КИ. Платежеспособность и надежность показывает скоринговый балл, который учитывается при одобрении или отказе в получении ссуды.

- Сроки и стоимость изготовления. В случае с КИ время составления отчета зависит от выбранного метода и БКИ, куда был направлен запрос. В день обращения выдается документ при личном обращении. Проверить свой кредитный рейтинг можно онлайн, отчет приходит в течение 30 минут. Сведения о КИ выдают бесплатно 2 раза за год. Чтобы проверить кредитный рейтинг также не требуется плата — рейтинг указывается в отчете БКИ.

- Порядок получения информации. Проверка кредитного рейтинга подразумевает подачу онлайн-заявки после прохождения регистрации на сайте. Ответ вы получите на емайл или в личном кабинете на сайте БКИ. Либо бесплатно запросить кредитную историю, в которой будет скоринговый балл.

- Полнота сведений. В КИ отражаются обязательства по всем кредитам, микрозаймам и заявкам, НО каждое БКИ выдает лишь часть информации, которая у него присутствует. Чтобы получить полное представление, обращайтесь во все бюро, куда банковские учреждения направляли сведения о сотрудничестве с клиентом. Рейтинг отражает обобщенную информацию о платежеспособности на данный момент. Чтобы оценить положение в целом, отчет намного удобнее.

Как формируется кредитный рейтинг

Формирование рейтинга осуществляется на основании сведений КИ заемщика. Для определения кредитоспособности заемщика учитывается множество факторов:

Не дают денег: как исправить кредитную историю?Статья по теме

- Число действующих и погашенных кредитов;

- Нагрузка по долгам;

- Наличие просрочек по платежам;

- Регулярность совершения платежей;

- Виды займов;

- Сроки и суммы.

В результате получается балл, который указывает на уровень кредитного риска клиента. Чем он выше — тем благонадежнее заемщик. В соответствии с уровнем индивидуального показателя, банковские структуры решают, предоставлять кредит или нет.

прямо сейчас через Telegram

Какие данные нужны, чтобы проверить кредитный рейтинг?

Нужен email, также придется авторизоваться через Госуслуги. После обработки данных вашей КИ система выдает результат, который указывает на шансы в получении кредита.

Можно ли повысить рейтинг?

Сам показатель зависит от ряда факторов:

- Наличие ошибок в КИ (опечаток в личных данных или сведениях об обязательствах).

- Если все верно, то повысить свой статус можно путем своевременного погашения займов.

- Также избегайте большого количества одновременно открытых кредитов.

- Если просрочек не наблюдается, ошибок и открытых займов нет, а уровень доверия низкий, возможно, некоторые бюро сменили порядок расчета. Выдавать ссуду или нет — решает только банк, который перед принятием решения учитывает и изучает все факторы. Кроме того, если кредитная история короткая — вы не брали кредиты, или брали один, и выплатили с небольшими просрочками. Для системы это понижающие факторы, поэтому рейтинг будет не удовлетворительным.

Выдаст ли банк кредит при низком рейтинге?

Банковские учреждения предъявляют серьезные требования к заемщикам, поэтому взять ссуду при испорченной КИ невозможно. Микрофинансовые учреждения лояльны к клиентам, поэтому даже при отрицательной репутации выдают нужную денежную сумму. Недостатком выступает повышенная процентная ставка. Если просрочки погашены, клиенты рассчитывают на обычные условия кредитования.

Статьи по теме

Популярные статьи

Поможем списать Ваши долги. Гарантия возврата средств

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А40-173131/2024

Было долга - 1 123 488 руб.

г. Москва

Завершено:

17.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

24.09.2024

Признан банкротом

Списано долга:

1 123 488 руб.

А40-173168/2024

Было долга - 1 399 202 руб.

г. Москва

Завершено:

09.04.2025

Этапы:

22.07.2024

Поступило в работу

29.07.2024

Подача заявления

09.10.2024

Признан банкротом

Списано долга:

1 399 202 руб.