Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Могут ли коллекторы начислять проценты по кредитному договору?

Если оплата по кредиту не поступает длительное время, банки и другие финансовые организации принимают меры: начисляется просрочка, насчитываются проценты, взыскания, штрафы, предъявляются претензии. Но точно такие полномочия по кредитному договору возникают у коллекторского агентства, которое выкупило просроченный кредит по договору переуступки права требования.

Справка: кто такие коллекторы

В 2016 году в силу вступил № 230-ФЗ, его назвали законом о коллекторах. Он устанавливает круг полномочий коллекторов: перечислены конкретные действия, которые могут быть применены к должнику. ФССП ведет государственных реестр организаций, которые могут осуществлять коллекторские услуги на законных основаниях.

Коллекторское агентство может работать только на основе лицензии, которая выдается Федеральной службой судебных приставов. Включение агентства в реестр и есть подтверждающим фактором.

В случае незаконной деятельности агентство рискует серьезными суммами и дисквалификацией:

- штраф до двух миллионов рублей;

- дисквалификация сроком до 12 месяцев для руководителей.

Работа агентств контролируется:

- ФССП, которая ведет госреестр всех коллекторских агентств;

- НАПКА — профессиональным объединением, которое лоббирует интересы агентств и следит за соблюдением прав должников.

Законно ли начисление процентов коллекторами

Коллекторы вправе покупать долги и продолжать работу по кредитному договору, согласно его условиям. Если они требуют деньги в иных размерах, их требования считаются законными.

Просроченный кредитный договор продается в таком же виде, в котором он был подписан с заемщиком. Как правило, в содержании документа прописаны:

- сумма кредита;

- сроки кредитования;

- размеры процентной ставки в месяц, год;

- суммы неустоек за просрочку.

Долг продан коллекторам: законные требования

Рассмотрим перечень законных требований коллекторского агентства. Должник может столкнуться со следующими требованиями:

- Оплатить начисляемые проценты по договору.

- Оплачивать начисляемые штрафы на неустойку.

- Оплатить проценты за пользование чужими деньгами.

Последнее требование коллекторы не могут предъявить самостоятельно — оно подается только в судебном порядке, согласно нормам ст. 395 ГК РФ. Остальные требования тоже могут рассматриваться в суде, если должник отказывается платить добровольно.

Коллекторы могут требовать оплаты перечисленных выше платежей только при соблюдении следующих условий:

- кредит был выкуплен по договору цессии с банком (основным кредитором);

- кредитный договор определяет проценты и порядок их начисления, подписан заемщиком и не менялся без его согласия.

Некоторые договоры могут предусматривать изменения процентной ставки без согласия должника, но при определенных условиях: например, если резко изменится курс иностранной валюты, произойдет инфляция и так далее.

- должник допустил просрочку. Если допускается неуплата по плановым платежам, кредитор вправе применить меры, описанные в документе: неустойки, штрафы.

Важно помнить, что при несогласии с начисляемыми суммами должник может обратиться в суд и оспорить положения договора.

Как снизить сумму долга по требованиям коллекторов

Должники обращаются в суд, чтобы:

- потянуть время. Например, необходима отсрочка, в период которой человек может улучшить финансовое положение. Учитывая загрузку судебных инстанций, реально получить такую отсрочку на 2-4 месяца, пока не начнется полноценный процесс;

- снизить размер начисленных долгов. Должник может обратиться с жалобой на необоснованно завышенные проценты, неустойку или оспорить отдельные положения договора. Но полностью признать договор с коллекторами недействительным не получится;

- получить законную отсрочку или рассрочку по выплате долга. Обычно необходимость возникает после обращения коллекторов в суд и получения ими судебного приказа. Если у должника сложное материальное положение, много иждивенцев или другие обстоятельства, суд может пойти навстречу и принять решение о послаблениях в выплате.

Еще существует понятие срока исковой давности. На практике применяется, если коллекторы обращаются в суд по истечению 3 лет с даты последнего платежа по кредитному договору. Тогда у должника возникает возможность подать встречное заявление о применении этой нормы. Но кредиторы в курсе о сроках, и очень редко допускают подобные промахи.

Желательно всегда сохранять соответствующие документы с требованиями, претензиями, справки о задолженности. Они могут помочь защититься от несанкционированных начислений коллекторов, снизить размер долга в судебном порядке.

Коллекторское взыскание может длиться долго — особенно, если платить нечем. Но есть законный способ списать эти и другие долги, пройдя процедуру банкротства физических лиц. Оставьте заявку на бесплатную консультацию — наш специалист подробно расскажет, как избавиться от задолженностей и больше не платить коллекторам.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

А66-16109/2022

Было долга - 1 732 484 руб.

г. Тверь

Завершено:

11.03.2024

Этапы:

14.11.2022

Поступило в работу

21.11.2022

Подача заявления

24.11.2022

Признан банкротом

Списано долга:

1 732 484 руб.

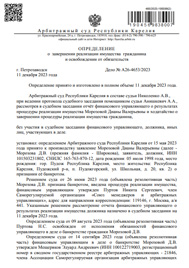

А26-4653/2023

Было долга - 921 671 руб.

г. Петрозаводск

Завершено:

11.12.2023

Этапы:

29.04.2023

Поступило в работу

05.05.2023

Подача заявления

15.05.2023

Признан банкротом

Списано долга:

921 671 руб.