Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Как списать долги по кредитам: 5 законных способов

Неподъемные кредиты — проблема среди россиян. Кто-то отдает ползарплаты на их погашение, кто-то воюет с коллекторами, кто-то обращается в суд за признанием несостоятельности. Как списать долги по кредиту без процедуры банкротства, или как списать все кредиты и микрозаймы, а заодно ЖКХ и налоги при банкротстве через арбитражный суд и через МФЦ, рассказываем далее.

Реструктуризация: через банк или через суд?

Что такое реструктуризация? Изменение условий кредита. Заемщик и банк договариваются об уменьшении ежемесячных платежей, процентных ставок или о продлении сроков.

Возможны 2 вида реструктуризации:

- Через банк. Человек сам обращается в банк и представляет документы о финансовых трудностях. Это может быть трудовая книжка с записью об увольнении, свидетельство о рождении детей, медицинские документы о заболевании — в общем, все, что подтвердит ухудшение финансового положения. Если вы платили вовремя и не бегали от банков, есть шанс, что кредитная организация пойдет навстречу.

В чем подвох? Тут банк диктует условия, поэтому долг не станет меньше. Банк предложит следующие варианты:

- уменьшение ежемесячного платежа с продлением срока кредита;

- увеличение процентной ставки при изменении графика платежей;

- увеличение срока за счет кредитных каникул.

Важно! Практика показывает, что банк редко идет на реструктуризацию старых долгов. Будьте готовы, что обращение не приведет к результату.

Может ли банк сам простить долг? Нет, ведь это коммерческая организация, прощение долга противоречит интересам владельцев. Но важно сообщить о финансовых сложностях и предложить компромисс, тем более, заявку можно отправить даже онлайн. Долги не аннулируют, но реструктуризацию или кредитные каникулы рассмотрят.

В Сбербанке работает программа помощи в погашении проблемных кредитов.

Открытое и прямое взаимодействие с кредитной организацией покажет, что вы честный человек, пытающийся решить сложную ситуацию. Образ добросовестного заемщика важен на случай, если банк не согласится менять условия и инициирует принудительное взыскание долга.

- Через суд. Если в реструктуризации кредита отказывают, или займов много в разных организациях, можно обратиться в арбитражный суд с заявлением о банкротстве.

Должника не будут банкротить и продавать имущество, если он может расплатиться хотя бы частично. Человеку предложат реструктуризацию на нормальных выполнимых условиях. Наши юристы советуют обращаться в суд, если возникла сложная ситуация. Почему это выгоднее?

- вы будете отдавать долг без процентов и пеней (их суд отменит или снизит до ставки ЦБ);

- сможете отдавать максимум 5 лет, тогда как банки предлагают такие сроки только на высоких процентах;

- есть практика, что выплачивается 60-80% долга, остальное спишет суд (если подсчитано, что от продажи имущества денег будет меньше). Таким образом, есть шанс уменьшить задолженность;

- будет предусмотрен единый план реструктуризации по всем кредитам у всех заимодавцев (не будет безакцептных списаний и арестов счета);

- согласовать условия по плану реструктуризации поможет финансовый управляющий, выбранный вами и назначенный судом.

Банкротная реструктуризация утверждается, если доходы должника позволяют закрыть за пять лет более половины долга. Цель — дать возможность погасить основной займ (часто называют «тело долга»), чтобы банки не тянули бесконечные проценты. Из недостатков можно назвать только то, что вы не сможете в течение 8-ми лет еще раз обратиться за такой же процедурой. Заметим, что судебная реструктуризация — это реабилитационное мероприятие, в итоге которого человек не считается банкротом, и для него не наступают последствия при банкротстве с применением процедуры реализации имущества.

Рефинансирование: реально ли списать долги по кредитам?

Рефинансирование не является способом списать задолженность. Кредит уменьшается за счет процентов, но долг не аннулируется. Чем отличается рефинансирование от списания или реструктуризации?

Процедура является, по сути, перекрытием старых задолженностей одним новым кредитом по более выгодной ставке. Суть — в экономии на процентах.

Например. У вас есть 3 кредита в разных банках, рефинансирование позволит их закрыть и платить один новый кредит. Выгода заключается в том, что ставки по кредитам физических лиц снизились, и заем, взятый пять лет назад под 18% годовых, другой банк в 2024 рефинансирует под 10%. То есть конкуренция играет на руку потребителю.

Но для проблемных заемщиков есть сложности:

- необходима идеальная кредитная история;

- в рефинансировании часто отказывают.

Совет: если вам отказывают в рефинансировании в Москве, попробуйте подать заявки в небольшие банки в регионах. Там условия гибче, и шансы согласовать рефинансирование выше. Вы не обязаны рефинансировать кредит в том же регионе, где его брали.

Можно ли списать долг по кредиту из-за срока давности?

Гид по срокам исковой давности при взыскании долговСтатья по теме

Да, в ст. 199 ГК РФ сказано, что после истечения исковой давности займодавец не может взыскать долг через суд. Давайте разберемся, через сколько лет банк не вправе взыскать долг по кредиту. Ответ простой — через 3 года.

После истечения срока исковой давности суд отказывает во взыскании долга, если заемщик попросит суд применить срок исковой давности. Но нужно, чтобы в течение трех лет вы:

- письменно не обещали оплатить, не обращались за реструктуризацией или кредитными каникулами;

- не платили по кредиту;

- ничего не подписывали. Например, при получении заказного письма от банка с претензиями.

Чтобы не пропустить срок исковой давности, банки пишут претензии, нанимают коллекторов для выбивания долгов.

Списание долгов по истечении исковой давности — случайность, когда банк забыл о кредите и подал заявление в суд спустя 3 года от последнего платежа. Но в 2024 году банковские роботы автоматически рассылают письма и звонят неплательщикам, чтобы исключить пропуск срока на взыскание долга.

Банкротство физлиц: официально списать долги

Если вас интересует способ, как списать долг в Сбербанке или как списать долг у приставов, то законный вариант — признание банкротства физического лица.

Как признать банкротство физ. лиц в суде?

Граждане, у которых просрочена задолженность более 300 тыс. рублей, и которым нечем платить кредиты, имеют право на списание долгов через судебное банкротство физлиц.

Процедура в суде длится 6-8 месяцев. Делом занимается финансовый управляющий. Если должник действовал порядочно, добросовестно брал кредиты (не искажал сведения о доходах, не прятал имущество), то суд списывает:

- просуженные долги, находящиеся на исполнении у судебных приставов;

- займы в микрофинансовых и кредитных организациях, даже проданные коллекторам;

- долги по распискам, просрочки по оплате услуг, работ;

- долги по ЖКХ, штрафы и налоги.

Сколько стоит банкротство гражданина в 2024 году? С учетом обязательных расходов на госпошлину, на вознаграждение финансовому управляющему, на обязательные публикации и представительство банкротного юриста стоимость процедуры составляет от 100–150 тысяч рублей. В нашей компании клиентам предоставляется фиксированная рассрочка на весь срок банкротства.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Как происходит списание долгов? Суд объявляет человека банкротом и в своем определении указывает, что банкрот освобождается от исполнения обязательств. Банки, МФО, коллекторы лишаются права требовать долг. Они признают задолженность безнадежной и аннулируют долг у себя в бухгалтерском учете — это и называется списанием.

Кто может признать банкротство в МФЦ?

В 2024 году банкротство можно признать бесплатно через МФЦ. Внесудебное банкротство начинают, если сумма всех долгов меньше одного миллиона рублей, и соблюдены требования по состоянию исполнительных производств у судебных приставов.

Если пристав проверил доходы и имущество и закрыл дело со ссылкой на п.4 ч.1 ст. 46 ФЗ № 229, неплательщик может списать долги бесплатно. Причем аннулируют не только заем, проверенный приставом, но и другие долги, о которых заявит неплательщик в МФЦ: кредиты, микрозаймы, долги коллекторам и физлицам, ЖКХ, штрафы, пени и поручительство.

Значительные изменения внесли в закон поправки от 3 ноября 2023 года. Теперь банкротство доступно не только тем, у кого есть завершенные исполнительные производства за отсутствием дохода и имущества, но и граждане, в отношении которых взыскание еще не завершилось.

Новая редакция закона касается тех, на кого кредиторы получили исполнительные документы как минимум за 7 лет до банкротства. А для пенсионеров и получателей ежемесячных детских пособий этот срок гораздо ниже: если кредитор получил исполнительный лист или судебный приказ (или исполнительную надпись нотариуса) хотя бы за год до того, как было инициировано упрощенное банкротство, и гражданин соответствует прочим требованиям, ему также можно подавать на банкротство в МФЦ. Главное, предварительно оформить в СФР справки о своих доходах (пенсия/пособие) и в ФССП — о состоянии исполнительных производств.

Важно! С 1 января 2018 года в силу вступил Указ Президента РФ о списании долгов за налоги для физических лиц. Россияне могут аннулировать долги по налогам, накопившиеся до 2015 года. Налоговая амнистия по-прежнему работает, у нас есть инструкция по списанию налогов.

О кредитной амнистии в России мечтают давно. Но на 2024 год не разрабатывается законопроектов об освобождении граждан от кредитов. Списать долги перед банками и МФО можно только через судебное либо внесудебное банкротство.

Как списать долги по государственной программе

В России до 31.12.2020 действовала программа помощи ипотечным заемщикам через ДОМ.РФ (он же АИЖК). В 2021 субсидирование ипотеки заменили на льготные ставки по ипотеке для определенных категорий заемщиков. Эксперты признают, что новая программа взвинтила цены на недвижимость даже в небогатых регионах, а вот малоимущим стало еще сложнее.

Федеральная программа защиты заемщиковСтатья по теме

К сожалению, в 2024 году единой системы действий для ипотечников нет.

Если у вас ипотека, бесплатное банкротство через МФЦ невозможно (весь остаток по ипотеке считается текущим обязательством, и нередко этот долг превышает миллионный потолок для участия в упрощенном банкротстве). Остается судебное списание долгов.

Наша компания работает в области банкротством физических лиц через суд с 2015 года, и мы расскажем вам, как сохранить ипотечную квартиру, избавившись от потребкредитов и микрозаймов по закону № 127-ФЗ.

Если у вас накопились долги, и нечем платить — обращайтесь к нашим специалистам за консультацией! Мы расскажем, как законно списать долги по кредитам и по микрозаймам, поможем снизить платежи через рефинансирование либо полностью аннулируем долг через банкротство физлиц!

Частые вопросы

Да, могут. Принцип работы и перечень полномочий коллекторов и приставов отличается. Если банк продаст долг, то коллекторы становятся взыскателем (вместо банка) в исполнительном производстве. Также коллекторскую компанию могут привлечь к работе по агентскому договору. Но вы можете запретить коллекторам с вами общаться, направив письменное уведомление об отказе от взаимодействия.

Банки и МФО, дающие кредиты онлайн, собирают достаточно данных для идентификации заемщиков. Согласие вы подтверждаете, отправляя сообщение с проверочным кодом. Получаете деньги на свою карту либо для передачи карты приезжает курьер, либо вы активируете код кредитки через свой телефон. Поэтому взыскание по онлайн займам и кредитам не отличается от обычной процедуры.

Начнем с того, что у МФО нет лицензий. Право на деятельность им дает наличие компании в открытом реестре Центробанка. Лицензии есть у банков, но никак не у микрофинансовых компаний. Даже если МФО исключили из реестра ЦБ, обязательства заемщиков не прекращаются автоматически. Это долг, и его придется погашать. При закрытии МФО создается ликвидационная комиссия, которая займется взысканием либо продаст микрозаем коллекторам.

Рекомендуем отслеживать актуальные сведения на сайте Банка России и самой МФО. Обычно информация о порядке исполнения обязательств в таких случаях размещается на интернет-ресурсе компании.

Нужно выяснить причину — ошибка приставов, либо мошенничество с оформлением кредита на ваше имя. Если кредит действительно получен мошенниками по вашему паспорту, нужно сразу подавать заявление в МВД. Приставы смогут вернуть деньги только на основании постановления. Если была допущена ошибка (например, при совпадении ФИО), нужно разбираться с приставами или банком. Рекомендуем проконсультироваться у наших юристов.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

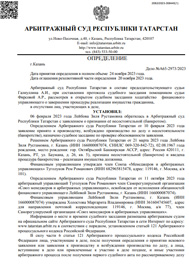

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.

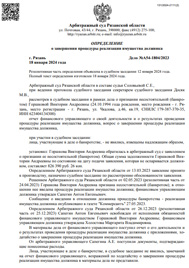

А54-1804/2023

Было долга - 826 390 руб.

г. Рязань

Завершено:

18.01.2024

Этапы:

26.02.2023

Поступило в работу

03.03.2023

Подача заявления

13.03.2023

Признан банкротом

Списано долга:

826 390 руб.