Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Изменения в банкротстве физических лиц за 2020-2024 годы

- Продажа единственного жилья

- Как суд решает, какое жилье останется у банкрота

- Можно ли забирать компенсации вреда при банкротстве физ.лица

- Супруг банкрота может закрыть ипотеку перед банкротством

- За долги родителей отвечают дети

- Статистика Федресурса по банкротству физ.лиц

Судебная практика по банкротству физических лиц

Оглавление

- Изменения в банкротстве физических лиц за 2020-2024 годы

- Продажа единственного жилья

- Как суд решает, какое жилье останется у банкрота

- Можно ли забирать компенсации вреда при банкротстве физ.лица

- Супруг банкрота может закрыть ипотеку перед банкротством

- За долги родителей отвечают дети

- Статистика Федресурса по банкротству физ.лиц

Судебная практика по банкротству физических лиц за последние два года перевернулась. Раньше ВС РФ давал общие разъяснения вроде Постановления Пленума ВС РФ от 13 октября 2015 года № 45, которым установлено, что банкрот не вправе выбирать конкретного финансового управляющего для дела. Сейчас практика поменялась, вплоть до того, что законодатели больше не желают мириться со статусом единственного жилья.

Изменения в банкротстве физических лиц за 2020-2024 годы

Мы решили начать с главного.

Ужесточение ответственности

В середине июля 2021 года законодатели усилили уголовную ответственность по ст. 195 и 196 УК РФ законом № 241-ФЗ. Фактически ответственность усиливается за преднамеренное банкротство и за неправомерные действия в процедуре.

Усиление ответственности произошло в отношении лиц:

- которые контролировали должника и руководителей ООО;

- арбитражных и финансовых управляющих;

- которые совершили преступление, пользуясь служебным положением;

- которые выступают в процедуре ликвидаторами;

- которые совершали преступления группой или по сговору.

Преднамеренное банкротство — когда гражданину грозит УК?Статья по теме

Тем не менее, ответственности можно избежать, если нарушения были зафиксированы впервые и виновники активно помогали следствию.

Пороги по суммам в отношении преднамеренного и фиктивного банкротств остаются прежними: уголовная ответственность применяется только при ущербе на сумму 2,25 млн. рублей и больше.

Самым известным делом, в рамках которого должника привлекли к ответственности по ст. 196 УК РФ, следует считать дело Тельмана Исмаилова: №А41-94274/2015.

Суды и правоохранительные органы в принципе редко применяют привлечение к уголовной ответственности по факту недобросовестного или преднамеренного банкротства. Как правило, фигурантами таких дел становятся известные личности, крупные предприниматели, политики.

Криптовалюта и цифровые кошельки в банкротстве

С начала 2021 года цифровые валюты (читайте — криптовалюты) относятся к перечню имущества должника. Это установлено ст. 19 закона № 259-ФЗ.

Пример: дело И. Царькова, которое проходило судебные мытарства в 2017-2018 гг: № А40-124668/2017. Суд обязал должника передать управляющему доступ к криптокошельку, чтобы тот смог продать цифровые активы для пополнения конкурсной массы.

По поводу криптовалют и их правового статуса споры велись с 2017 года, когда биткоин внезапно вырос до 20 тыс. долларов в цене. Если в 2014-2015 гг. политики громогласно заявляли, что это мыльный пузырь, то уже в 2017 у них появились сомнения. А в 2020 году, когда биткоин впервые достиг 65 тыс. долларов, началась активная разработка законопроектов, которые регламентируют работу граждан и ООО с криптовалютными активами. В банкротных делах криптовалюту приравняли к имуществу.

Продажа единственного жилья

Определение Конституционного суда

26 апреля 2021 года мир увидело революционное Постановление Конституционного суда № 15-П. Оно изменило подход к иммунитету единственного жилья должников.

Позиция КС РФ показывает, что единственное жилье не имеет бесспорного иммунитета, и при установленном факте недобросовестности квартиру или дом можно забрать. При условии, что должник не останется без жилья после банкротства.

В своем решении суд также выработал критерии, по которым необходимо оценивать банкротов и их единственное жилье:

- наличие злоупотреблений при покупке такого жилья. Если роскошная недвижимость куплена уже при наличии долгов, в целях скрыть заемные средства, это свидетельствует о злоупотреблении правом;

- оценка квартиры или дома по рынку в соотношении с суммой долговых обязательств. Взыскание единственного жилья не должно применяться как мера наказания, как принуждение человека к переезду в другой город.

При этом человеку должно предоставляться взамен другое жилье с площадью, рассчитанной по социальным нормам. После издания КС РФ № 15-П суды начали внимательнее исследовать вопросы иммунитета в отношении единственного жилья.

Можно ли признать жилье единственным, если должник зарегистрировался после начала банкротства?

Летом 2021 года ВС рассматривал дело о банкротстве в отношении, опять же, единственного жилья. Должник обратился с ходатайством об исключении земельного участка и дома на нем размером в 366 кв. м. Для него эти земля и дом — единственное жилье.

Позиции судовСуд первой инстанции: дом подлежит продаже. Должник искусственно сделал участок с домом единственным жильем, так как право собственности на него возникло уже после ввода реализации имущества. Процедуру ввели 14 января 2020 года, право собственности зарегистрировали 16 января, то есть через 2 дня. А регистрация в доме и вовсе состоялась в мае 2020 года. В этот же день должник возжелал исключить участок с домом из конкурсной массы. До этого он был зарегистрирован у матери.

Апелляционная инстанция оставила отказное решение арбитражного суда в силе. Но арбитражный суд округа пришел к иному выводу и защитил имущество должника. Суд отметил, что регистрационный учет только фиксирует место жительства человека, но не имеет отношения к имущественным правам. Также он обратил внимание на то, что доводы о единственности дома не были опровергнуты в судах. В итоге он исключил спорный дом с участком из конкурсной массы. То есть коттедж остался в собственности банкрота.

Что разъяснил Верховный судВ судебной коллегии ВС сделаны отдельные выводы. Суд прокомментировал, что у должника было право пользования жилым помещением, в котором проживала его родительница. Изменение регистрации с целью создать исполнительский иммунитет на жилье свидетельствует о злоупотреблении правом.

Но должны быть изучены следующие обстоятельства:

- причины, по которым должник поменял регистрацию и само место жительства;

- время и даты по делу: о возбуждении производства, по делу о банкротстве, о предъявлении претензии и так далее.

Суды недостаточно изучили обстоятельства. У человека есть право жить не там, где он зарегистрирован, но и переехать он может без злого умысла.

В настоящем деле должник указывал, что место жительства и фактического нахождения отличались. Он начал жить в доме с участком задолго до банкротства. Собственно, на задержку регистрации тоже есть причины. Оказалось, что у должника образовался спор с соседом.

Судебная коллегия не согласилась с выводами арбитражного окружного суда. По мнению ВС, неверно, что у должника есть права в отношении материнской жилплощади. Также суд округа не удостоверился, что суды нижестоящих инстанций проверили фактическое место проживания должника.

Как суд решает, какое жилье останется у банкрота

Практика признания банкротом физического лица меняется. Внимания заслуживает Постановление Арбитражного суда Уральского округа от 10.03.2020 по делу № А50-13187/2017.

С ходатайством об исключении жилья в арбитражный суд обратился человек, который проходил процедуру банкротства. Суд первой инстанции отказал. Суд округа отменил это судебное решение и вернул дело на пересмотр.

Мотивировка: если у должника есть в собственности несколько объектов жилой недвижимости, то, в соответствии с п. 3 Постановления Пленума ВС № 48 от 25 декабря 2018 года, единственное жилье будет определяться судом. Учитывается количество кредиторов, сумма требований и гарантии, предоставленные ст. 31 ЖК РФ.

Если суд признал банкротом физическое лицо, у которого есть несколько объектов в собственности, то необходимо также:

- привлекать членов семьи должника;

- устанавливать, кто из них вправе пользоваться жилплощадью;

- по полученным результатам определять единственное жилье.

Право на единственное жилье имеют и должник, и члены его семьи, которые живут вместе с ним. И они должны выступать в деле как заинтересованные лица. Если в квартире зарегистрированы несовершеннолетние дети, в их интересах привлекается орган опеки и попечительства.

Добросовестность должника при определении единственного жилья

Внимания в практике банкротства заслуживает Постановление Арбитражного суда Уральского округа от 02.12.2019 по делу № А76-11986/2016.

Арбитражный суд отказался удовлетворять заявление должника на исключение единственного жилья. Оно было представлено двухэтажным домом в 386 кв. м., локация — Московская область.

Суд напомнил, что права кредиторов не должны нарушаться. В намерении четко прослеживается недобросовестность: должник пытается искусственно включить дом в статус единственного жилья и оставить за собой. Факт того, что дом выступает единственным пригодным для проживания должника жильем, не может повлечь придание ему статуса единственного жилья.

Должны быть исследованы другие обстоятельства дела:

- период возникновения задолженности,

- дата приобретения дома,

- наличие жилья у других членов семьи должника;

- недобросовестность должника в банкротстве.

Другими словами, суд предложил изучить, не пытается ли должник вывести из-под удара дом в своих интересах.

В деле вскрылись интересные факты: должник перед банкротством заключал сделки по отчуждению собственности. Он продал квартиры, машины, подарил дом. Также было установлено, что должник выступал участником в юридических лицах, которые на тот момент тоже имели долги и начинали ликвидироваться.

В итоге имущество в судебном деле было возвращено в конкурсную массу. Дом ушел на торги.

Последствием недобросовестности выступает отказ суда списать долг. То есть человека признают банкротом, процедура доходит до логичного конца, но освобождение от просроченных обязательств так и не наступает. Продать квартиру накануне банкротства, искусственно создать исполнительный иммунитет на нужное жилье часто перерастает в неприятности.

Можно ли забирать компенсации вреда при банкротстве физ.лица

Это дело началось в 2020 году, когда в суд обратилась Жанна Корепатова. Она пожелала признать себя банкротом: дело № А71-1097/2020. Долг составлял 6,4 млн. рублей, и суд ввел реализацию имущества. В конкурсную массу попала компенсация морального вреда, которую женщина получила как пострадавшая от виновника в результате судебного решения по уголовном деле.

Размер этой компенсации составлял 1 млн. рублей. При этом каждый месяц перечисляли по 2500 рублей. Финуправляющий ходатайствовал об исключении этих средств из конкурсной массы. Он сослался на то, что ежемесячные 2500 рублей сильно не повлияют на удовлетворение интересов кредиторов.

И все же, суды раз за разом отклоняли это ходатайство, пока дело не дошло до ВС.

Коллегия отправила дело на пересмотр и тем самым разрешила исключать компенсацию морального вреда из конкурсной массы. Основной аргумент заключался в том, что компенсация морального вреда связана с личностью должника.

Супруг банкрота может закрыть ипотеку перед банкротством

Резонанс вызвало дело № А32-41264/2017, в котором супруга банкрота закрыла ипотеку и тем самым вывела жилье из конкурсной массы. Кредиторы выступали против этой сделки — они трактовали ее как сделку с предпочтением. Женщина указывала, что закрыла кредит за деньги, подаренные ей родителями (то есть конкурсная масса не страдала).

Дело дошло до ВС, который указал, что нижестоящие суды должны были проверить эти обстоятельства.

Что случилось?

Осенью 2017 года в АС обратился кредитор Климин, который желал обанкротить должника Пугачева. Была введена реализация имущества. Уже в 2019 году в суд поступило заявление финансового управляющего, который оспаривал сделку супруги банкрота. Она перевела 125 тыс. рублей в Сбербанк и тем самым вывела ипотечное жилье из конкурсной массы.

Сама ипотека оформлялась в 2015 году, супруги выступали созаемщиками. По мнению управляющего, это причинило ущерб интересам кредиторов. АС отказал в признании этой сделки недействительной — деньги перечислила жена, а не банкрот. Это были ее собственные деньги.

ВС согласился, что важно исследовать, действительно ли деньги принадлежали супруге. Если это так, то вопрос об оспаривании сделки снимается.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

За долги родителей отвечают дети

Здесь речь пойдет о субсидиарной ответственности. В 9-м ААС вынесли постановление по делу № А40-131425/16, которым к субсидиарке были привлечены и родители-виновники, и их дети.

Алименты при банкротстве физических лицСтатья по теме

Так, детей заставили отвечать имуществом стоимостью в 93 млн. рублей. Оказалось, что родители в процессе вывода активов из компании оформляли на детей имущество.

В Апелляции подтвердили позицию АС. Родители были привлечены к субсидиарной ответственности благодаря усилиям ФНС. Так, их признали виновниками банкротства юрлица. На них перешел долг в 311,6 млн. рублей.

В 2020 году сыновей привлекли на сумму 93 млн. рублей. Им сделали столь шикарные подарки, когда организация уже проходила процедуру банкротства.

Статистика Федресурса по банкротству физ.лиц

Федресурс — это официальный государственный сайт, на котором управляющие обязаны публиковать сообщения о банкротствах и о ходе процедур. Все данные собираются и анализируются, и раз в квартал Федресурс публикует весьма наглядную статистику.

- С 2015 года по сентябрь 2021 года банкротства признали в отношении 419 765 человек.

- Количество банкротов-физлиц растет, и эта тенденция не собирается меняться. За 9 месяцев 2021 года было вынесено 137 485 решений судов о банкротстве физического лица — это больше, чем за весь 2020.

- Граждане не понимают, когда им можно подавать на списание в МФЦ. Больше 5 тыс. дел стартовали во внесудебном порядке, а вернули около 8 тыс. заявлений. То есть количество начатых процедур в отношении общего количества заявлений составило 39,3%.

За период с марта по сентябрь 2021 года завершили 2801 процедур через МФЦ.

Если вы желаете ознакомиться с обзором судебной практики арбитражных судов по вашему региону или хотите узнать позицию судов по конкретной проблеме, свяжитесь с нами. Мы ответим на ваши вопросы, дадим юридическую оценку шансов на успешное прохождение процедуры и предоставим сопровождение при необходимости.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

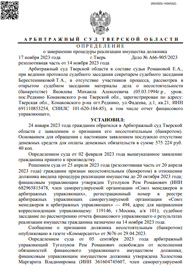

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

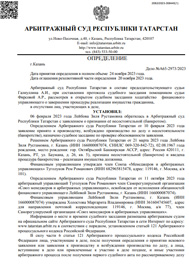

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.