Банкрот Консалт +

Помощь физлицам и ИП

Банкрот Консалт +

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

сейчас в whatsapp: +7 (499) 322-06-25 8-800-600-83-71 На звонки отвечаем круглосуточно Бесплатная консультация

освободиться от долгов

Оглавление

- Виды рефинансирования

- Что дает услуга рефинансирования для физических лиц?

- Рефинансирование потребительского кредита или ипотеки: как и когда выгоднее оформить?

- Насколько выгодно рефинансирование для банка?

- Что нужно для рефинансирования кредита?

- Документы и условия для рефинансирования

- Порядок оформления рефинансирования

Рефинансирование кредита — насколько это выгодно?

Оглавление

- Виды рефинансирования

- Что дает услуга рефинансирования для физических лиц?

- Рефинансирование потребительского кредита или ипотеки: как и когда выгоднее оформить?

- Насколько выгодно рефинансирование для банка?

- Что нужно для рефинансирования кредита?

- Документы и условия для рефинансирования

- Порядок оформления рефинансирования

В большинстве российских банков предусмотрена услуга рефинансирования кредита — это способ улучшить условия кредита для клиента. Но стоит ли соглашаться на рефинансирование, выгодно ли это? Ниже описаны условия, виды и особенности услуги.

Виды рефинансирования

Если говорить простыми словами, то рефинансирование представляет собой услугу перекредитования: то есть банк предоставляет новый кредит взамен на погашение старых. Клиент, имеющий действующий кредитный договор (или несколько), обращается в кредитную организацию с целью перекредитования. Коротко: выдается новый кредит, которым погашаются старые.

Рефинансирование может быть 2-х видов.

- Внутреннее рефинансирование. Что это такое? Заемщик, рефинансируется в банке, где уже есть кредит. Средства нового кредита направляются на погашение остатка старого. То есть банк закрывает свои же требования. При этом новый кредит выдается на более выгодных условиях за счет снижения процентной ставки.

Типичный пример: заемщик взял в 2015 году ипотеку под 16% годовых. Из-за последовательного снижения ключевой ставки ЦБ банки тоже понизили проценты по займам. В 2024 году банки предлагают рефинансирование ипотеки от 8,5 %. Но на практике реально перекредитоваться под 9,5-11%, если нет льготных условий.

Зарплата в том же банке, статус госслужащего, наличие детей дает право на дополнительные скидки. Выгодно или нет? Да, новое предложение дешевле старого по причине уменьшения переплаты.

Когда банк предложит внутреннее рефинансирование?

- При обращении добросовестного заемщика за услугой;

- При возникновении права на льготы — например, в связи с рождением ребенка можно рефинансироваться по семейной ипотеке.

- Внешнее рефинансирование. В чем суть услуги? Клиент обращается в банк и просит предоставить услугу рефинансирования. Отличие в том, что заемщик обращается в другой банк, а не к своему непосредственному кредитору.

Типичный пример: заемщик взял потребительский кредит в ВТБ на покупку автомобиля в 2018 году. В 2024 обратился в банк Открытие с просьбой перекредитовать его. Открытие выкупает старый кредит и оформляет новый, на более выгодных условиях. За старый кредит наш автолюбитель платил в ВТБ 20 % годовых, а теперь будет рассчитываться с Открытием всего под 11,5 %.

Про микрозаймы

Лишь немногие банки предлагают выкуп микрокредитов: о готовности рефинансировать именно займы, а не кредиты, пишут Тинькофф и СКБ. Чем выгодно такое предложение? Если у вас есть несколько микрозаймов в МФО, то при рефинансировании все эти долги погашаются, и оформляется новый, более приемлемый кредитный договор.

МФО начисляет оплату по 1% в день — это 365% годовых, а после окончания договора действует комиссия или пеня. В банке ставки в десятки раз ниже, и когда возможно рефинансирование — лучше сделать.

Что дает услуга рефинансирования для физических лиц?

Подписав договор о перекредитовании, заемщики получают:

- Уменьшение кредитной нагрузки — можно согласовать платеж поменьше.

- Снижение процентной ставки.

- Объединение старых микрозаймов в один новый кредит. Это актуально для клиентов МФО, где выдают моментальные займы: небольшие суммы под большой процент. Перекредитование даст возможность закрыть кабальный договор с МФО и выплачивать кредит под нормальный процент.

- Изменение валюты кредита. Если вы взяли кредит в долларах, то рефинансирование позволит зафиксировать сумму в рублях. Актуально для заемщиков, которые получают доходы в рублях, а не в иностранной валюте. Таким образом, уменьшаются риски, связанные с ростом доллара.

Если вопрос реструктуризации или рефинансирования является для вас актуальным, то прежде чем дать согласие на оформление нового договора, учтите следующие моменты:

- Схема выплат. Существует аннуитетное и дифференцированное погашение кредита. При аннуитетной системе вы платите каждый месяц равными частями, сначала проценты. При дифференцированной схеме платежи разные, где одинаковая доля основного долга, а % по кредиту начисляются только на остаток долга и со временем уменьшаются. Заметим, что в большинстве случаев предлагается первая схема, вторая не столь выгодна для банков.

- Комиссии. Рефинансирование иногда предполагает комиссионные сборы, уточните этот момент у менеджера. Калькулятор кредита Рассчитайте сумму переплаты и размер ежемесячного платежа

- Страховки. По потребительскому займу не обязательно оформлять страховку, но при ее отсутствии банки предлагают более высокие ставки. Ваша задача — посчитать стоимость кредита с платежами за страховку и без них. Воспользуйтесь нашим калькулятором или попросите менеджера посчитать для вас ПСК со страховкой и без нее.

- Процентные ставки. Если вы хотите получить выгоду от рефинансирования, то ориентируйтесь хотя бы на 3% снижения годовой ставки. Иначе вы потратитесь на комиссии, открытие счетов и прочее, и экономию не ощутите. Для ипотеки — от 1%, учитывая сумму долга.

- Условия досрочного погашения. Банк может вписать в новый договор срок, в течение которого заемщик не вправе полностью погасить займ, опередив график. Запрет досрочного возврата кредита незаконен, условия о штрафах и комиссиях — тоже. Это разъяснено в пункте 12 Письма Президиума ВАС РФ № 146. В 2024 банк обязан возвращать деньги за страховку при досрочном погашении кредита.

Рефинансирование потребительского кредита или ипотеки: как и когда выгоднее оформить?

Ниже мы перечислим основные риски, связанные с перекредитованием.

- При небольших суммах долга нет смысла в рефинансировании. Услуга выгодна для заемщиков, которые оформляли кредит сроком на 2 года и больше. Наиболее выигрышно предложение для ипотечных заемщиков — сроки кредитования составляют от 7 лет, и снижение процентной ставки на 3-5% позволит сэкономить несколько сотен тысяч рублей.

- Штрафование при досрочных выплатах. Если старый банк отказывает и грозит комиссиями и штрафами за досрочные выплаты, пишите жалобы в Роспотребнадзор или ЦБ.

- Дополнительные расходы. Например, при перекредитовании ипотеки нужно заново провести оценку недвижимости, заплатить госпошлину за регистрацию залога, оформить новые страховки. Эти траты ложатся на плечи заемщиков.

- Множество документов. Для активации услуги рефинансирования придется собрать документы и справки. На это потребуется время, силы и нередко — сопутствующие расходы.

Насколько выгодно рефинансирование для банка?

На первый взгляд рефинансирование кажется чуть ли не благотворительной акцией банковского сектора. Однако это заблуждение. Банк предлагает услугу, планируя добиться определенной цели.

- Избежать просрочек. Если у заемщика ухудшились финансовые обстоятельства, то банк заинтересован в том, человек продолжал платить. Суды и исполнительное производство — это затраты, в 2024 банки идут навстречу заемщикам.

- Улучшить имидж, удержаться на рынке. Если другие банки начали кредитовать клиентов под меньший процент, то банк тоже предложит клиентам снизить % посредством рефинансирования. В основном это касается длительных кредитов — в частности, ипотек. Иначе заемщики уйдут к конкурентам.

- Привлечение новых клиентов. Предлагая услуги перекредитования, банки могут улучшить кредитный портфель. По сути, они переманивают клиентов у других банков, предлагая им лучшие условия.

Что нужно для рефинансирования кредита?

Обычно изучается кредитная история заемщика, имеют значение различные факторы:

- трудоустройство. Важно, чтобы заемщик работал на официальной работе или был ИП, самозанятым с прозрачными доходами;

- российское гражданство заемщика;

- возраст — 21-65 лет;

- стаж трудовой деятельности не менее полугода;

- кредитная история. Просрочки и нарушения нежелательны;

- место регистрации. Желательно, чтобы заемщик был зарегистрирован в регионе, где он просит рефинансирование;

- уровень дохода. В 2024 на все ежемесячные платежи заемщика не должно уходить более 50% его дохода.

Банки рассчитывают показатель долговой нагрузки заявителя самостоятельно на основании данных бюро кредитных историй и сведений о доходах.

Через какое время можно сделать рефинансирование, и как это происходит?

- Было своевременно внесено не менее 6 взносов по кредиту.

- Ранее договор не продлевался и не реструктуризировался.

- До окончания договора осталось не менее полугода.

- Договоры по действующим кредитам и график платежей.

- Справку о размере старого долга. Сведения об остатке долга клиентам обязаны предоставлять бесплатно.

- Одобрение заявки на основании рассмотренных документов и формирование нового договора по кредиту.

- Рассмотрение и согласование договора (внимательно читайте текст, обратите внимание на комиссии, порядок взыскания, продажу долга третьим лицам).

- Переоформление документов. В основном касается залоговых кредитов — переоформляется залог.

- Подписание с заемщиком договора.

Если клиент соответствует этим пунктам, он получит одобрение.

Документы и условия для рефинансирования

Заемщик предоставляет в банк:

В справке обязательно указывать платежные реквизиты для перечисления денег и сумма, которая потребуется для расчетов с банком, чтобы полностью закрыть кредит.

Порядок оформления рефинансирования

Отметим сразу, что в разных банках порядок может несколько отличаться, однако в крупных учреждениях, вроде Сбербанка или ВТБ 24, услуга предоставляется примерно по следующему стандарту.

Далее деньги переводятся на счета старых кредиторов, и начинает действовать кредит на новых условиях.

Если вам интересны подробности, когда можно сделать рефинансирование, вы бы хотели получить консультацию или заручиться юридической поддержкой — обращайтесь, мы готовы сопровождать сделку!

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

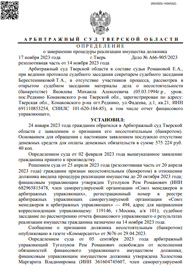

А66-905/2023

Было долга - 575 224 руб.

г. Тверь

Завершено:

17.11.2023

Этапы:

18.01.2023

Поступило в работу

24.01.2023

Подача заявления

02.02.2023

Признан банкротом

Списано долга:

575 224 руб.

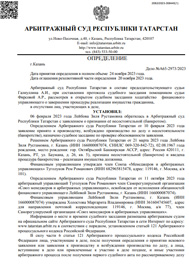

А65-2973/2023

Было долга - 699 487 руб.

г. Казань

Завершено:

20.11.2023

Этапы:

31.01.2023

Поступило в работу

06.02.2023

Подача заявления

10.02.2023

Признан банкротом

Списано долга:

699 487 руб.